一般的に、住宅ローンは25年~35年と長期で組む方が多いと思います。この期間を変えることによって、家計にどのような違いが生まれるのでしょうか。

今回は、住宅ローンの借入期間について考えてみたいと思います。

世の中の人は、どのくらいの期間で借りているの?

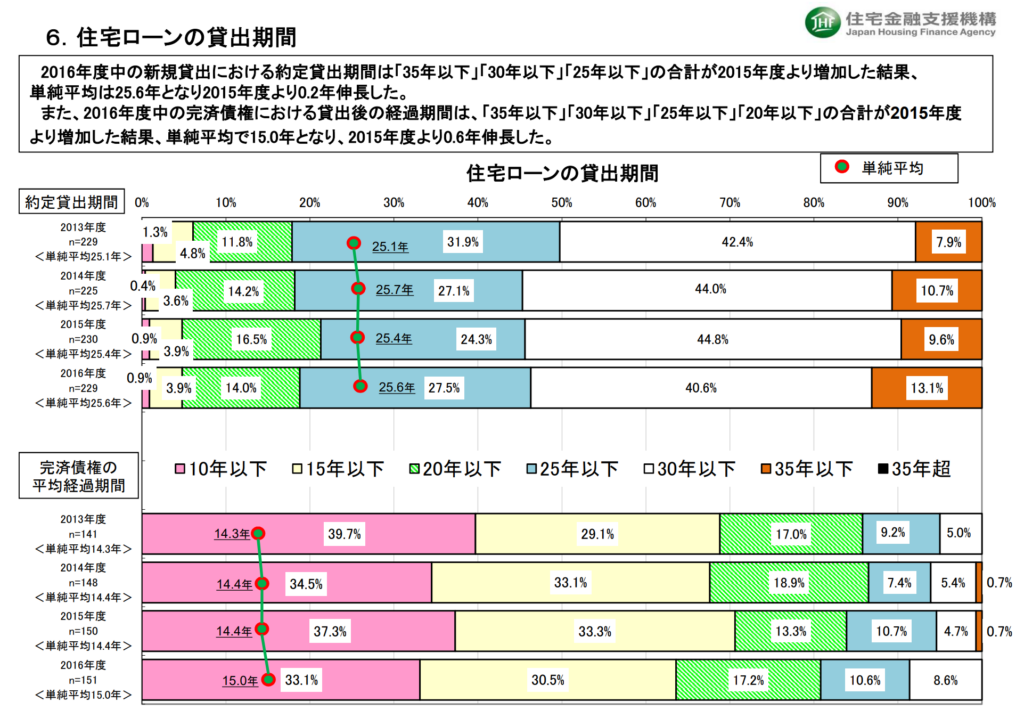

まず、住宅金融支援機構が行っている「民間住宅ローンの貸出動向調査(2017年度)」から、住宅ローンの貸出期間について確認してみます。

「民間住宅ローンの貸出動向調査(2017年度)」(住宅金融支援機構)

まずグラフの上段が「約定貸出期間」となっており、これが実際に住宅ローンを借りた時の「借入期間」です。

2016年度の単純平均は25.6年となっており、2013年度と比較すると0.5年ほど長期化していることがわかります。

また、2016年度のグラフを見ると、「30年以下」(白)と「35年以下」(橙)を合計すると53.7%と、半分以上の方が30年くらいで借りていることがわかります。

次にグラフの下段です。こちらは、「完済債権の平均経過期間」ということで、実際に住宅ローンを全額返済し終わるまでの期間です。

2016年度の単純平均は15.0年となっており、借りるのは25年くらいでも、実際に返すのは10年以上も短い15年程度になっていることがわかります。

住宅ローンを借りている方は、かなりの勢いで繰り上げ返済されている様子がわかります。

そして、2016年度のグラフを見ると、「10年以下」で返済している人も33.1%と、約3人に1人の割合で10年以下で返済されていることがわかります。

「長めに借りて、短く返す」という方が多いようです。

住宅ローンの借入期間を20年と35年で比較!

では、住宅ローンを20年で借りた場合と、35年で借りた場合でどのような違いがあるのか、確認してみます。

前提として、ここでは実際に借りた20年や35年で予定通り返済することとし、繰り上げ返済等は行わないものとします。

比較する住宅ローンは、3000万円を金利1%で借り、元金均等返済していくものとします。

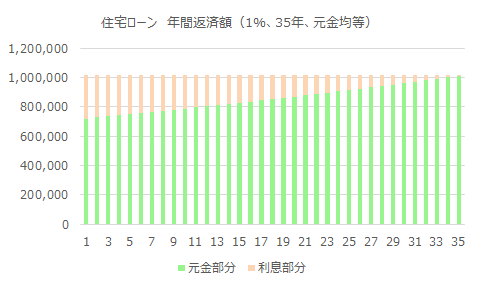

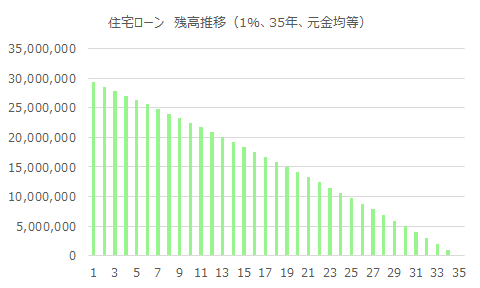

35年で借りた場合

35年で借りた場合の年間返済額は約102万円(月額85,009円)で、次のようになります。

元金均等返済の場合、毎月の返済額は一定ですが、元金部分と利息部分の内訳が徐々に変化していきます。

借入当初は利息部分が多いのですが、借入残高の減少に伴い、徐々に利息部分の割合が低下していくことになります。

次に、35年で借りた場合の借入残高の推移です。35年かけて、残高ゼロに向かって減少していく様子がわかります。

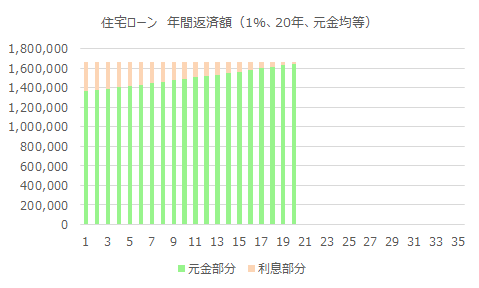

20年で借りた場合

次に、20年で借りた場合です。

年間返済額は約166万円(月額138,538円)で、次のようになります。

35年の場合と比べると、年間返済額が多くなります(棒の高さが高いです)が、21年目以降は返済額がゼロになりますので、家計に大きな余裕が生まれることになります。

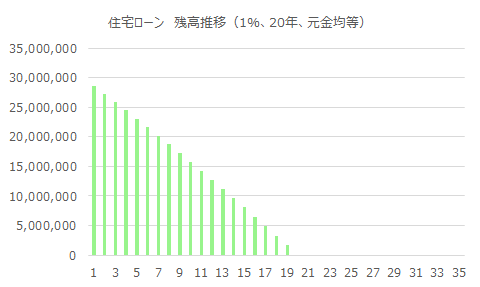

次に、20年で借りた場合の借入残高の推移です。35年の場合と比べると、かなりの勢いで残高ゼロに向かって減少していく様子がわかるかと思います。

35年と20年のどちらがいいのか?

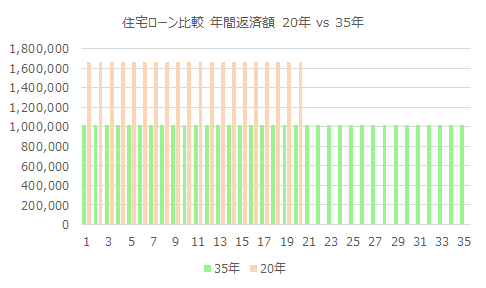

最後に、35年と20年で比較してみます。

まず年間返済額です。繰り返しになりますが、当初20年間、毎月53,000円ほど多めに支払うことで、21年目以降にラクをしたいか、35年間にわたって一定のペースで返していきたいか、という選択になります。

ちなみに、金利負担額は、

- 35年の場合 → 約570万円(住宅ローン減税の税額控除額は、約259万円)

- 20年の場合 → 約325万円(住宅ローン減税の税額控除額は、約223万円)

と、約245万円ほど変わってきます(住宅ローン減税の税額控除を考慮すると、約209万円に縮小)。

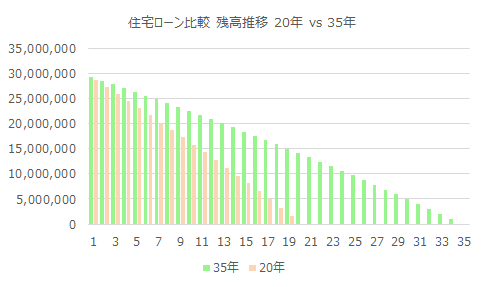

次に借入残高の推移です。

やはり、20年で借りるとかなりの勢いで低下していきます。

結局、35年(長め)と20年(短め)のどちらがいいの?

例として35年と20年で計算してみましたが、ここでのポイントは長めに借りるか、短めに借りるか、ということです。

一概にどちらがよいという結論は出ないと思いますが、考慮すべきポイントとしては次のような点になるかと思います。

ライフプラン

住宅ローンを借りる(住宅を購入する)時点から将来に向けてのライフプランがどのようになっているか、ということです。

例えば、これから子供が生まれ、教育費のピークをむかえようとしている家庭なのか、子どもたちは独立し、経済的な負担の山を通り越した家庭なのか、といったことは、借入期間を決める判断材料になるでしょう。

生命保険(死亡保険)

住宅ローンを借りると、一般的には団体信用生命保険と呼ばれる生命保険(死亡保険)に加入することになります。住宅ローンを借りた人に万一のことがあった場合には、その時点の住宅ローン残高について返済が免除されるというものです。

短く借りた場合は、長期と比べて団体信用生命保険の加入期間が短くなりますので、返済後の生命保険をどのようにするかなど、総合的に検討しておく必要があります。

繰上返済することはできても、借入期間を伸ばすことはできない

35年で借りておいて家計に余裕ができたら繰上返済していく、ということは可能です。

一方、20年で借りておいて家計が苦しくなってきたから返済期間を伸ばしたい!ということは、通常は認められません(それでも、本当に困ってしまった場合は、早めに金融機関に相談しましょう)。

このような観点からは、できるだけ長めに借りておいて、家計の状況を見ながら適宜一部繰上返済していくというのが安心感のある返し方になるかと思います。

最後に

ということで、35年(長め)と20年(短め)でどちらがいいのか一概には言えないのですが、上記の3点目「繰上返済することはできても、借入期間を伸ばすことはできない」を考えると、やはり長めに借りておくのが安心かと思います。

実際、冒頭に確認した「民間住宅ローンの貸出動向調査(2017年度)」の結果では、借入期間25.6年に対して、実際の返済期間15.0年ということで、まさにみなさん「長めに借りて、短く返す」を実践されていることになります。

とても合理的に行動されているように見えますね。