自営業・フリーランスの方向けの老後資金準備のためのおトクな制度として、国民年金の付加年金と、国民年金基金をご紹介しましたが、本日は自営業・フリーランスの方に加えて、小規模企業の経営者の方も利用できる制度をご紹介します。

本日ご紹介するのは、小規模企業共済です。

掛金を拠出する時は全額所得控除、受け取る時は退職所得控除もしくは公的年金等控除の対象となり、上手に利用できるとかなり節税できる制度になっています。

では、早速見ていきましょう。

もっと知りたい 小規模企業共済

国の機関で、小規模企業共済を運営している中小機構が作成した動画がありましたので、まずはこちらをご覧ください。

時間は3分半ほどです。

小規模企業共済とは?

動画を見て頂いたらそれで説明は十分な気もしますが、いちおうご説明していきます。

国の機関である中小機構が運営する小規模企業共済制度は、小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度です。現在、全国で約133万人*の方が加入されています。掛金は全額を所得控除できるので、高い節税効果があります。将来に備えつつ、契約者の方がさまざまなメリットを受けられる、今日からおトクな制度です。

*2017年3月現在

ということで、

小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度

ですので、自営業・フリーランスに限らず、小規模企業の経営者や役員の方も加入できる退職金制度です。

掛金と予定利率

月々の掛金は1,000~70,000円まで500円単位で自由に設定が可能です。

加入後も、増額、減額ができますので、余裕ができてきたら増額、しんどくなってきたら減額と調整できます。

また、現時点(2018年6月)での予定利率は1.0%となっています。

「予定利率」とは

本制度では、お預かりした掛金を原資に一定の運用収入を見込んで共済金や解約手当金の額を設定しており、この運用収入の見込みを算出する際の利回りを「予定利率」といいます。

所得控除

支払った掛金は、全額が小規模企業共済等掛金控除として所得控除になります。

掛金の上限は月額7万円ですので、最大で年間84万円が所得控除になるわけです。

共済金の受け取り方法

掛金として拠出したお金は、退職・廃業時に共済金として受け取ることができ、受け取り方は、「一括」「分割」「一括と分割の併用」の3種類から選ぶことができます。

例えば、65歳になって個人事業を廃業し、退職金として全額を「一括」で受け取ることもできますし、10年などの一定期間にわたって「分割」で受け取ることもできるというわけです。

さらに、「一括」と「分割」を組み合わせて受け取ることも可能です。

低金利の貸付制度

小規模企業共済の特色として、様々な貸付制度があります。

- 一般貸付け

- 緊急経営安定貸付け

- 傷病災害時貸付け

- 福祉対応貸付け

- 創業転業時・新規事業展開等貸付け

- 事業承継貸付け

- 廃業準備貸付け

金利は、貸付けの種類によって異なりますが、現在は以下の通り、0.9%もしくは1.5%となっています。

何か急にお金が必要になった、事業上の資金が必要になった、など、低金利の貸付制度は便利だと思います。

掛金として拠出しているまとまったお金があったとしても、何らかの理由でお金が必要になった場合に、他の金融機関等から5%などの高い金利でお金を借りなければならないとなると、負担が大きいと思います。また、解約せざるを得ない、ということでは長期的な退職金の積立の意味がなくなってしまいます。

しかし、小規模企業共済なら、掛金として拠出していても、低金利の貸付制度があるので、いざという時にも安心感があるかと思います。

一方、同じように老後資金準備の制度としては、個人型確定拠出年金もありますが、こちらは60歳まで引き出すことができませんし、貸付制度もありませんので、資金繰りなどの観点では、小規模企業共済の方が使い勝手はよいかと思います。

具体的な加入例(40歳の場合)

掛金や共済金などは一般的な説明だとわかりづらいと思いますので、具体例を見ていくことにします。

(ちなみに、この試算は、加入シミュレーション でできますので、ご自身の条件を入力して試してみて頂ければと思います)

加入者前提

- 昭和53年6月14日生まれ(40歳 0月)

- 課税所得額 400万円

- 掛金月額 3万円

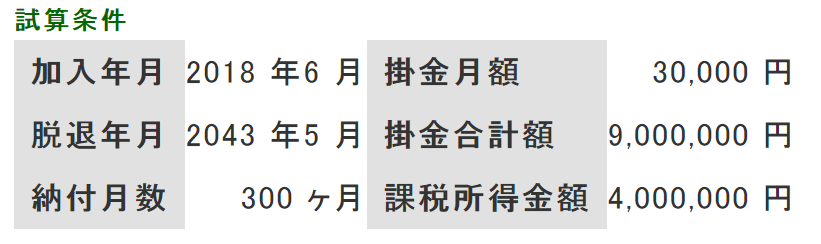

まず試算条件です。

2018年6月に40歳で加入し、65歳となる2043年5月に脱退する場合です。

掛金の合計額は900万円となっています。

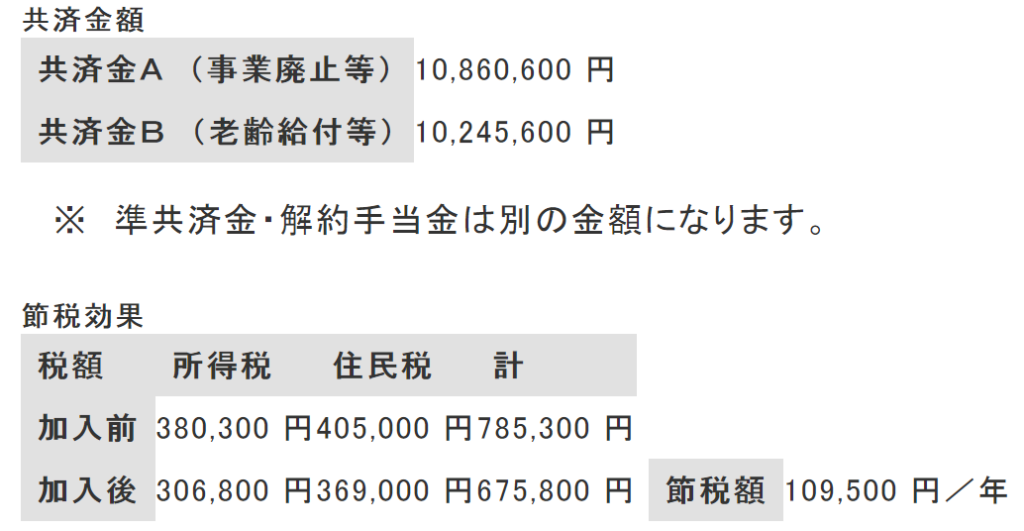

受け取ることができる共済金は、受け取る理由(請求事由)にもよりますが約1086万円もしくは約1024万円となっています(下の表)。

また、課税所得額が400万円の場合、毎年の節税額は、所得税・住民税併せて109,500円となっています。

1ヶ月あたり9000円強ですので、結構な金額だと思います。例えば、光熱費を毎月9000円削ろうとしたら大変ですよね。

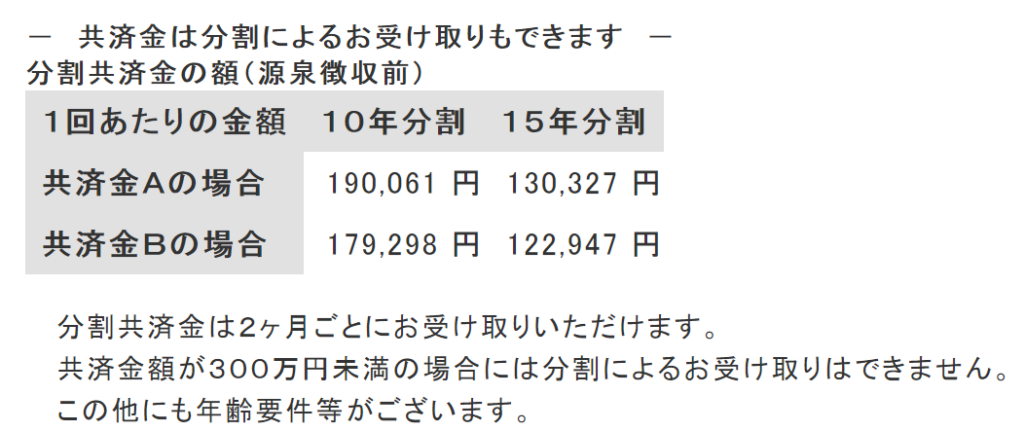

また、分割で受けると場合の金額例は次のようになっています。

例えば、共済金Aで15年分割の場合、

130,327円 ✕ 6回/年 ✕ 15年 = 11,729,430円

を受け取ることになります。

一括の場合、10,860,600円でしたので、868,830円ほど多く受け取れることになりますが、これは1.03%程度で運用しながら受け取ることになります(社会保険料・税金は考慮しない場合)。

最後に

小規模企業共済は、月額7万円まで全額所得控除になり、受取時は「一括」や「分割」を選択できる退職金制度です。

さらに、お金が必要になった時は低金利での貸付けも利用できますので、いざという時にも安心だと思います。

個人型確定拠出年金のように、拠出したお金が大きく増えていく可能性はありませんが、予定利率「1.0%」で運用できることになりますので、普通預金等においておくよりは、節税メリットも考慮すると断然おトクな制度だと思います。

小規模企業の経営者や役員、個人事業主などの方で、老後資金の準備を特にはしていないという方は、検討して見る価値があるのではないでしょうか。