最近は、人生100年時代とよく言われていますが、

- いつまで働くことになるのだろう?

- 老後のお金は大丈夫なのだろうか?

- 認知症や要介護になったらどうなるんだろう?

と、いろいろ不安をお持ちの方もいらっしゃるかと思います。

今回は、資産形成の王道とも言える、積み立て貯蓄をしていった場合にどのくらいの資産を作ることができるのか、具体的に考えてみます。

人生におけるお金の収支

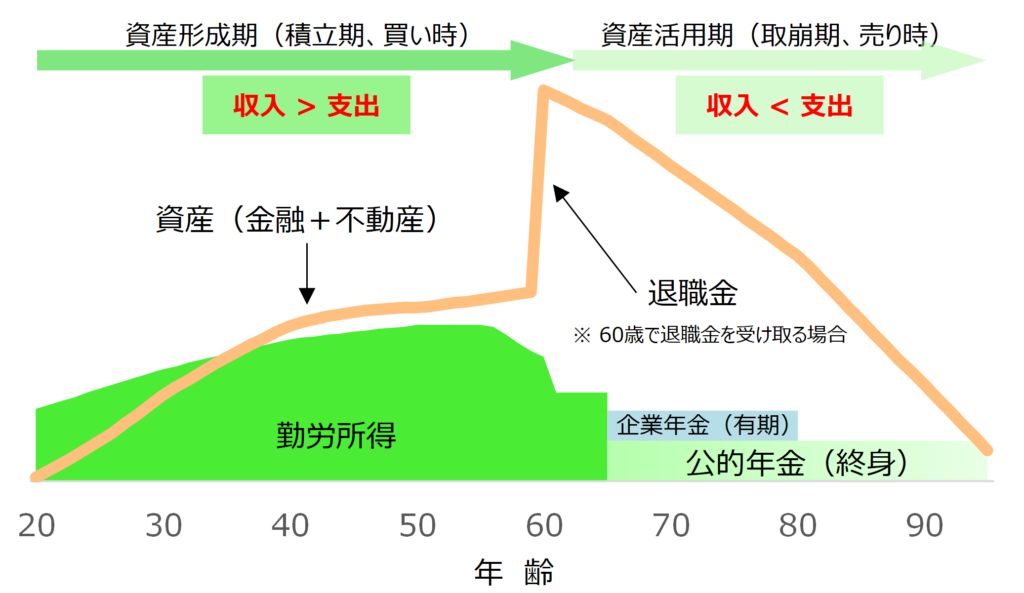

こちらでもご説明していますが、人は生まれてから一定の教育を受けた後、10代後半から20代くらいで社会に出て働き始めます。

働くことで収入(勤労所得)を得ながら生活し、60代くらいで現役引退。

その後は、公的年金や企業年金を受け取りながら、足りない分はそれまでに積み上げてきた金融資産を取り崩しながら生活していきます。

以下の図をご覧下さい。

現役引退するまでが資産形成期、現役引退した後が資産活用期です。

現役引退するタイミングは人それぞれですが、遅ければ遅いほど、現役引退後のお金について心配する必要性は低くなるかと思います。

では、現役引退時に向けて、いつから資産形成していけばよいのでしょうか。

40年間?(20代から?)

20年間?(40代から?)

10年間?(50代から?)

積立期間と運用利回りについて確認していきます。

期待できる利回りはどのくらい?

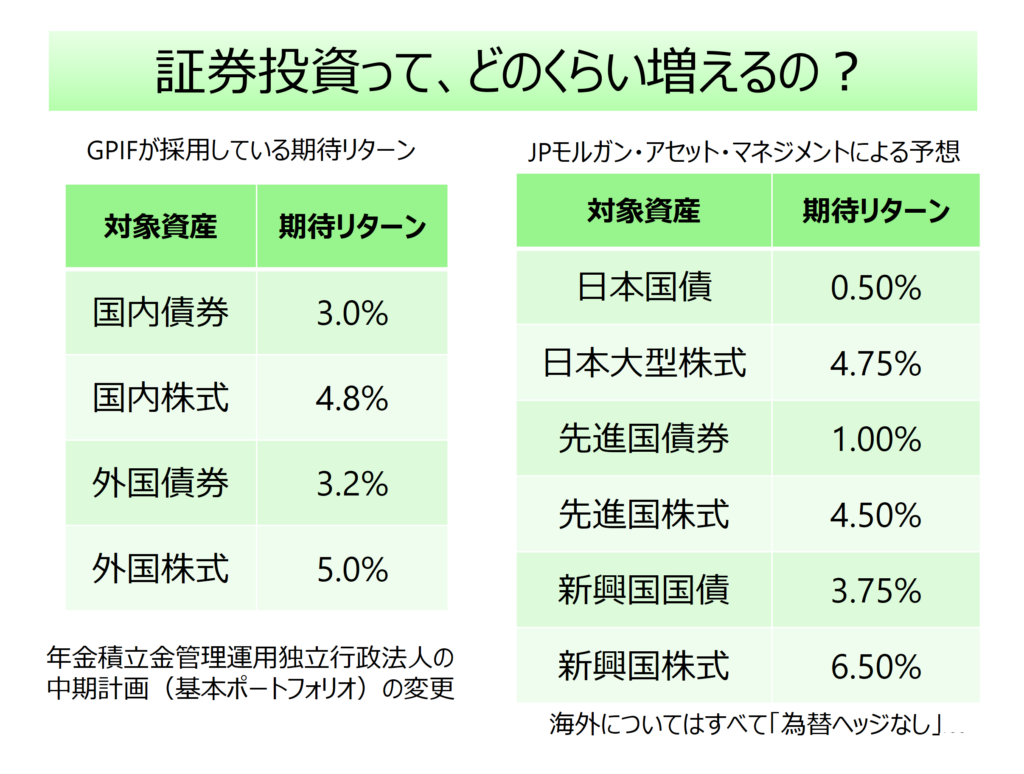

まず運用していくにあたり、期待できる利回りはどのくらいなのでしょうか。

ここでは、投資信託を通じて伝統的な資産である株式や債券に投資していくことを想定します。もちろん、投資はリスクがあるから嫌だ、という方は、保険商品や預金の利回りを想定して頂いても結構です。

株式や債券などの運用利回りは、プロの予想では以下のような数字になっています(あくまでプロの予想例です)。

債券よりも株式の方が期待できる運用利回りは一般的に高くなるのですが、それでも5%前後と見ておくのが妥当だと考えています。

たまに、「年利15%を実現できる株式投資法!」なんて本もあるとは思いますが、いつでも誰でも再現できる利回りではないと思いますので、ここでは現実的な5%程度を想定することにします。

ここに挙げた利回り(期待リターン)は、それぞれの対象資産に連動する投資信託(インデックスファンドやETF)に投資することで、長期的には実現可能だと考えています。

積み立ての前提

積み立て総額

480万円

これは、毎月1万円を40年間積み立てた時の積み立て総額になります。

毎月の金額を3万円、5万円と増やす場合はその倍数だけ増やして考えて頂ければと思います。

積み立て期間

40年、20年、10年の3パターンです。

40年の場合は毎月1万円、20年の場合は毎月2万円、10年の場合は毎月4万円を積み立てるものとします。

積み立て頻度

毎月

運用利回り

0%、2%、5%の3パターン。

0%は普通預金金利、2%は株式と債券を債券多めで組み合わせ、5%は株式100%、といったイメージです。

税金は考慮しないことにします。

では、早速結果を見ていきましょう。

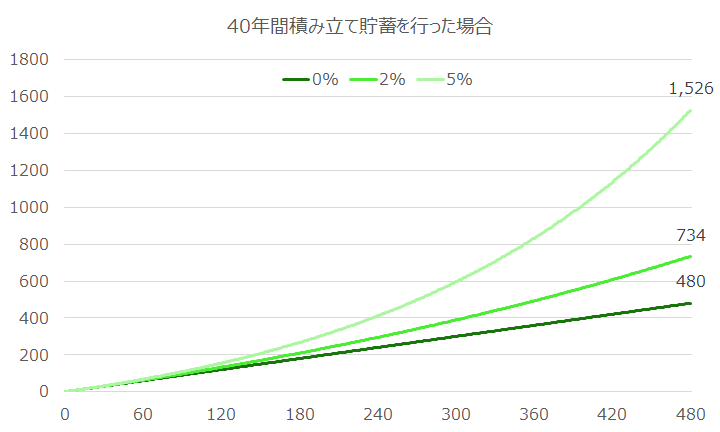

40年間積み立てを行った場合

まずは40年間積み立てた場合です。

社会人になってすぐに毎月1万円の積み立てを開始したイメージです(積立額の単位は万円。以下同じ)。

毎月1万円を40年間積み立てた場合

利回り5%で運用できたとすると、積み立て総額480万円が40年後には1526万円と1000万円以上の利益が出ていることになります。

特に積み立ての後半では複利の効果で、急激に増加していく様子がご理解頂けるかと思います。

利回り2%で運用した場合でも、480万円が734万円と約1.5倍に増えています。

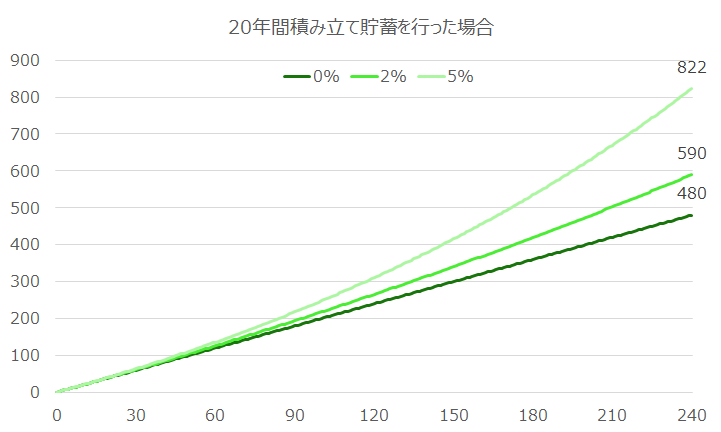

20年間積み立てを行った場合

次に20年間積み立てを行った場合です。

現役引退後に向けて、30代後半から40代くらいで積み立てを開始するイメージです。積立額は毎月2万円です。

毎月2万円を20年間積み立てた場合

利回り5%で運用できたとすると、積み立て総額480万円が20年後には822万円と約1.7倍になっています。

利回り2%で運用した場合では、480万円が590万円と約1.2倍に増えています。

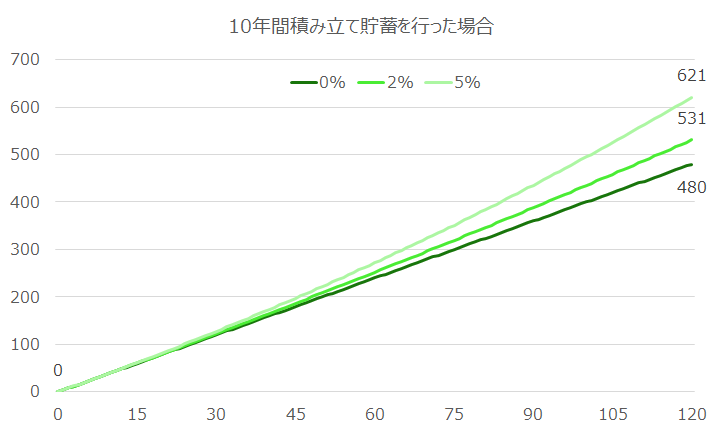

10年間積み立てを行った場合

最後に、積み立て期間が10年の場合です。

子供が独立、現役引退に向けて最後のラストスパートで積み立てを行うようなイメージでしょうか。積立額は毎月4万円です。

毎月4万円を10年間積み立てた場合

利回り5%で運用できたとしても、積み立て総額480万円が10年後には621万円と約1.3倍にです。しかも、運用期間10年では、積立期間としては十分長いわけではないため、市場環境によってはほとんど増えていなかったり、場合によっては含み損になっている可能性もあり得ます。

また、利回り2%で運用した場合では、480万円が531万円と約1.1倍にとどまっています。

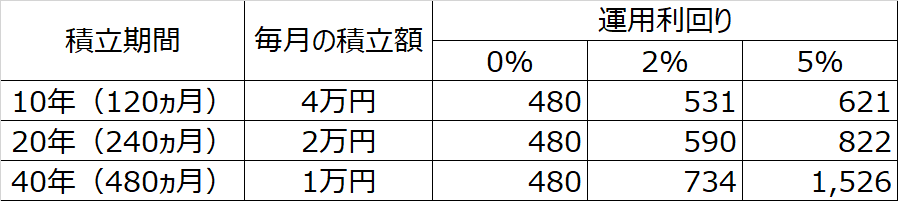

まとめ

いかがでしたでしょうか。

40年間、20年間、10年間と3パターンで考えましたが、いずれの場合も実際に積み立てた金額は480万円と同じです。

それが、どういった利回りで運用できるか、どのくらいの期間運用できるかで、480万円から1526万円まで変わるわけです。

まさに「継続は力なり」ですね。

まとめると以下の表のようになります(積立額の単位は万円)。

各利回りで運用できた場合の評価額(万円)

資産形成を始めるならできるだけ早くに始めた方がよいとは思いませんか?

この記事をを読まれた今、今があなたにとっての残りの人生で最も早いタイミングです。

始めるなら、まさに今ですよ!