資産形成とは、そもそも何でしょうか?

本サイトでは、いろいろなところで「資産形成」という言葉を当たり前のように使っていますが、そもそも「資産形成」とは何でしょうか。

ここで、改めて、「資産形成ハンドブック」で考えている「資産形成」をご説明しておきます。

資産形成とは?

資産形成とは、

「社会に出て収入を得ながら、現役引退するまでに資産を積み上げていくこと」

であり、資産形成の目的は

「幸せな人生を送るために、老後を含めてお金の面で困らないようにすること」

だと考えています。

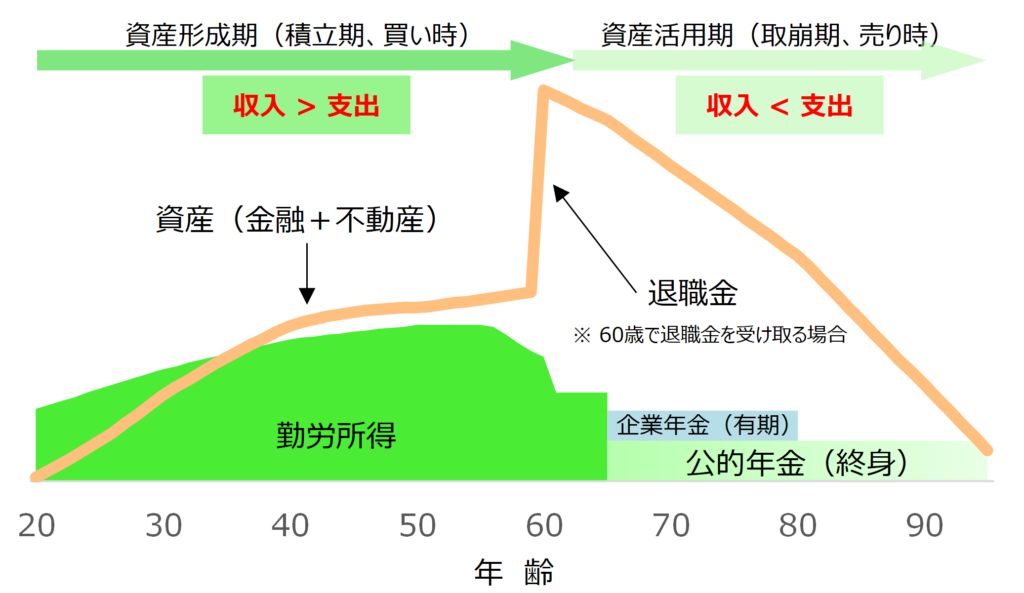

図にすると、以下のようなイメージになります。

「現役引退」というのは、60歳とか65歳とか、職場のルールで決められたものである必要はないと考えていますが、基本的に、

人生の前半は、働いて資産を積み上げながら生活していく時期

で、

人生の後半は、年金を受け取りつつ、積み上げた資産を取り崩して活用しながら生活していく時期

と考えています。

「50歳くらいまではモーレツに働くけど、その後はのんびりしたい」という50歳で現役引退したい方もいれば、「体力の続く限りは一生働いていきたい」という一生現役という方もいらっしゃることでしょう。

そして、「お金の面で困らないようにする」というのは、

「ものすごいお金持ちになる」

とかではなく、

「人生のその時その時に、必要なお金がきちんと用意できるようにする」

ことだと考えています。

自宅購入の頭金、教育費、車の買い替え資金、旅行費用、老後資金などなど、ライフイベントに応じて、お金が必要になる時期というものがあります。

収入に応じて支出も決まってくればよいのですが、やはりお金のかかるタイミング、お金がそれほどかからないタイミングというものがあります。

そういう意味で、お金が必要なタイミングで、お金に困らないようにすることが、資産形成の目的だと考えています。

資産形成から資産活用へ

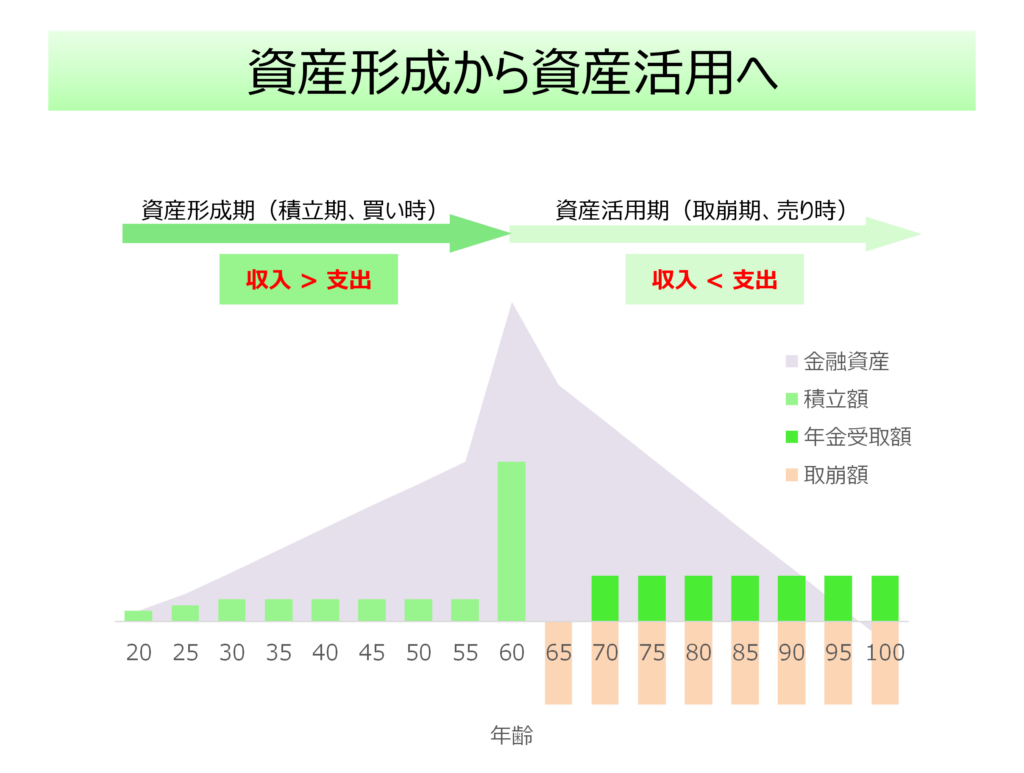

現役引退の時期に向けて資産形成をしていき、現役引退後は資産活用していくわけですが、それをもう少しシンプルに描き直すと以下のようになります。

現役時代は、支出を、働くことで得られる収入の範囲内におさえることで、毎月、毎年、と資産を積み上げていきます。

つまり、資産形成期(現役引退まで)は

収入 > 支出

となる時期です。

つまり、グレーで示した金融資産(不動産なども含めた広い意味)は、現役引退のタイミングに向けて、基本的には右肩上がりで上がっていくはずです(上がっていない人は、上げていきましょう!)。

もちろん、途中、まとまったお金が必要になることもあるでしょうから、上がったり、下がったりしながらではありますが、基本的には積み上げていきます。

そして、現役引退で退職金を受け取れる人は、その時点でさらにまとまったお金が手に入ると思います。

現役引退後の支出が、公的年金の収入内に収まるようであれば、生活に困ることはないのですが、年金だけだと足りないという場合(おそらく大半の方はこちら)には、現役引退時までに積み上げてきた(資産形成してきた)資産を取り崩しながら、生活していくことになります。

つまり、資産活用期(現役引退後)は、

収入 < 支出

となります。

ご自分の長期的なライフプランを考えながら、お金の管理をしていくこと、それが資産形成&資産活用のイメージです。

資産形成に投資は必要?

資産形成してお金を積み上げていくのはいいけど、資産運用や投資はする必要あるの?

と思われる方も多いと思います。

「資産形成ハンドブック」としては、

投資は必ずしも必要ないが、長期的に適切な積立投資をしていくと、より速く資産を増やしていくことができる

と考えています。

お金の行き先が銀行預金では0.001%などのほぼゼロ金利で運用することになりますが、(投資信託を利用して)株式に分散投資していくと、平均的には4~5%程度の利回りが期待できると言われています。

株式投資の詳細については、以下のページをご覧ください。

自分の時間を使って自分が働くのみではなく、同時に、自分のお金にも働いてもらった方が、資産形成のスピードは速くなる、ということです。

投資というと、「まとまったお金が必要なのでは?」と思われる方もいらっしゃるかもしれませんが、現在は、毎月100円から積立投資ができるサービスも提供されています。

無理のない範囲で、できれば毎月1000円程度から、まずは体験して経験を積んでみると、投資に対する理解が深まるのではないかと思います。

最後に

資産形成と聞くと「自分には関係ない」と感じられる方もいらっしゃるかと思いますが、人生の前半は働きながら資産をつくり、後半はそれを活用していく、というのは誰にとっても共通するマネープランなのではないでしょうか。

まずは収入の一部を積立預金に。

そして、少しずつ、無理のない範囲で積立投資へ。

と、一歩ずつ、資産形成を進めていって頂ければと思います。