「投資信託の仕組み」についてご理解頂けたら、次は投資信託をどのように選んでいくかを考えていくことになります。

そこで、まずは老後に向けた資産形成をしていくにあたり、資産配分(アセット・アロケーション)について考えてみたいと思います。

どんな資産配分(アセット・アロケーション)にするかが決まれば、自ずとどんな投資信託を選べばよいかも決まってきます。

資産配分(アセット・アロケーション)よりも大切なこと

資産配分(アセット・アロケーション)を考える前に、ここで資産形成の仕組みについて、少し復習しておきましょう。

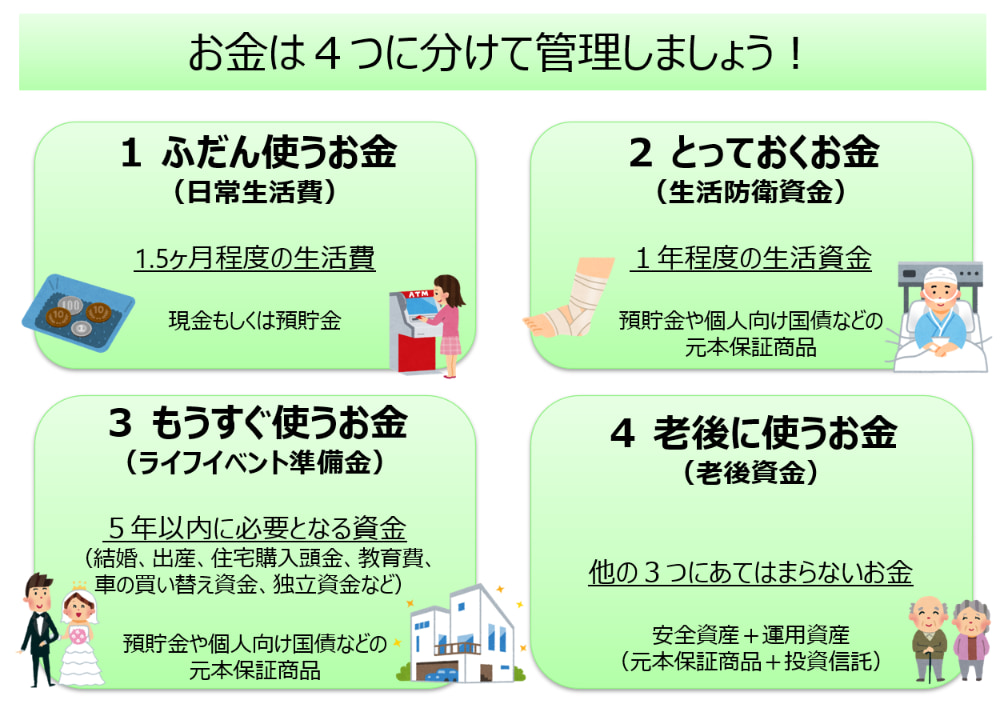

まず、お金は4つに分けて管理しましょうとご説明しました。

その中で、資産運用の対象となるのは4番目の「老後に使うお金」の部分であり、これ以外の3つについては基本的に預貯金や個人向け国債など元本保証商品で保有するのが適切です。

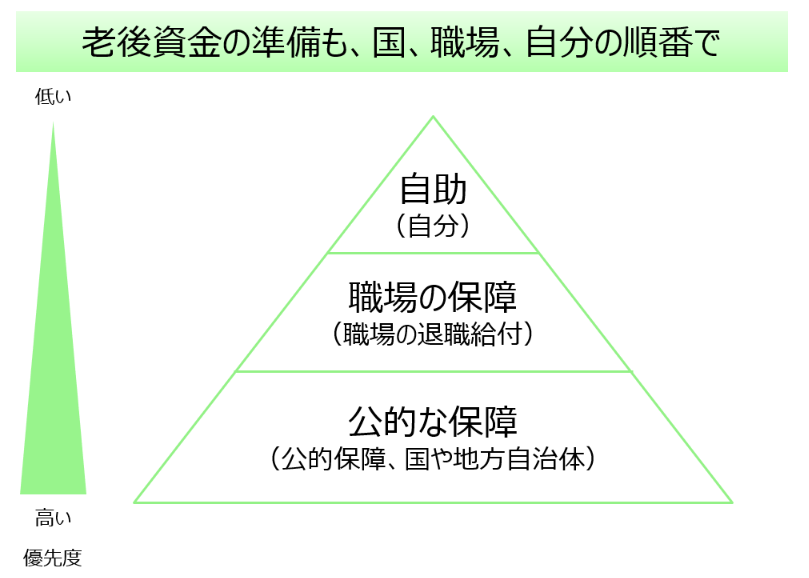

一方、老後に向けたお金の準備という意味では、公的な保障→職場の保障→自助の順番で考えましょう、ともご説明してきました。

つまり、4つに分けた時の「老後に使うお金」は老後資金全体の中の自助努力の部分に相当します。

公的年金や、退職金・企業年金といった公的な保障、職場の保障の部分でどのくらい手当できるのか、そして自分で備える自助としてはどのくらい必要なのか、それを確認しておくことが何よりも大切です。

その上で、自助努力して備えていくお金はどのくらいリスクをとって運用する必要があるのか、考えていきましょう。

例えば、「公的年金と退職金・企業年金がけっこうあるから、自助努力は500万円あれば十分そうだ」という方がいらした場合、無理に投資信託などの形で運用せずとも、全額預貯金で積み立てていくだけでよいかもしれません。

つまり、すでに「ふだん使うお金」「とっておくお金」「もうすぐ使うお金」を別途分けてあるのであれば、4つ目の「老後に使うお金」としては老後に向けて数十年単位の期間で全額運用しても構わないはずではあります。

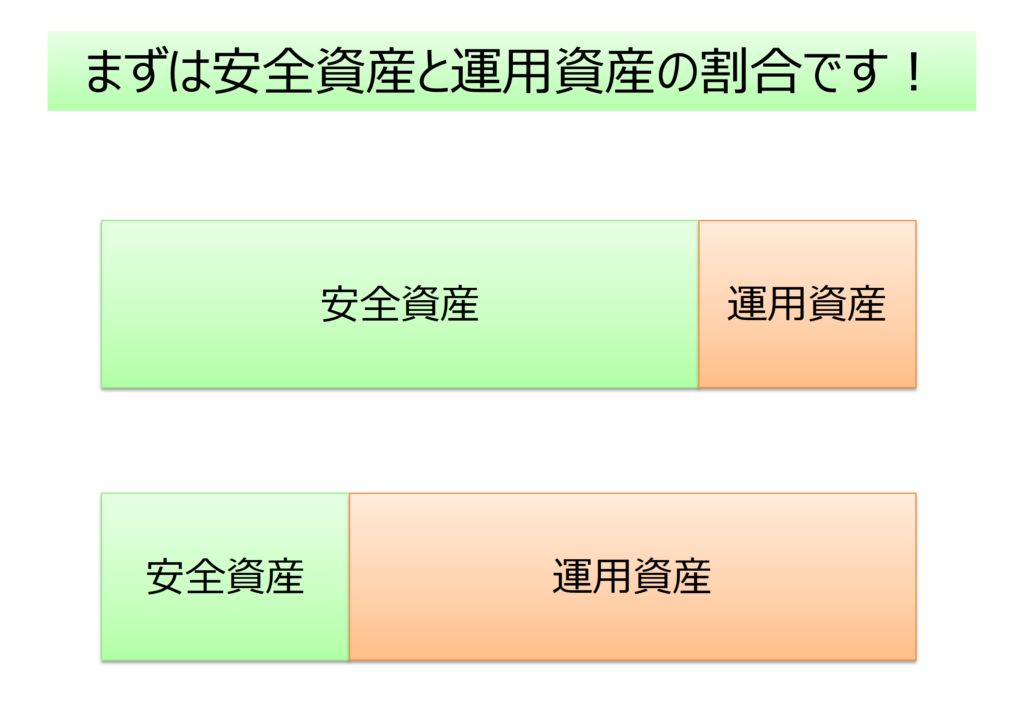

しかし、いきなり全額を運用に振り向けるのではなく、まずは「安全資産」と「運用資産」の割合を決めて、その「運用資産」の部分だけ投資信託などの商品で運用していくことをオススメします。

まったく運用するのが初めてという方は「老後に使うお金」のうち、1割程度や10万円など、運用資産の価格変動が起きてもあまり慌てない範囲で始めていくのがよいと思います。

そして、投資信託などの有価証券へ投資することによる資産運用がどんなものか経験を積んでいきながら、徐々に運用資産の割合、金額を増やしていくのがよいでしょう。

ここで安全資産というのは預貯金もしくは個人向け国債などの元本確保型商品になります。こちらは元本をきちんと守りながら積み立てていく部分になります。

一方、運用資産の部分については、株式などを組入対象とする投資信託などを中心に運用するのがよいと思います。こちらはリスクをとりつつ、収益(リターン)をねらい増やしていく部分になります。

資産(アセット)にはどんなものがあるの?

では、運用資産の投資対象としてはどのような資産(アセット)があるのでしょうか。

ひとつずつご説明致します。

株式

まずは株式です。株式会社と株式投資で詳しくご説明しましたが、株式会社がビジネスを行うことで、売上をあげ、利益を出し、一部を配当として株主に分配する、といった一連の活動を通じて収益(リターン)を得るというものです。

日本国内に限らず、海外などの株式も含めて資産形成のための運用資産としては中心的な資産になります。

債券

債券は、国、地方公共団体、株式会社等が、お金を借りる時に発行する借用証書のようなものです。あらかじめ決めた利息を支払いつつ、あらかじめ決めた時点で元本相当部分も含めて返済する(元本が償還される)ものです。

債券は市場全体の金利水準の影響を受けてその利回りが決まってくるのですが、現在の日本はゼロ金利、マイナス金利と言われる環境であり債券の利回りもほぼ0%近くとかなり低くなっています。

これから資産形成していく場合、運用資産へ債券を組み入れても収益(リターン)はほとんど見込めない状況となっています。そのような状況を踏まえると、運用資産への組入にはあまり適していないと言えるでしょう。

不動産

不動産は比較的わかりやすい資産かと思います。不動産を購入し、賃貸で貸し出すことで、家賃収入を得るというものです。1ヶ月、半年、1年、5年、、、と時間が経過すればするほどその間の家賃収入が得られる資産(アセット)です。

実物の不動産を投資対象とした投資信託の一種である不動産投資信託(REIT:Real Estate Investment Trust)というものがあり、投資信託として購入することができます。

不動産の運用利回りも不動産市場や金利水準などの影響を受けますが、一般的には3~5%程度の利回りになると言われています。資産形成の運用資産として組み入れるのに適している資産(アセット)と言えるでしょう。

プラチナ、ゴールドなどのコモデティティ

プラチナ(白金)、ゴールド(金)などの貴金属や、原油やガソリンなど、一般にはコモデティティ(商品、Commodity)と呼ばれる資産があります。

これらは資産形成の運用資産として適切でしょうか?

例えば、金の延べ棒を購入して目の前に置いておいたとします。1年後、5年後、10年後、どうなっているでしょうか?

1kgの金の延べ棒は10年後1.5kgになっているでしょうか?

残念ながら金の延べ棒が自己増殖することはありませんので、何年経っても自然に増えたりすることはありません。

このようにコモデティティと呼ばれる資産はそれ自体が何か付加価値を生み出す資産ではありませんので、資産の価値が上昇していくわけではなく、あくまで市況の変化による価格変動があるだけです(価格が上がったり、下がったりはします)。

つまり、このような観点から資産形成ハンドブックでは、資産形成の運用資産としてコモデティティを入れる必要はないと考えています(株式や債券などの伝統的な資産とは異なる値動きをすることから、運用資産の一部に組み入れることで価格変動の安定性が向上すると言われることもあります。資産家の方ならそれも一理あるかもしれませんが、フツーの人はそれを気にする必要性は低いのではないかと考えています)。

よく「時間を味方につけて長期投資をしよう!」などと言われることがありますが、コモデティティに投資した場合、時間は必ずしも味方になってくれないわけです。

資産(アセット)ごとの期待リターンは?

いろいろ資産があるのはわかったけど、それぞれどのくらいの運用利回りが見込めるの?と思われる方もいらっしゃるかと思います。

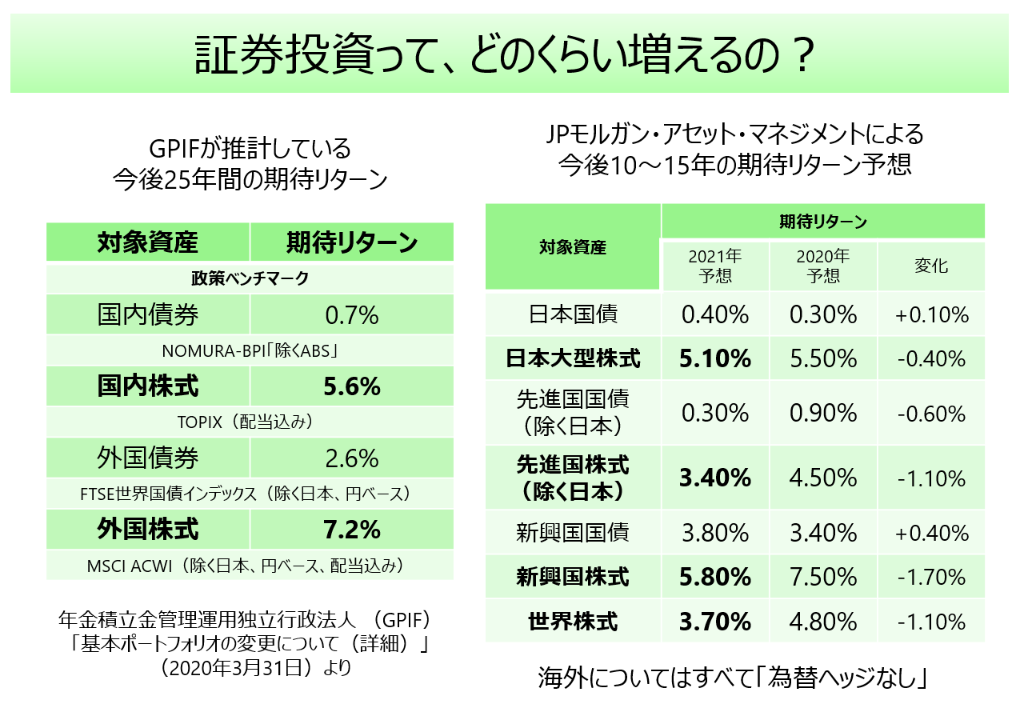

なかなか運用利回りの予測というのは難しいのですが、我らが日本の年金資産を運用しているGPIF(年金積立金管理運用独立行政法人)が採用している数字と、外資系運用会社であるJPモルガン・アセット・マネジメントの予想をご紹介致します。

基本ポートフォリオの考え方(年金積立金管理運用独立行政法人)

株式や債券、日本、先進国、新興国といろいろありますが、ざっくりまとめるなら、

- 株式だと4~6%程度

- 債券だと0~3%程度

といったところでしょうか。

結局、オススメの資産配分(アセット・アロケーション)は?

株式、債券、不動産、コモデティティなどの資産(アセット)があることがわかりましたが、では「老後に使うお金」のうち、その運用資産部分としてはどの資産が適切なのでしょうか(「老後に使うお金」のうち、安全資産は基本的に預貯金もしくは個人向け国債が妥当だと考えています)。

資産形成ハンドブックでは、この運用資産は収益(リターン)を期待しながら積極的に増やしていく資産としていますので、この目的からすると適切な資産は、

- 株式

- 不動産

の2つになります。債券やコモデティティは、この目的においては適切ではないと考えています。

さらに、株式と不動産では、どちらが適しているのでしょうか?

パン作りで学ぶGDP入門でご説明しましたが、世界の経済活動の規模はGDPという指標で測られますが、その経済活動の規模は長期的には成長を続けており、主に株式会社が世の中に商品やサービスという付加価値を提供し、その結果として利益を生み出しています。

もちろん、この経済活動の中には、不動産を貸し出して家賃収入を得るという不動産業も含まれていますが、大半は一般的な商品・サービスであり、不動産収入の割合はそれほど大きくありません(不動産会社の株式を買うことで、そのような収入も得ることができます。自分で不動産投資信託を通じて不動産を購入し、貸し出すという必要性はあまり高くないのではないかと考えています)。

このような考え方を前提とすると基本的には

株式100%(日本を含む全世界の株式)

という資産配分(アセット・アロケーション)がよいのではないかと考えています。

ただし「値動きの異なる資産を混ぜて、できるだけリスクの分散を図っておきたい」という方は、一つの目安として1~2割程度の不動産(REIT)を混ぜてもよいかと思います。

株式の内訳は?

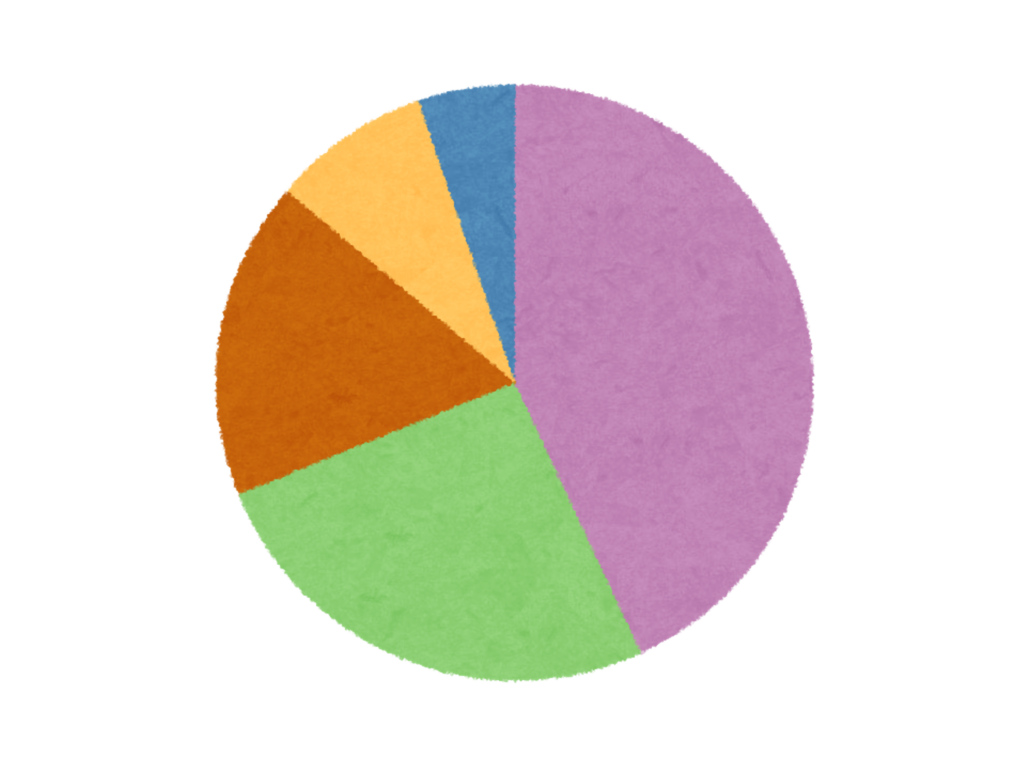

株式100%にしろ、株式8割にしろ、株式の内訳はどのようにするべきでしょうか?

販売会社に行って、「株式に投資する投資信託買いたいのですが、、、」と言っても、

「日本株式ですか?先進国株式ですか?新興国株式ですか?それとも、アジア株式にしておきますか?」

などと言われてしまうかもしれません。

結論から言いますと「世界中の株式をまんべんなく」というのがよいと考えています。

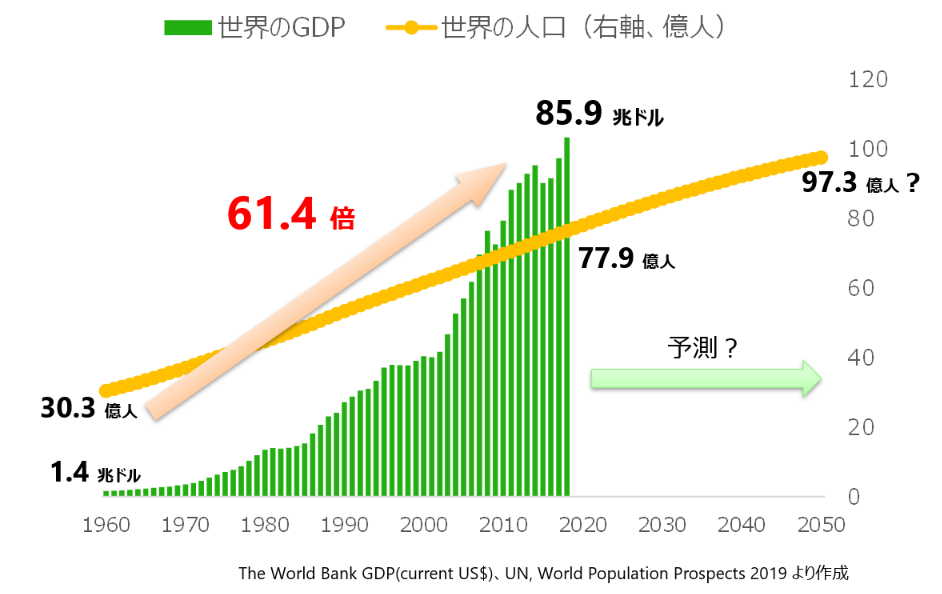

ここで世界のGDPを思い出してみましょう。

1960年から58年間で以下のように推移、世界のGDPは約61.4倍に成長しました。

この間、人口は30.3億人から77.9億人へと約2.6倍に増えています。

人口が増えれば、それに比例する形で、住居、食料、衣服、自動車、スマホなど様々な商品・サービスが必要になりますから、GDPが少なくとも人口の増加と同程度の速度で成長するのは当たり前と言えば当たり前です。

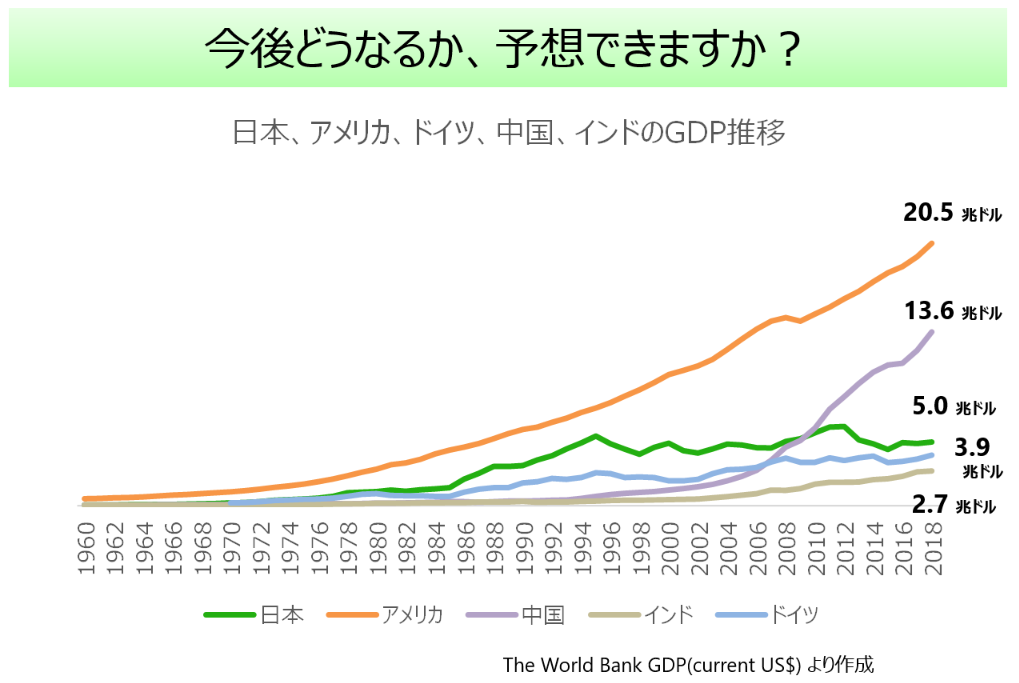

世界全体でみるとGDPの成長はかなりきれいな右肩上がりだったわけですが、次に国別のGDPを確認してみましょう。

以下は、日本、アメリカ、中国、インド、ドイツのGDPの推移です。

日本(緑)は1995年頃までは成長していましたが、その後はほとんど横ばいの状況が続いています。

中国やインドは昔はほとんど存在感がありませんでしたが、2000年以降に急激な成長が始まり、特に中国は日本を大きく抜いています。

アメリカはこれまでのところ右肩上がりの成長が続いていましたが、この傾向は未来永劫続くと言えるでしょうか。

ドイツは、1995年頃は日本とけっこう差がついていましたが、ここ何年かでかなり日本と近い水準まで成長してきています。

たまたま5つの国のGDPを取り上げましたが、世界の景気変動、国別の景気変動等、国ごとのGDPは様々です。新興国が好調な時期もあれば、先進国が回復してくる時期もあるでしょう。

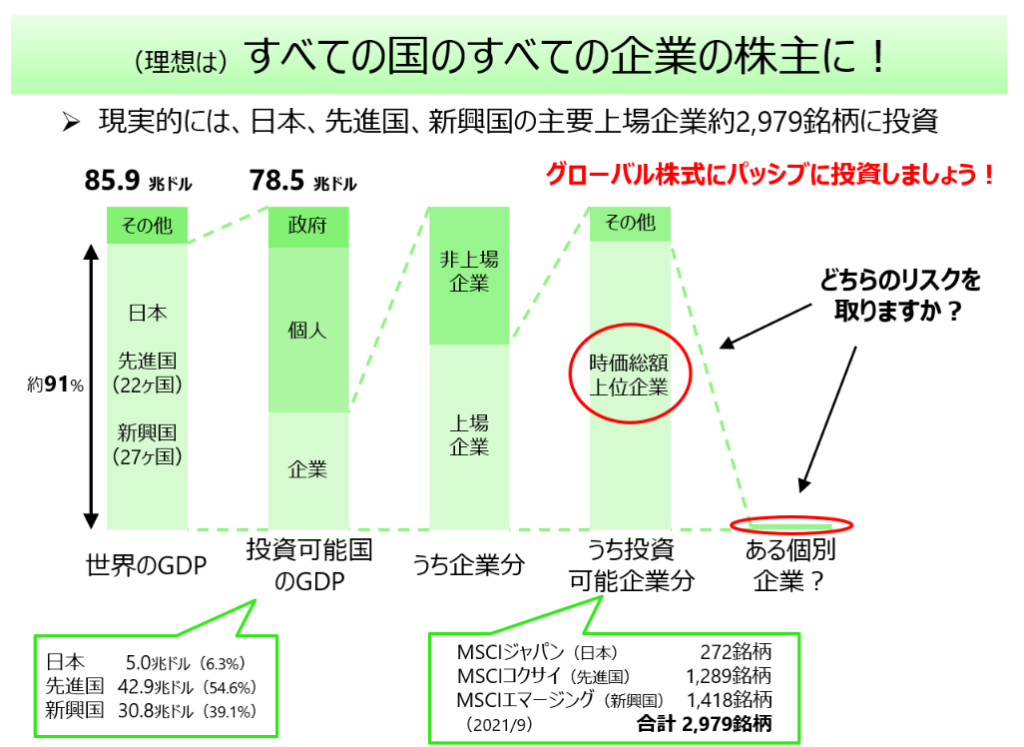

そのような前提に立つと、世界全体のGDPから収益を上げるためには世界全体の株式会社にまんべんなく投資しておくことが適していると言えるのではないでしょうか。

ということで「理想的には、すべての国のすべての企業の株主に!」なっておくのがよいと考えています。しかし、現実的には、フツーの個人が全世界の株式に投資するというのは実行不可能です。

そこで現実的な選択肢としては、日本を含めた先進国23ヶ国、新興国27ヶ国の合計50ヶ国の取引所に上場している株式会社に分散して投資しておくのがよいと考えています。

このように幅広く分散した投資を実現できる金融商品がまさに投資信託で、パッシブ型もしくはインデックス型と呼ばれる投資信託を利用すると容易にこのような投資を実現することが可能になります(投資信託をたった1本購入するだけで可能です)。

(少し長くなってしまいましたので、具体的な話はまた別の機会とさせて頂きます)

まとめ

老後に向けた資産形成は、公的年金の公的な保障、退職金・企業年金の職場の保障をまず確認した上で足りない部分を自助として自分で用意していきましょう。

自分で用意していく部分については、安全資産と運用資産の割合を最初に決め、自分で許容できる範囲でリスクを取りながら、収益(リターン)を獲得していくようにしましょう。

特に、最初は運用資産の割合を低くするか、少額にするなど運用に慣れるまでは無理のない範囲で行っていきましょう。

リスクを取りながら運用する運用資産としては、世界の株式に分散してまんべんなく投資する資産配分(アセット・アロケーション)を基本として考えるのがよいでしょう。

次の記事は 口座の選択(アセット・ロケーション) です。

皆様の資産形成の一助となれば幸いです。

お問合わせはこちらからお待ちしております。