支出の状況を確認できたら、お金の使い方にメリハリをつけていきましょう。

必要ないところに使っていたらそれを削減し、もっと使いたいところに使う、もしくは将来に向けた資産形成にまわしていきましょう。

ということで、節約についてご説明したいと思います。

支出の種類(固定費と変動費)

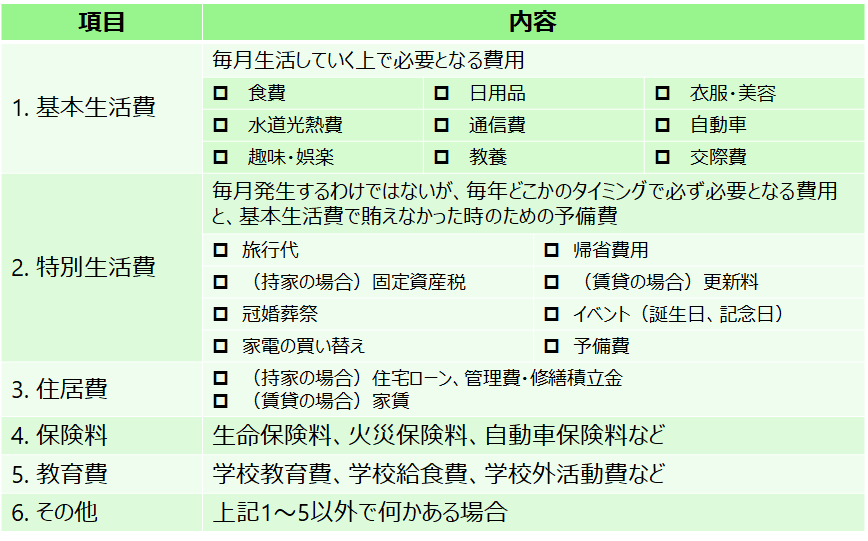

まずは改めて支出の項目を確認しておきましょう。

このように、基本生活費、特別生活費、住居費、教育費、保険料、その他という形で支出を分類していましたが、これを

固定費と変動費

という別の視点で分類しなおしてみたいと思います。

固定費

固定費は、毎月、もしくは毎年など、支払金額はほぼ変わることなく、確実に支払っていかなければならないお金です。具体的には、以下のようなものが固定費に分類できます。

- 住居費(家賃、住宅ローン、管理費・修繕積立金、固定資産税)

- 教育費(学校教育費、学校給食費、学校外活動費)

- 保険料(生命保険料、火災保険料、自動車保険料)

- 水道光熱費

- 通信費

変動費

一方、変動費は、毎月、もしくは毎年など、支払金額が状況に応じて変化しやすい支出です。具体的には、以下のようなものが変動費に分類できます。

- 食費

- 日用品

- 衣服・美容

- 趣味・娯楽

- 教養

- 交際費

- 旅行・レジャー

- その他

節約の基本は固定費を減らしていくこと

固定費と変動費に分類しましたが、節約の基本は固定費を減らしていくことです。

固定費は、住居費、保険料、通信費など見直すのは手間かかるのですが、一度見直してしまうと、その後の日常生活でストレスを感じることなく、ほぼ見直し前と同様の生活を送ることができます。

一方、変動費を削ろうとすると、食費、交際費、衣服・美容など、日常的に、

「隣町に新しくできたスーパーが安いみたいだから、遠出してでも行ってこよう」

「食費や日用品は底値リストを作成しながら、安売りをかかさずチェック!」

「お父さんのお小遣いは、来月から1万円減らすから、がんばってね」

「今年は節約するために、年に1回の家族旅行を日帰りにしておくか」

などと常に意識しなければならず、節約にあたってストレスが溜まりやすくなるのではないでしょうか。

このように固定費見直しには手間がかかるものの、一度取り組んでしまうとその効果は持続しますし、日常的な負担も発生しないことから節約の基本は固定費を削減することが基本になります。

どんな固定費を減らしていくべきか

では、具体的にどんな固定費を減らしていくべきでしょうか。

いくら固定費を減らすと言っても、学校の授業料を半額にする交渉をするというのはあまり現実的でしょうし、固定資産税などの税金をまけさせる、というのも現実的ではありません。

現実的に支出削減に取り組みやすい固定費は、住居費、保険料、通信費、光熱費といったところになります。

住居費

マイホームの場合

まずご自宅をお持ちの方は、住宅ローンの見直しが真っ先に挙げられます。

例えば、残高3000万円、残存年数25年、借入金利1.5%の住宅ローンを借りている方がいるとします。すると、この方は、今後元金部分の3000万円の返済に加えて、金利負担として約600万円、つまり総額約3600万円を返済することになります(金利が変動しない前提です)。

この住宅ローンを借り換え、もしくは金融機関との交渉により、金利0.7%に引き下げることができたとすると、金利負担は約270万円まで低下します。

その差はナント約330万円です!

借り換え費用が、この330万円よりも少なければ、その差額分だけ、支払い負担が減ることになります。

実際に借り換えるとなると、それなりの事務手続き負担がありますので、理想は、現在借りている金融機関に、

「どこどこの銀行で借り換えを相談したら、0.7%で借りられると言われたんだけど、今の金利を下げて頂くことは可能ですか?」

と交渉して、既存金融機関からの借入金利をそのまま下げてもらうのが一番です(それほど簡単ではないかもしれませんが、あり得ない話ではありません。実際、そのまま下げてもらうことに成功されたお客様もいらっしゃいます)。

賃貸の場合

賃貸住宅にお住まいの方の場合には、どのような方法が考えられるでしょうか。大きく分けて2つあります。

1つ目は、家賃の安い家に引っ越してしまうというものです。

これは引越し費用も発生しますし、かなりの手間暇もかかりますが、効果は絶大です。入居時と比べて状況が変わったり(お子様が独立して、住んでいる人数が減ったなど)、たまたま家賃相場が高騰していた時期に入居し、そのままの家賃を長年支払い続けてきたなど、時間とともに状況は変わりますので、思い切って引っ越してしまうというのは一つの選択肢です。

2つ目は、賃貸契約の更新の際に家賃の減額交渉をするというものです。

例えば、入居して10年以上になるけど、ずっと同じ家賃を払い続けている場合や、たまたま家賃相場が高騰していた時期に入居し、そのままの家賃を払い続けている場合など、家賃の減額交渉が可能かもしれません。

ただし、交渉が成功するためには、現在支払っている家賃が、近隣の家賃相場と比べて、割高になっていることが必要でしょう。すでに近隣の類似物件よりも安い家賃の場合には、大家さんが減額交渉に応じてくれる可能性は低いと思います。いずれにしても、ダメもとで交渉してみて、失うものはほぼないと思いますので、一般的にチャレンジしてみる価値はあると思います。

保険料

保険料で見直しの対象となるのは、基本的に生命保険になるかと思います。

リスクに備える でご説明していますが、公的な保障、職場の保障をまずは確認の上、自助として民間の生命保険にどのくらい加入する必要があるのか、定期的にチェックすることをオススメします。

例えば、「これまで死亡保険に3000万円加入していたけど、2000万円で十分かも」ということになれば、単純計算で保険料は現在の3分の2に減らすことができるでしょう。

死亡保険のみならず、医療保険、がん保険なども、このような観点で定期的に確認することがポイントです。

なお、一般的に、火災保険はご自宅を購入された時に長期で加入されると思いますが、ご自宅に住み続けている限りは必要になるものですし、時間の経過で保険料が大幅に安くなっているということはあまりありません(最近は自然災害の増加を受けて、保険料が上昇傾向にあります)。

通信費

通信費の中でも、携帯電話・スマートフォン利用料は、格安SIM(MVNO)の登場もあり、大幅な節約が可能になる項目です。

大手3社(NTTドコモ、KDDI、ソフトバンク)を利用されている方は、月額6000~7000円程度の通信費を払っている方が多いのではないかと思いますが、いわゆる格安SIMに変更すると、月額1000~2000円程度におさえることも不可能ではありません。

もちろん大手3社では端末代金が実質無料など、割引になる部分もありますし、格安SIMは通信品質に不安があるという方もいらっしゃるかと思いますが、この変更による毎月数千円単位の支出削減は家計にとって大きな効果があるのではないでしょうか。

(ちなみに、筆者の家庭では夫婦ともにSIMフリー端末で格安SIMを使っています。機種変更の際には、それまで使っていた端末は、秋葉原に行って中古で買い取りしてもらっています。)

携帯以外にも、自宅の固定電話やインターネット料金など、通信費は見直す余地の大きい固定費です。

光熱費

最後に、光熱費です。

光熱費の節約と言っても、使用していないときは家電製品の家のコンセントをすべて抜こう、といった、日々努力が必要な話ではなく、料金プランの変更や、電球の変更など、一度見直してしまえばその効果が持続するような、日々の生活でストレスを感じない形で支出をおさえていくことが大切だと考えています。

電力やガスの自由化に伴い、様々な会社のサービスから選ぶことができるようになりましたし、自由化以前からも、料金プランが複数ありました。例えば、共働き夫婦の方など、平日の日中を留守にされることが多い方などは夜の電気料金が安くなるプランを選ぶだけでも、電気代を下げることができる可能性があります。ご自身のライフスタイルにあったプラン、サービスを選択することが大切です。

また、白熱電球から、蛍光灯やLEDに変更すると、消費電力の削減につながります。利用している電気機器が対応しているか確認する必要はありますが、ちょっとした手間で電気代が変わってきますので、試してみる価値はあるでしょう。

ふるさと納税の利用

支出を間接的に減らすことができるものとして、ふるさと納税の利用があります。

ふるさと納税とは?

ふるさと納税とは、ふるさとや応援したい自治体に寄附ができる制度のことです。

手続きをすると、所得税や住民税の還付・控除が受けられます。多くの自治体では地域の名産品などのお礼の品も用意!

寄附金の「使い道」が指定でき、お礼の品もいただける魅力的な仕組みです。

所得に応じた控除上限額の範囲内であれば、実質負担2000円で、様々な自治体に寄付ができます。

そして、多くの自治体では地域の名産品などを頂くことができるので、お米やお肉など食料品や、その自治体への旅行券など、お礼の品を頂くことで、間接的に生活費の節約につなげることが可能になります。

詳しくは、以下の記事をご覧いただければと思います。

まとめ

以上、節約についての基本的な考え方についてご説明しました。

基本は固定費の中から節約できそうなものを選ぶこと。

そして、一度見直したとしても、時間の経過によって新しいサービスや商品などが出ていることもありますし、生命保険などは適切な保険金額が変化していることもありますので、定期的にチェックしていくことが大切です。

また、間接的な節約手段としてふるさと納税があります。

ご自身の控除上限額を確認の上、最大限利用することを検討されるとよいかと思います。

次の記事は 資産残高一覧表(バランスシート) です。

皆様の資産形成の一助となれば幸いです。

お問合わせはこちらからお待ちしております。