ライフプランシミュレーションもいよいよ大詰めです。

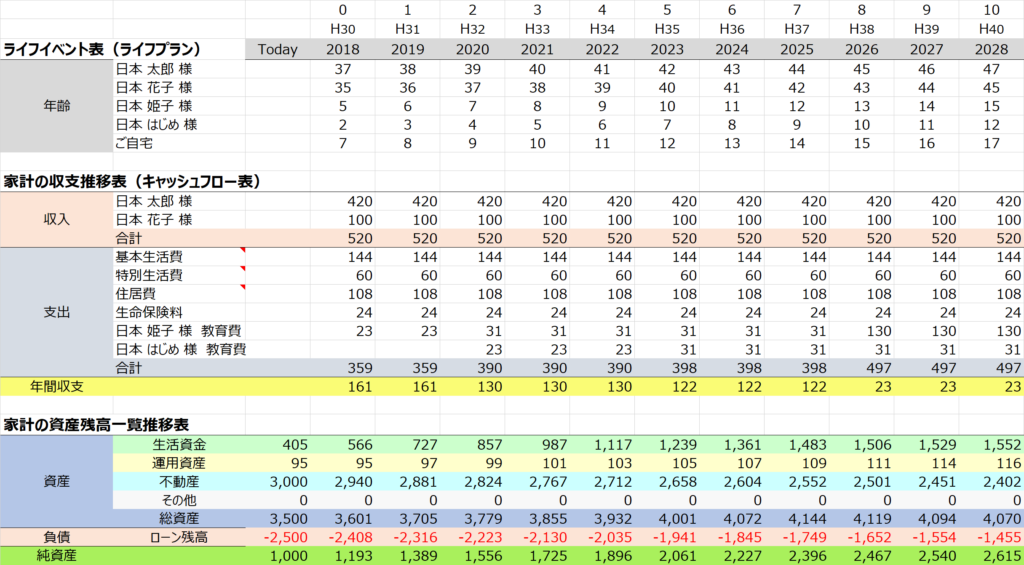

ライフイベント表、家計の収支推移表(キャッシュフロー表)と終わりましたので、いよいよ資産残高一覧推移表です。

家計の資産残高一覧推移表

資産残高一覧推移表に移ります。

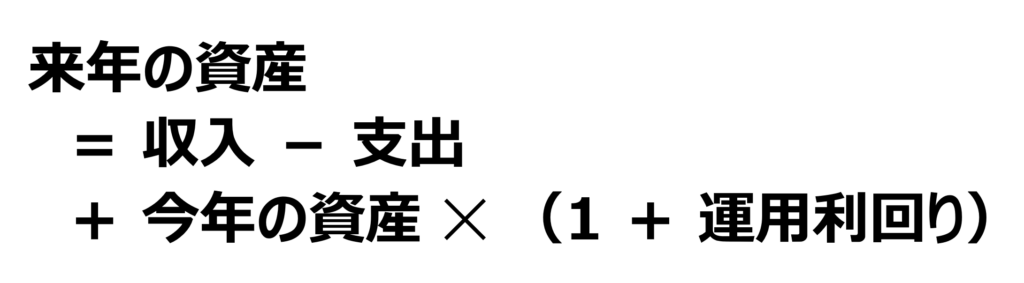

ここで、資産形成の大原則を思い出して頂くと、

となっていました。

つまり、今年の資産を運用しつつ、年間収支(=収入ー支出)を加えると、来年の資産になるわけです。

すでに年間収支は準備できていますし、家計管理のところで、最新の資産残高一覧表はできていますので、順々に足し算引き算をしていけば、今後の資産残高の推移も計算することができます。

資産残高一覧表のところでは、お金を次の4つに分けました。

- ふだん使うお金(日常生活費) → 生活資金

- とっておくお金(生活防衛資金) → 生活資金

- もうすぐ使うお金(ライフイベント準備金) → 生活資金

- 老後に使うお金(老後資金) → 生活資金+運用資産

ライフプランシミュレーションを行う際には、この4つを上のように、生活資金もしくは運用資産のいずれかに振り分けます。1~3が生活資金で、4のみが生活資金+運用資産という形になります。

生活資金は預貯金ですので運用利回りゼロ、運用資産は運用利回りを0~5%程度で設定して計算していくことになります。

ここでは、運用資産を年率2%で運用できるとしてシミュレーションしています。

表だとわかりづらいと思いますので、早速グラフを見てみたいと思います。

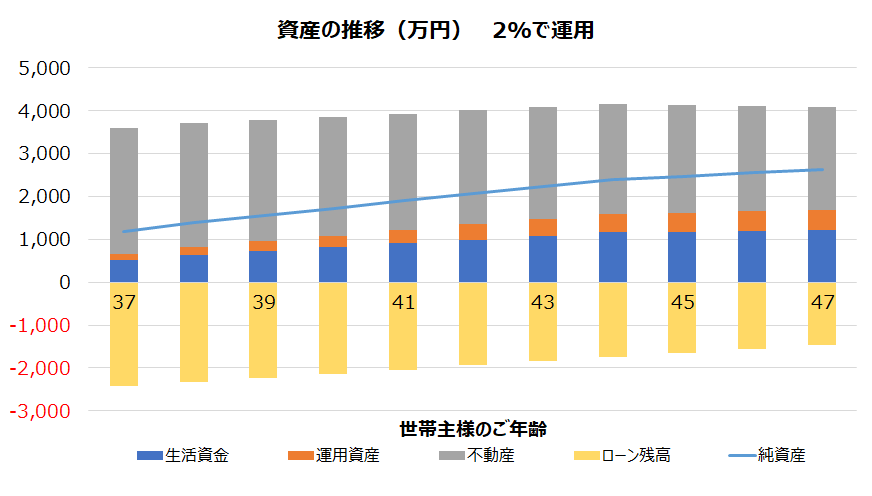

今後10年のシミュレーション

ゼロを境に、上と下に棒グラフが伸びています。

上に伸びているのが資産残高一覧表の左側、つまり資産を、一方、下に伸びているのが資産残高一覧表の右上、つまり負債を表しています。

そして、残る折れ線グラフは、上向きの棒と下向きの棒の差し引きの金額、つまり純資産(=資産-負債)を表しています。

生活資金(つまり預貯金)は青で示されていますが、黒字体質の家計ということで、徐々に積み上がっていく様子が確認できます。

また、オレンジ色の運用資産についても、徐々に増えていっています。

年率2%で運用する以外に、年間の黒字金額の3割を運用資産に割りあてていく前提でシミュレーションを行っているので、このように増えています。

一方、下の方に伸びている住宅ローン残高ですが、返済が進むにつれて徐々に減少していくのがわかります。

その結果、上の方に伸びている資産の合計が少しずつ増加傾向にある一方、住宅ローン残高が減少していますので、その差し引きになる純資産も右肩上がりで増えていっています(折れ線グラフ)。

このように、純資産が右肩上がりで増えていく、つまり、順調に資産形成できていくことが見込まれることが確認できると、家計としては安心ですね。

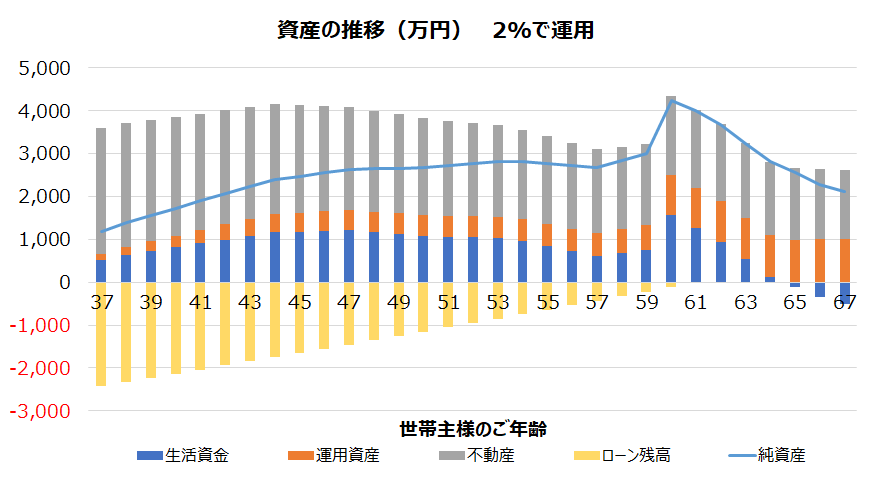

今後30年のシミュレーション

これまでは今後10年間の推移を見てみましたが、おまけとして、今後30年間の推移を見てみたいと思います。

このケースでは、世帯主の方が37歳としていますが、30年以内には、世帯主の方の現役引退というライフイベントが考えられます。

今回は60歳で定年退職、退職一時金を受け取ると仮定しています。

シミュレーション通りにいけば、順調に資産形成できることになります。

ただ、60歳で退職金を受け取って資産が増加して以降は、資産の取り崩し期に入っていきます。

特に、公的年金は原則として65歳からですから、退職直後の5年間は企業年金などがなければ、生活費は資産から全額取り崩していかなければなりません。

65歳以降、どのくらいの生活水準であれば、いつまで安心して暮らしていけるのか、ライフプランシミュレーションをやってみることでそのあたりをしっかりと確認することができます。

もちろん、今後30年間で社会保障制度の変更などもあるでしょうし、ご自身の年収や支出なども大きく変わるかもしれません。

ライフプランシミュレーションは、正確に予測するというものではなく、あくまでざっくりとした目安として考えて頂ければと思います。

できれば年に1回など、定期的にアップデートしていくようにしましょう。

羅針盤を持たずに航海に出るよりは、大まかな方向だけでもわかった方がよいですよね。

そんな位置付けとお考え頂ければと思います。

次の記事は 死亡保険の必要保障額推移表 です。

皆様の資産形成の一助となれば幸いです。

お問い合わせはこちらからお待ちしております。