住宅ローンの借り換え条件として、よく言われているのが、

- ローン残高 1000万円以上

- 借り換え前後の金利差 1%以上

- ローンの残存期間 10年以上

の3つを満たす場合、というものです。

この3つの条件がすべて満たされないと、住宅ローンの借り換えは意味がないのでしょうか。今回は、この条件の意味するところを確認していきます。

住宅ローンの借り換えによるメリットとは?

住宅ローンの借り換えによるメリットですが、条件のより良い住宅ローンに借り換えることで、基本的に金利負担を減らすことができるというものです。

つまり、基本的には、借入金額は直前の借入残高と同じで変更ありませんし、借入期間も基本的には借入前の住宅ローンと同じ期間になります。

ということで、借り換えにかかる諸々の手数料を支払ったとしても、金利負担額を減らすことができるのであれば借り換えた方がよい、ということになります。

3つの条件が満たされる場合、金利負担額はいくら変わる?

では、よく言われる3つの条件が満たされると、金利負担額はどのくらい変わるものなのでしょうか。

よく言われる条件が最低限満たされるような次の事例で確認してみます。

- ローン残高 1000万円

- 借り換え前後の金利 1.5%から0.5%へ

- ローンの残存期間 10年

以下の計算は、昨日ご紹介したサイトを利用して行ってみますが、他のサイトでも金融電卓でも、細かな計算誤差を除けば、基本的に数字は同じになるはずです。

住宅ローン 返済額シミュレーション(イー・ローン ウェブサイト)

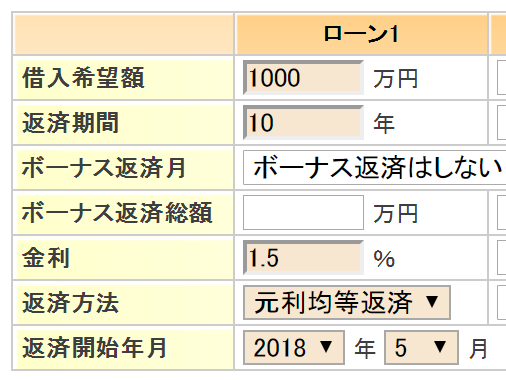

まず借り換え前の住宅ローンの条件です。金利は1.5%としておきます。

借り換え前の住宅ローンの条件

計算すると、残り10年間で金利負担額は774,980円と出ます。元金部分は、計算するまでもなく、借入残高の1000万円になります。

借り換え前の住宅ローンの計算結果

次に、2018年5月時点でおそらく住宅ローンの最低金利と思われる0.5%に借り換えたとして計算してみます。

借り換え後の住宅ローンの条件です。

借り換え後の住宅ローンの条件

計算すると、借り換え後の住宅ローンでは、金利負担額が254,166円となりました。

借り換え後の住宅ローンの計算結果

ということで、借り換えによる金利負担額の軽減額は、

774,980円 ー 254,166円 = 520,814円

となります。

つまり、借り換えに伴って発生する費用が約52万円よりも小さければ小さいほど、借り換えメリットが発生することになります。

では、この3つの条件が満たされていなくても、借り換えメリットがあるのはどのような場合でしょうか。

3つの条件が満たされていなくても、金利負担額が50万円以上低下する場合を見ていきます。

3つの条件が満たされていなくても、50万円以上金利負担額が低下する場合は?

以下、具体的に2つの事例を確認してみます。

ケース1

- ローン残高 2000万円

- 借り換え前後の金利 1.0%から0.5%へ

- ローンの残存期間 10年

金利差は0.5%しかないものの、残高が2000万円となっている場合です。

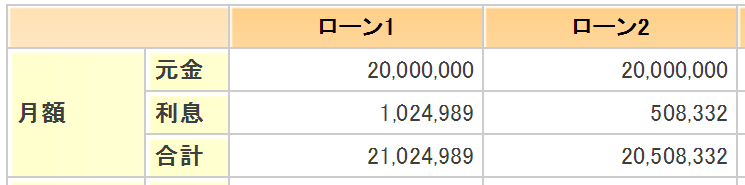

ローン1(借り換え前 金利1%)とローン2(借り換え後 金利0.5%)の比較

この場合も金利負担額の差は516,657円ということで50万円以上ありますので、借り換えは検討してみる価値がありそうです。

ケース2

- ローン残高 1000万円

- 借り換え前後の金利 2.5%から0.5%へ

- ローンの残存期間 5年

こちらのケースでは、ローンの残存期間が5年しかないものの、借り換え前後の金利差が2%ある場合です。

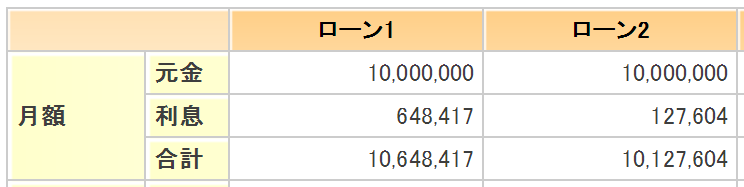

ローン1(借り換え前 金利2.5%)とローン2(借り換え後 金利0.5%)の比較

この場合も金利負担額の差は520,813円ということで50万円以上ありますので、借り換えは検討してみる価値がありそうですね。

最後に

住宅ローンの借り換え条件としてよく言われている「ローン残高 1000万円以上、金利差 1%以上、残存期間 10年以上」という条件を満たしていなくても、借り換えした方がよさそうな状況があることがわかりました。

結局は、みなさんが借りている住宅ローンについて、

- 現在の借入残高

- 借入金利

- 残存期間

- 借り換えペナルティの有無(固定金利で借りている場合は、固定金利期間中は借り換えすると違約金が発生することがあります)

を確認した上で、借入残高、残存期間はそのままで、借り換えできそうな金利水準(現在なら0.5%や0.7%など)にした場合の試算をしてみて、どのくらい金利負担額が変化するかを確認してみるのが一番です。

そして、「金利負担額がそれなりに減りそうだ」ということになれば、借り換えに伴って実際に発生する手数料を確認し、最終的に借り換えメリットがあるかどうかを判断することになります。

ということで、次回は借り換えに伴う各種手数料について確認していきます。