【本記事は2020年10月の記事をもとに最新の情報を反映しつつ、大幅に加筆修正したものです】

資産形成ハンドブックでは、世界の株式に幅広く分散して長期的に投資していくことで、平均的には5%程度の利回りを実現することが可能だと考えています。

そこで筆者の独断にはなりますが、NISAや確定拠出年金(iDeCo、企業型DC)などの長期資産形成で利回り5%程度を実現するためのオススメ投資信託をご紹介致します(特定口座や一般口座といった課税口座における資産形成でも同様です)。

NISAで世界の株式に幅広く投資する方法

NISA(少額投資非課税制度)を利用して世界の株式に幅広く投資する方法については、以下の4回でその考え方をご説明しておりますので、本記事の内容と一部異なる部分もありますが、併せて参考にしていただければと思います(各記事は執筆時点の「つみたてNISA」という記載になっていますが、2024年時点ではNISA(つみたて投資枠)と読み替えていただければと思います)。

投資信託を選ぶにあたっての基本的な考え方

今回オススメする投資信託を選ぶにあたっての基本的な考え方をご説明します。

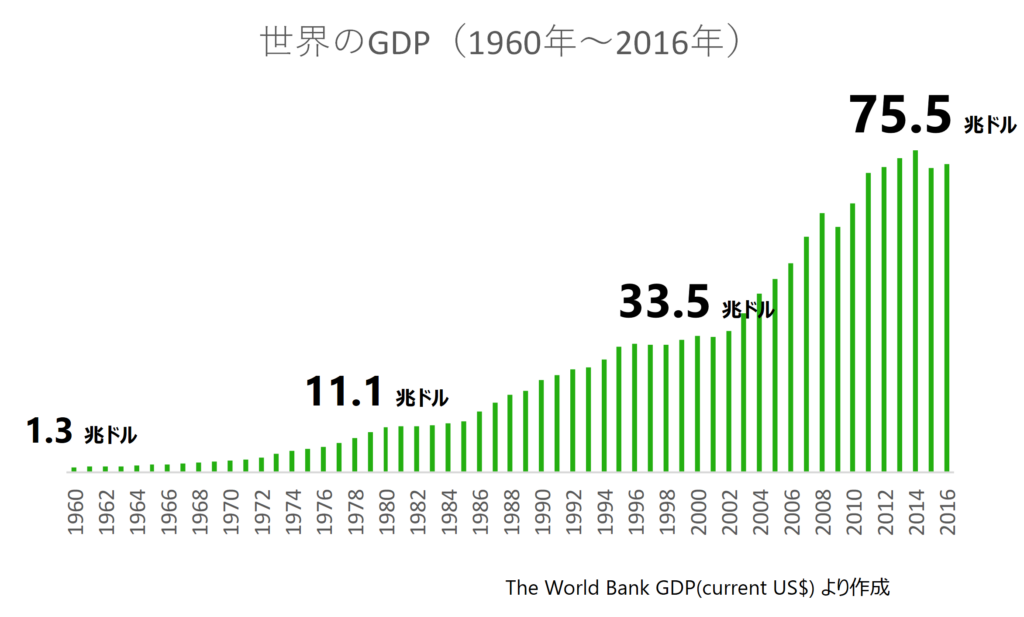

世界のGDPはこれまで多少の波はあるものの、以下のように成長を続けてきました。これは、人口が増加してきたことと、人々がよりよい生活を求めて経済活動を行ってきた結果だと思います。

株価は、リーマンショックのように短期的には大きく下落することはあっても、GDP自体が前年比5割減などということはまずないでしょう。

というのも、人口が増え続けているというのもありますが、いくら不況になったからといって、人々は急に、

- 今まで一日3回取っていた食事を1回にしたり、

- 電車通勤していたのを、電車代節約のために徒歩通勤にしたり、

- 家賃が半額の家に引っ越したり、

- インターネットの通信量を半分にしたり、

といった行動に出ることはしないからです。

GDPの話は以下の記事でご説明していますので、あわせてご覧頂ければと思います。

ということで、今回の投資信託の選択にあたっては

今後も世界の経済活動は人口増加とともに持続的に拡大、成長をしていくのではないか。だとすれば、世界の株式に幅広く分散して投資していくのがよいだろう

という考え方がベースになっています。

また、同じ世界の株式に投資するとしても、数多くのアクティブファンドの中から長期的にパフォーマンスの継続性まで考慮して選ぶのは難しいので、時価総額加重平均型のインデックスファンドの中から信託報酬(運用管理費用)ができるだけ低く、純資産額(運用資産残高)がそこそこ大きいものとして選んでいます。

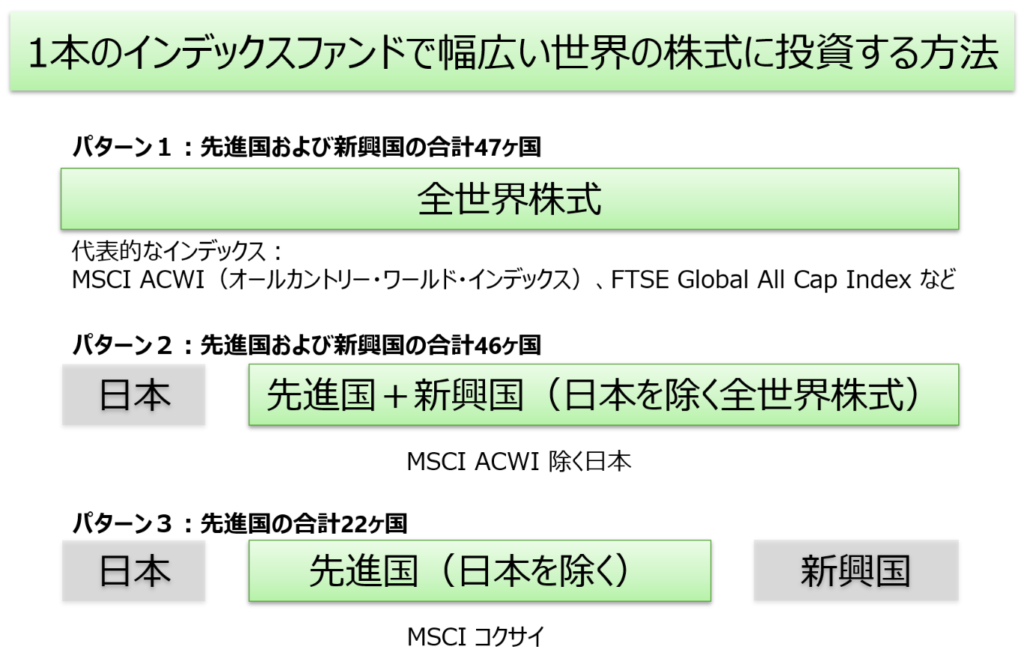

世界の株式に幅広く投資する3つのパターン

インデックスファンドを利用して世界の株式に幅広く投資する方法としては、大きく分けて以下の3つのパターンになります。

- 「世界株式」に投資するインデックスファンドを1本選ぶ

- 「日本を除く先進国と新興国の株式」に投資するインデックスファンドを1本選ぶ

- 「日本を除く先進国株式」に投資するインデックスファンドを1本選ぶ

いずれも時価総額加重平均型の株式インデックスをベンチマークとするインデックスファンドが前提です(ベンチマークとは、その投資信託が運用成果の目安とする指標のことです。詳細はこちらを参照のこと)。

ここでは、複数本のインデックスファンドを組み合わせて全世界へ投資するのではなく、1本のインデックスファンドのみで投資する方法に絞ってご説明しています(複数のファンドを組み合わせて世界全体に投資するより、1本のファンドでできる範囲で幅広く投資した方が管理がラクなのでおすすめです)。

少しでも幅広く、全世界の国に分散して投資したいという方はパターン1になります。

ベンチマークとなるインデックスとしては、MSCI ACWI(エムエスシーアイ・オール・カントリー・ワールド・インデックス)や、FTSE Global All Cap Index(フッツィー・グローバル・オール・キャップ・インデックス)などになります。

そして、パターン1から日本株式を除外したものがパターン2になります。

- 日本株式については自分で個別株式やアクティブファンドを選びたい

- 持株会で日本株式をけっこう保有している

- 自分の給与が円建ての収入なので資産はできるだけ外貨建てで保有したい

といった方は、パターン2が選択肢になります。このパターンのベンチマークとして代表的なものは、MSCI ACWI (除く日本)となります(ちなみに、このインデックスはGPIFの政策ベンチマークとしても採用されています)。

最後にパターン3は、パターン2からさらに新興国を除外したものになります。

- 資本市場としての成熟度合いが十分でない新興国はリスクが高いので除外したい

- 口座を保有している金融機関でパターン1やパターン2の投資信託の取り扱いがない

といった場合は、パターン3が選択肢になります。このパターンのベンチマークとして代表的なものは、MSCI Kokusai(コクサイ)となります。「先進国株式インデックスファンド」、「外国株式インデックスファンド」などと分類されているものはほとんどがMSCI Kokusaiに連動するインデックスファンドです。

NISA以外でも、確定拠出年金(企業型DCやiDeCo)、変額保険の特別勘定など、商品ラインナップが限定的な場合でも、パターン3のインデックスファンドはほとんどの場合で含まれている可能性が高いです。

なお、同じインデックスをベンチマークとして採用しているインデックスファンドが選択肢として複数ある場合には、できるだけ信託報酬の低い方を選んでおくのがおすすめです。

では、それぞれのパターンに応じた、2024年6月時点のオススメ投資信託をご紹介致します。

今後の実績を見ながら、このリストは適宜見直していきことになりますので、あくまで本記事執筆時点でのオススメということでご理解いただければと思います。

パターン1:「全世界株式」に投資するオススメ投資信託

以下のいずれか1本を選ぶのがよいでしょう。

eMAXIS Slim 全世界株式(オール・カントリー)(信託報酬(運用管理費用) 年率0.05775%(税込))

この投資信託1本で、世界(日本、先進国、新興国の計47カ国)の株式約2,757銘柄、時価総額で上位約85%に分散投資することができます。

楽天・全世界株式インデックス・ファンド(信託報酬(運用管理費用) 年率0.192%程度(税込))

この投資信託1本で、世界(日本、先進国、新興国の計47カ国)の株式約9,845銘柄、時価総額で上位約98%に分散投資することができます。1本目の通称オルカンと比較すると、小型株まで含まれているため、銘柄数が1万近くとかなり幅広く分散することが可能です。ただし、信託報酬が少し高めにはなるので、分散効果を選ぶか、低コストを選ぶか、という選択になります。

どちらを選んだとしても、長期の資産形成で大きな違いが出ることはないと考えています。

パターン2:「日本を除く全世界株式(先進国と新興国の株式)」に投資するオススメ投資信託

eMAXIS Slim全世界株式(除く日本)(信託報酬(運用管理費用) 年率0.05775%以内(税込))

この投資信託1本で、日本を除く世界(先進国、新興国の46ヶ国)の株式約2,554銘柄、時価総額で上位約85%に分散投資することができます。

パターン1のオルカンから、日本を除外したものになります。

パターン3:「日本を除く先進国株式」に投資するオススメ投資信託

eMAXIS Slim先進国株式インデックス(運用管理費用 年率0.1023%以内(税込))

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド(運用管理費用 年率0.1023%以内(税込み))

たわらノーロード先進国株式(運用管理費用 年率0.09889%以内(税込))

これらの投資信託1本で、日本を除く先進国22ヶ国の株式約1,248銘柄、時価総額で上位約85%に分散投資することができます。

ここでは上記三本を挙げていますが、NISA、企業型DC、iDeCoなど、利用中の口座によっては取り扱いがない場合もあると思います。そういった場合には、MSCI Kokusai(コクサイ)に連動する同様のインデックスファンドを選んでおけばよいでしょう。

資産形成が目的なら、だいたいでOK

資産形成では、できるだけ幅広く世界の株式に分散投資していくことが大切だと考えています。

その点では基本的にパターン1がよいと考えていますが、パターン2やパターン3でも、全世界の時価総額の8~9割程度をカバーしていますので、全世界株式の近似解としては十分だと考えています。

また、本記事では具体的な商品を挙げていますが、利用している口座でまったく同じ商品がなかったとしても、ベンチマークが、MSCI ACWI、MSCI ACWI(除く日本)、MSCI Kokusaiのいずれかになっているインデックスファンドで、できるだけ信託報酬の低いものを選んでおけば、大きな問題になることはないと思います。

ただ、1つ大切なポイントは、

「為替ヘッジあり」ではなく「為替ヘッジなし」を選ぶ

ということです。詳細は以下の動画でご説明していますので、興味ある方はご覧いただければと思います。

ベンチマークが異なるインデックスファンドを選べば、長期的にリターンが異なる可能性は十分ありますが、その差は資産形成において致命的な違いになるようなことはないと考えています。

元本保証の預貯金のみで資産形成していくか、投資信託も利用しながら資産形成していくか、は別次元だと思いますが、本記事でご紹介しているインデックスファンドのベンチマークの差は大した違いではありません。

ということで、2024年6月時点におけるNISAオススメ投資信託のご紹介でした。

補足

eMAXIS Slimシリーズは、他社の類似ファンドでより信託報酬の低いものが出てきた場合には、以下のように、常に業界最低水準を目指し続けることをうたっています。

『eMAXIS Slim(イーマクシス スリム)』は、他社類似ファンドの運用コストに注意を払い、機動的に信託報酬を引き下げることによって、今も、そしてこれからも業界最低水準を目指し続けるインデックスファンドです。

https://www.am.mufg.jp/text/release_170210_2.pdf

将来的に、すでの保有している投資信託よりも、より信託報酬の低いものが出てくる可能性もありますが、こういった仕組みが導入されている投資信託であれば、自動的に引き下げられていく可能性が高いと言えますので、安心して保有していけるのではないかと思います。