世界の株式に幅広く投資する方法ということで、つみたてNISAの対象商品から、具体的な商品の選び方についてご説明しました。

本日は、さらに一歩進めて、具体的に商品を選ぶ手順例をご説明致します。

つみたてNISA対象商品の先進国株式インデックスファンド(MSCI Kokusai連動)を選ぶ

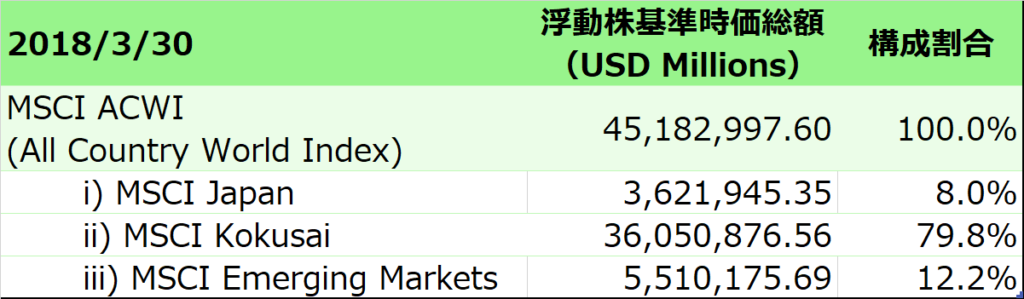

MSCIのインデックスでは、世界の先進国・新興国合計47ヶ国の時価総額は約45.2兆ドル、そしてそのうち約8割を占めるのが、MSCI Kokusai(日本を除く先進国22ヶ国)で約36兆ドルでした。

つまり、MSCI Kokusaiというインデックスに連動するインデックスファンドを購入すると、世界の約8割の株式に投資できるわけです(注意:ここでいう「世界」は、全世界の主要市場である先進国・新興国47ヶ国で、厳密にすべての国のすべての株式会社という意味ではありません)。

では、早速、投資信託を含めた金融・経済情報を提供しているモーニングスター社のツールを使って、つみたてNISA対象ファンドから、MSCI Kokusai連動ファンドを選んでみたいと思います。

つみたてNISA対象ファンド一覧(モーニングスター:外部サイト)

つみたてNISA総合ガイド(モーニングスター)

モーニングスターのつみたてNISA総合ガイドで、つみたてNISA対象ファンドが確認できます。

つみたてNISA総合ガイド(モーニングスター)より

左下の選択ボックスで、条件を入力していきます。

単一指数(株式型) > 海外型 > MSCI コクサイ・インデックス

と選んでいきます。

つみたてNISA総合ガイド(モーニングスター)より

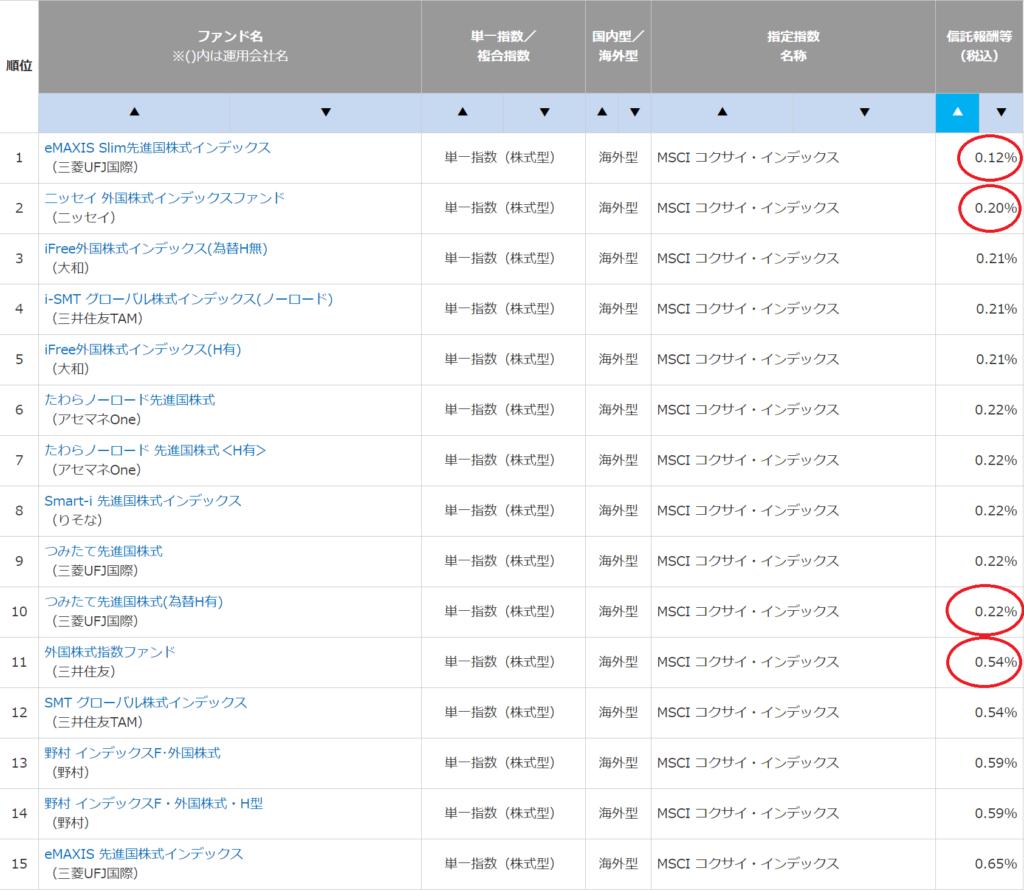

対象ファンドは15本

すると絞られて出てきたファンドは15本ありました。

右側の信託報酬等(税込)で昇順に並べると以下のようになります。

つみたてNISA総合ガイド(モーニングスター)より

信託報酬が最も低いのは、

- eMAXIS Slim先進国株式インデックス 0.12%

となっており、その次の

- ニッセイ 外国株式インデックスファンド 0.20%

とは、0.08%もの差があります。

それ以降、10番目の

- つみたて先進国株式(為替H有) 0.22%

まではほぼ横並びですが、11番目の

- 外国株式指数ファンド 0.54%

では、一気に0.54%と約2.5倍、最も低い0.12%と比較すると約4.5倍の水準に跳ね上がっています。

同じMSCI コクサイというインデックスに連動するインデックスファンドでも、手数料である信託報酬がこれほど違うわけです。

ちなみに、このリストはつみたてNISA対象商品ということで、手数料の水準についても基準内のものしか入っていませんが、世の中にある投資信託の中には、同じくMSCI コクサイのインデックスファンドでも信託報酬が1%程度のものもあります。

最安水準0.12%と比較すると、8~9倍ですね!

信託報酬の低い方から5本を比較!

さらに、具体的に商品を選ぶために、商品の比較機能を使って比較してみましょう。5つまで選択可能ということなので、信託報酬が安い方から5つ選んでみます。

つみたてNISA総合ガイド(モーニングスター)より

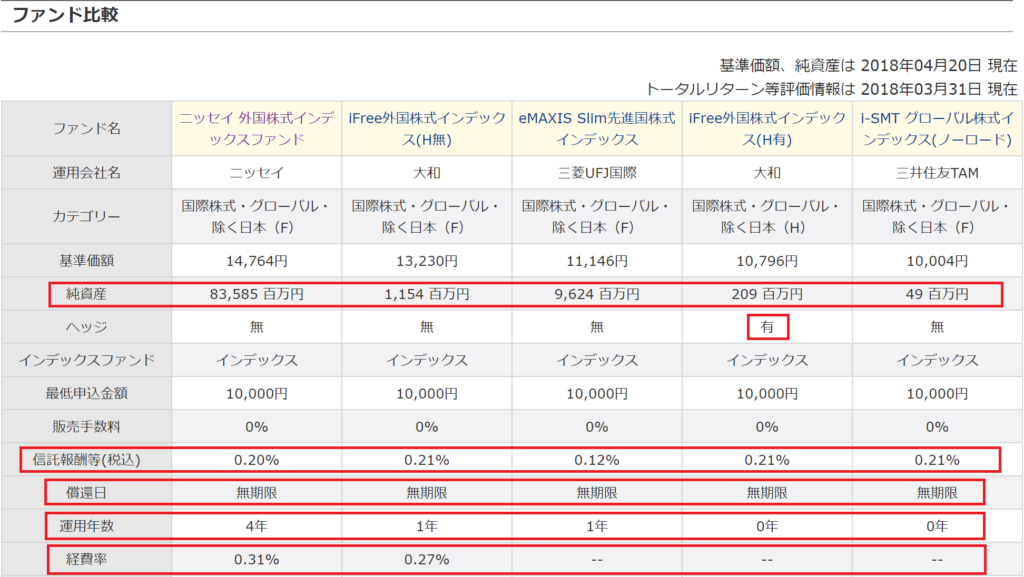

5つを選択して、比較した画面です。

つみたてNISA総合ガイド(モーニングスター)より

ヘッジ

まず注目していただきたいのは、ちょうどまん中あたりにある「ヘッジ」の欄です。これは、「為替ヘッジをするかどうか」なのですが、オススメは「ヘッジ無し」ですので、「有」となっている

- iFree外国株式インデックス(H有)

は対象から外すことにします。すると残ったのは次の4つになります。

- ニッセイ 外国株式インデックスファンド

- iFree外国株式インデックス(H無)

- eMAXIS Slim先進国株式インデックス

- i-SMT グローバル株式インデックス(ノーロード)

純資産(運用残高)

この4つのファンドについて、まずは「純資産」の欄を見てみましょう。

最も大きいもので835億円、最も小さいものだと4900万円となっています。4900万円の「i-SMT グローバル株式インデックス(ノーロード)」を見ると、運用年数が「0年」となっているので、まだ設定されたばかりであることがわかります。

今後、純資産(運用残高)が伸びていく可能性もありますが、どうなるかはわかりませんので、今の時点で積極的に選ぶ必要はないでしょう。

ということで、残り3本になりました。この3本についてもう少し詳しく見てみましょう。

- ニッセイ 外国株式インデックスファンド

- iFree外国株式インデックス(H無)

- eMAXIS Slim先進国株式インデックス

償還日(運用期間)

「償還日」の欄を見ると、いずれも「無期限」となっていますので問題ありません。

ファンドによっては、運用期間があらかじめ「10年」などと定められているものがあります。そのようなファンドの場合、必ずしも「10年」で運用が終了する(償還される)わけではなく延長される場合もあるにはあります。しかし、やはり運用が終了する可能性が高いことには変わりませんので、個人の長期的な資産形成のためには「無期限」のものを選ぶのがよいでしょう。

運用年数と経費率

運用年数は、

- ニッセイ 外国株式インデックスファンド 4年

- iFree外国株式インデックス(H無) 1年

- eMAXIS Slim先進国株式インデックス 1年

となっており、経費率は、

- ニッセイ 外国株式インデックスファンド 0.31%

- iFree外国株式インデックス(H無) 0.27%

- eMAXIS Slim先進国株式インデックス —

となっています。

運用年数はいずれも4年以下ということで、いずれも比較的若いファンドであることがわかります。

また、「経費率」とありますが、これは信託報酬(運用管理費用)に加えて、ファンドとして発生する監査費用や売買委託手数料などを含めたすべての費用を、ファンドの純資産で割ったものです。「実質コスト」と呼ばれることもあります。

これらの費用については、以下の記事でご説明していますので、ご覧頂ければと思います。

https://shisankeisei.jp/investment-for-building-wealth/basics-investment-trust/

「ニッセイ 外国株式インデックスファンド」と「iFree外国株式インデックス(H無)」を比べると、信託報酬では、ニッセイの方が0.01%低かったものの、「経費率」で見ると、iFreeの方が低くなっていることがわかります。

一方、「eMAXIS Slim先進国株式インデックス」の経費率は表示されていませんが、これはファンドが設定されてから、まだ最初の決算報告が行われていないためです。

結局、どれがいいの?

いろいろ見て来ましたが、結局どれがいいのでしょうか。

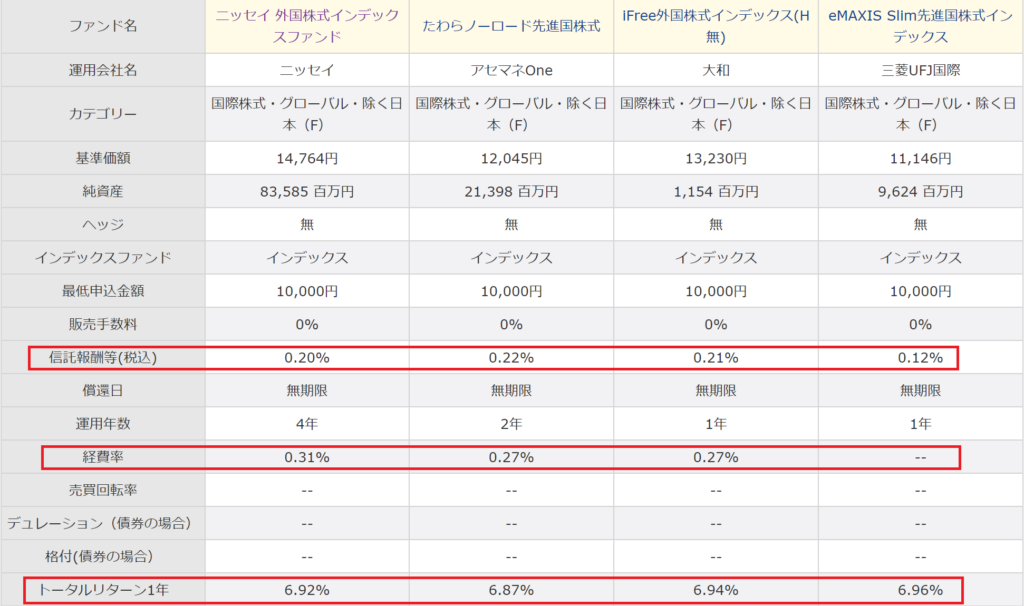

もう一度、比較表を掲載します。

つみたてNISA総合ガイド(モーニングスター)より

こちらの表では、当初5本ではもれてしまった「たわらノーロード先進国株式」も加えています。これは、信託報酬が0.2%程度のファンドの中では純資産が213億円と大きく、経費率も0.27%と低いため、他のファンドと比べても遜色ないと考えているためです。

「信託報酬」だけで比較すると、

- eMAXIS Slim先進国株式インデックス

ということになりますが、信託報酬以外の費用も含めた「経費率」で見ると、

- たわらノーロード先進国株式

- iFree外国株式インデックス(H無)

が0.27%と並んでいます(eMAXIS Slim先進国株式インデックスは比較できず)。

そして、「費用はわかったけど結局はリターンでしょ!」ということで「トータルリターン1年」で比較すると、

- eMAXIS Slim先進国株式インデックス 6.96%

- iFree外国株式インデックス(H無) 6.94%

- ニッセイ 外国株式インデックスファンド 6.92%

- たわらノーロード先進国株式 6.87%

となっており、過去1年では「eMAXIS Slim先進国株式インデックス」が最もよかったことになります。

この「トータルリターン1年」は、2018年03月31日時点のものですから、基準日が1日、2日とずれてくると、0.02%とか、0.04%といった差はひっくり返る可能性もあります。

そういう意味では、やはり「経費率」が低いファンドのパフォーマンスが、長期的に平均的によくなると考えるのが妥当でしょう。

また、上記4つのファンドの中でも、「eMAXIS Slim先進国株式インデックス」だけが持つ特徴として、

「機動的に信託報酬率を引き下げることによって、業界最低水準の運用管理費用(信託報酬)をめざす」

というものがあります。他のファンドでも、信託報酬を引き下げることはあるのですが、この「eMAXIS Slim」シリーズの迅速な信託報酬引き下げ実績は目を見張る物があり、長期的に保有していくことを考えると安心感があることは間違いないでしょう。

最後に

いかがでしたでしょうか。

インデックスファンドの場合、運用していく上で発生する費用が低ければ低いほど、ファンドのパフォーマンスは高くなるはずですので、やはり費用はファンド選択の重要な要素になります。

また、純資産(運用金額)がある程度大きく、運用実績があることも重要です。

一方、ネット証券などつみたてNISA対象商品のほぼすべてを取り扱っている金融機関に口座をお持ちであればともかく、今お持ちの口座を活用したいといった場合には、ここまで選択の余地はないかと思います。

経済合理性と手間暇といった事務的負担等を総合的に考慮して、ご自分のファンドを選んでみて頂ければと思います。