みなさんは、保険契約の時に、保険金額をどのように決められていますでしょうか?

適切な前提のもと、筋道立てて計算して決められていますか?

それとも、エイヤッと決められていますでしょうか?

今回は、保険契約における保険金額の決め方について考えてみたいと思います。

(注:タイトルでは必要保障額と書いていますが、損害保険の場合は「補償」という字が一般的です)

保険で対応すべきリスクとは?

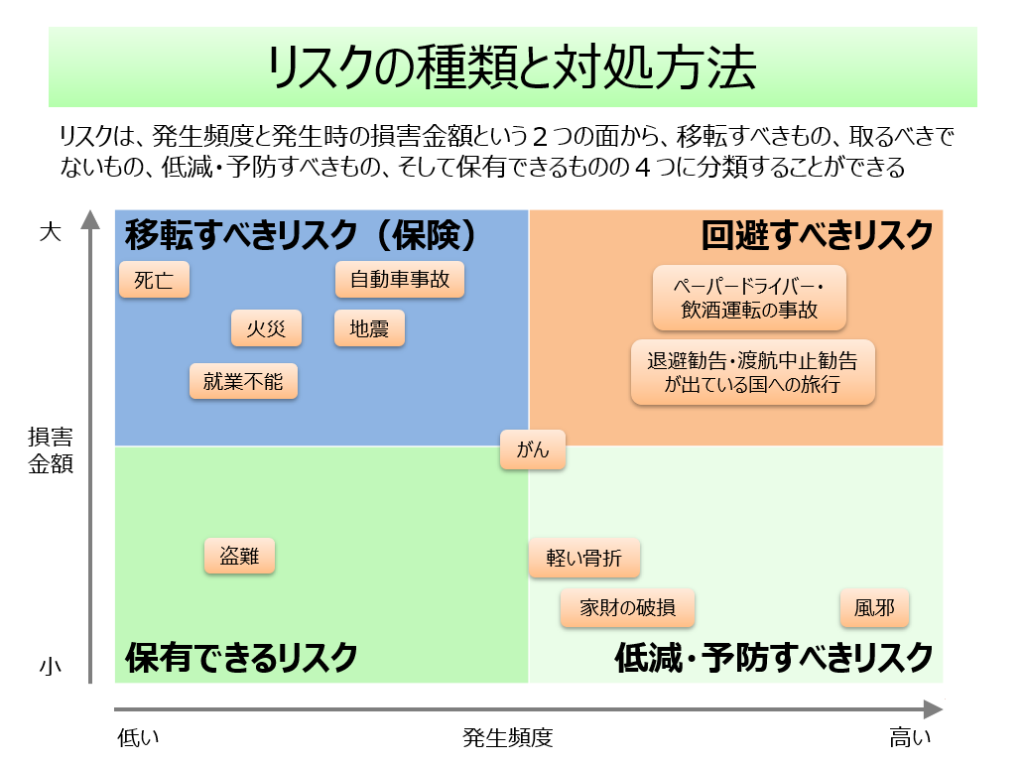

人生における様々なリスクは、保険で対応すべきものもあれば、保険以外の方法で対応すべきものもあります。

具体的には筆者は次の図のようなイメージで考えています。

詳しくは以下の記事でご説明していますのでご覧頂ければと思いますが、

保険で備えるべきリスクは、発生頻度は非常に低いものの、発生してしまうと損害金額が非常に大きくなるもの

だと考えています。

一般に販売されている保険商品について、このような視点で確認してみたいと思います。

火災保険の保険金額は?

火災保険の保険金額を決める際に迷われる方は少ないのではないかと思います。

不動産を購入した場合、一般的には、建物部分と土地部分に分かれ、火災保険の保険金額は建物部分の金額をもとに決められます。

例えば、4000万円のマンションを購入し、建物部分が3000万円、土地部分が1000万円ということであれば、火災保険の保険金額は3000万円という形なるわけです(なお、ここでは新価と時価については割愛させて頂きます)。

このように火災保険の場合、必要となる保険金額は計算できるわけです。

自動車保険の保険金額は?

自動車保険の任意保険にはいくつか種類がありますが、中でも、対人賠償責任保険、対物賠償責任保険という、自動車事故で、他人や、他人の車もしくは建物に損害を与えてしまった時に補填する保険の場合、一般的には、「無制限」で加入されるのではないでしょうか。

これは、事故によってどの程度の賠償責任が発生するか事前にわからないためです。

つまり、計算できない場合というわけです。

一方、車両保険はどうでしょうか。

300万円で新車を買った!といった場合には、車両価格程度の保険をかけられる方が多いかもしれませんが、

20万円の中古車を買った!といった場合には、壊れた時には廃車にすればいいか、という考えで、車両保険は加入されないという方もいらっしゃるのではないでしょうか。

いずれにしても、車両価格というのは金額が明確にわかっているため、その保険金額について迷うことは少ないかと思います。

このように、自動車保険と一言で言っても、リスクによって計算できる場合、できない場合があるわけです。

生命保険(死亡保険)の保険金額は?

では、生命保険(死亡保険)はどのように考えるのでしょうか?

この保険金額は、ある程度計算が可能だと考えています。

というのも、死亡されてしまった場合に、どれほどのお金が必要になるか、というのは、遺族の方の生活費からある程度計算が可能だからです。

一般的には、家計を経済的に支えられていた方が亡くなられた場合に、

- 遺族の方がその後に受け取ることができる収入の総額(公的年金、職場からの給付、加入済みの保険など)

- 生活していくために必要となる支出の総額

- そして、手元に残された資産(金融資産+不動産)

といった数字から、計算し、足りないと考えられる金額が必要となる保険金額(一般的には、必要保障額と呼ばれています)となります。

このように計算できます、と簡単に書きましたが、この計算は一筋縄ではいきません。

というのも、

「遺族の方の今後何年間の生活を前提に計算するか」について

- 末子が社会人になる年齢まで(一般的には22歳とすることが多い)

- 配偶者が公的年金を受給するまで(一般的には65歳)

- 配偶者の平均余命まで

- 配偶者が100歳になるまで

などの中からどのような前提で計算するかを決める必要があります(1→4で必要保障額は一般的に大きくなります)。

また、「遺族の方の(住居費を除く)生活費は、以前のどのくらいの水準か?」についても、一般的には70%が目安と言われていますが、家計を支えていた方がどのくらいお金を使っていたか(3割なのか、1割なのか、5割なのか、など)によって、金額は大きく変わってきます。

さらに、遺族の方の家族構成によっては、住居負担を抑えるために引越をするという選択肢が取れるかどうかで、その後の支出は大きく変わってきます(コンパクトな家に引っ越す、実家に戻る、等)。

また、お勤め先から、死亡退職金、死亡弔慰金、遺児育英年金など、死亡時に何か給付が受けられるのか、受けられるのであればそれはどのくらいの期間、合計いくら受け取れるのか、といったことを計算する必要があります(この部分についてご自身の場合の具体的な数字を認識されている方は非常に少ないです)。

大まかなところでもこのくらい計算する上では確認しておくべき事項があり、これらを確認せずには計算できません。

また、これらの前提は少し変えただけでも、必要となる保険金額は1,000万円単位で変わってきますので、支払う保険料も容易に変わるわけです。

つまり、保守的に見積もりすぎると、入りすぎて保険料が高くなってしまうこともあるので、注意が必要です。

このように、生命保険(死亡保険)の保険金額は、一定の前提を置けば計算することは可能ではあるのですが、前提の置き方次第で数字は如何様にも変わりうるものなのです。

だからこそ、生命保険に加入すべき金額というのは、なかなか加入される方ご本人がご自分で計算することが難しく、よくわからないまま加入されてしまう、という方もいらっしゃるのではないかと思います。

医療保険・がん保険の保険金額は?

最後に、医療保険(入院保険)やがん保険について考えてみましょう。

典型的な医療保険ですと、入院すると、1日あたり5,000円を最長60日間給付されるというような形が多いのではないかと思います。

また、がん保険については、最近ですと必ずしも入院しなくてもがんと診断されると診断一時金が100万円支払われる、といったタイプの給付が多いかと思います。

保険金額として、

医療保険なら、1日あたり5,000円では足りなくて1万円にすべき、期間は60日ではなく180日にすべき等、

またがん保険なら、100万円ではなく200万円にすべき等

何らかの前提条件をもとに合理的に計算はできるのものなのでしょうか?

筆者は計算できないと考えています。

各種統計を使って、病気の発生確率と発生時に必要となる自己負担金額をもとに期待値として計算することは可能かもしれませんが、その期待値に基づいて保険金額を設定しても、あまり意味がないと考えています。

というのも、病気になる人はなりますし、ならない人はなりません。

リスクに対する対処方法として保険という手段が適しいているのは、

滅多に起こらないことだけど、一度起きてしまうと経済的な損害が非常に大きな事象

です。入院して1日5,000円を最大60日間受け取ったとしても30万円です。

30万円が大金で支払えないということであれば、保険に入るのも選択肢かもしれませんが、それ以前に、30万円くらいであればいつでも払えるよう、適切に資産形成していく方が重要だと考えています(しっかり家計管理していきましょう!)。

保険としてカバーされるべきは、経済的な損害が非常に大きくなった場合です。医療保険の例で言えば、60日までの入院は手元のお金でカバーし、61日以上の長期入院の場合のみ(自動車保険の賠償責任のように)無制限でカバーされるような保険商品であれば、保険として加入する価値があるのではないでしょうか。

だからこそ、社会保険(公的医療保険)には、高額療養費制度、さらに多数該当など、負担金額が高額になったり、長期に及んだ時ほど自己負担が抑えられる仕組みが入っているわけです。

最後に

リスクに対する漠然とした不安がある場合に、保険に加入すると、なんとなく安心するというお気持ちはわかります。

しかし、適切な金額だけ加入しておかないと、

- 入りすぎている場合は、本来別のことに使えるお金が保険料に消えてしまう

- 入らなすぎている場合は、リスクが実際に起きた時にお金が足りずに困ってしまう

といった状況になりうるわけです。

だからこそ、適切な保険金額を設定することが重要になるわけですが、今回見たように、一定の前提のもと、計算可能なタイプのリスクもあれば、そもそも計算不可能なリスクもあるわけです。

こういった点についてしっかりとご理解された上で、納得のいく形で、保険を利用して頂ければと考えております。