「世界の株式に幅広く投資するなら時価総額ベースがオススメな理由」ということで、3回ほど続けてきましたが、今回でいったん最終回としたいと思います。

最終回は、少し細かな補足を中心にしていきます。

積立投資の場合、少し手間

時価総額ベースのアセット・アロケーションで保有し続ける場合、先進国が上がろうが、新興国が下がろうが、それが時価総額になるので、リバランスなどの手間はかかりません。

一括投資の場合には、投資時点での時価総額の比率に合わせて投資金額を調整すれば、その後は時価総額の変動にあわせて、ご自分の資産も変動するので、投資実行後は特に何もする必要はありません。

一方、積立投資で定期的に購入していく場合は、少し注意が必要です。

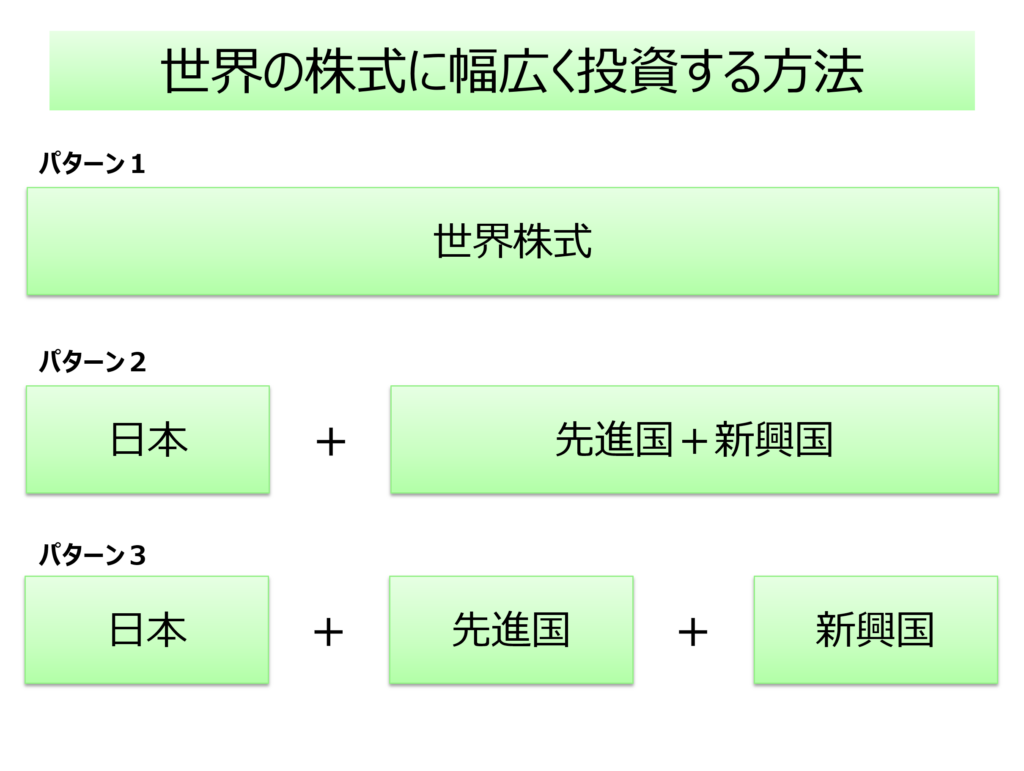

日本、先進国、新興国の47ヶ国すべてを時価総額ベースで、1つの投資信託で投資できればよいのですが、現在国内で販売されている投資信託で、そのようなものはかなり少なく、あったとしても手数料が割高だったりします。

(運用会社の方には、MSCI Japanのマザーを作って頂き、ぜひMSCI ACWI連動の良質な低コストインデックスファンドを作って頂きたいところです。FTSE Global All Cap Indexとまでは言いませんので。個人的なつぶやきでした。)

「マザー」については、例えば、以下をご覧ください。

「マザーファンド」「ベビーファンド」ってなに?(モーニングスターウェブサイト)

そうなると、以下のスライドにあるパターン2、もしくはパターン3のように、2本もしくは3本の投資信託を組み合わせて投資していくという選択肢になります。

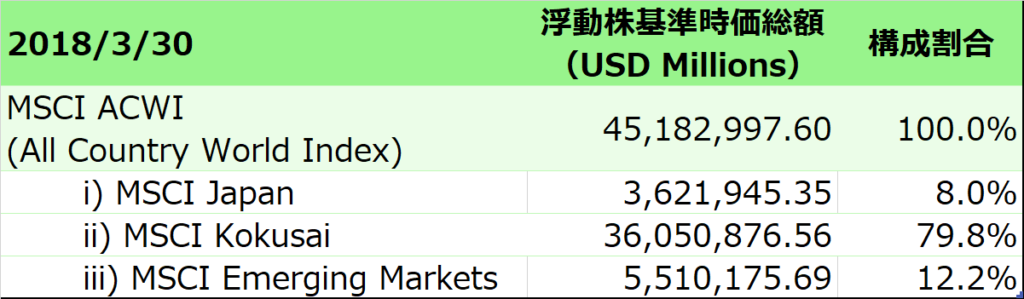

例えば、2018年3月30日時点での、日本、日本を除く先進国、新興国の割合は、以下のようになっています。

積立投資の場合、

日本:日本を除く先進国:新興国 = 8 : 80 : 12 (もしくはざっくりと 1 : 8 : 1)

のように決めて、積み立て設定をしたとしても、この割合は時間の経過とともに変動していきます。

もちろん1ヵ月とかで大きく変わることはないのですが、5年、10年、20年、、、と経過していけば、大きく変わってくる可能性はあります。

すると、積立の場合、積み立て設定の割合を定期的に見直すなどしていかないと、新規で積み立てていく部分については、その時点での時価総額の比率とはずれてしまうことになるのです。

まあ、細かい話ではあるのですが、完全なほったらかしで時価総額ベースのポートフォリオを保有し続けるというのは、積立投資の場合少しやっかいになるのです。

これに対応する方法としては、

1年に1回程度(もしくは数年に1回くらいでもよいと思います)リバランスを行いつつ、積み立て設定も見直す

のが現実的かと思います。

リバランスと言っても、売却してしまうと税金が発生する可能性がありますので、普段の積立金額とは別に、少額を追加でスポット購入し、比率を調整するのがよいと考えています。

等金額(保有割合固定)アセット・アロケーションの根拠って?

「日本 : 日本を除く先進国 : 新興国 = 1 : 1 : 1」や、新興国を除いて「日本 : 日本を除く先進国 = 1 : 1」などの等金額(保有割合固定)アセット・アロケーションがオススメ、とおっしゃる方が世の中にはいらっしゃいます。

ただ、この根拠って、何なんでしょう?

「説明する時わかりやすいから?」

「なんとなく?」

「過去の実績パフォーマンスデータをもとに最適化計算を行ったから?」

いろいろな根拠があるのかもしれませんが、資産形成ハンドブックとしてはオススメしません。

日本という1つの国と、米国を含む先進国22ヶ国、そして新興国24ヶ国を同じ割合で保有するというのは、日本株式のリスクを取りすぎてしまうことになるのではないでしょうか。

インデックス投資では、世界の株式を分散して保有することで、世界経済全体の果実を手にすることが大切です。

それなのに、いくら日本企業にグローバルで活躍する企業が増えていると言っても、時価総額で1割に満たない日本企業を全体の5割とか、3割とか保有するというのは、日本に偏重してしまうことになります。

また、別の観点として、上記の先進国や新興国というのはMSCIという会社がインデックスを計算する上で使った分類にすぎません。

現在は、

- 日本を含めた先進国23ヶ国

- 新興国24ヶ国

と分類しているわけですが、仮にこの47ヶ国をグルーピングし直して、

- 先進国1(11ヶ国+日本)

- 先進国2(11ヶ国)

- 新興国(24ヶ国)

のようにインデックスを作り直したら、等金額(保有割合固定)アセット・アロケーションの場合、先進国1、先進国2、新興国を同じ金額(同じ割合)で保有するということになります。

そうすると、構成国数が47ヶ国、構成銘柄数も何も変わらないにもかかわらず、先進国は当初の分類と比べて2倍の割合を保有することになるわけです。

もし先進国が、先進国1、先進国2、先進国3と3つに分けたら、3倍、、、

ということで、等金額(保有割合固定)アセット・アロケーションは、MSCIという会社が決めた分類する方法に依存して世界全体の株式の保有割合を決めてしまうということになり、経済活動の実態(売上や利益、そして市場の評価である時価総額)とは関係なく、保有割合を決める方法になっているわけです。

やはり、時価総額ベースのアロケーションの方が適切だと考えるのですが、いかがでしょうか。

(もちろん、なんとなく1:1がいいんだ!という方は、それでも構わないとは思いますが)

発行済株式時価総額ではなく浮動株時価総額

最後のポイントとして、MSCIやFTSEが算出している指数の時価総額は、発行済株式数をもとにした時価総額ではなく、浮動株式数をもとにした時価総額になっていることについてコメントしておきます。

浮動株については以下の記事をご覧下さい。

歴史的には、インデックスの時価総額は、もともと発行済株式数をもとに計算されていたのですが、ある時期に、浮動株式数をもとにした計算方法に変更されました。

これはインデックスの運用者からすると、浮動株比率が低く流動性が低い銘柄についても発行済株式数をもとにして株式を購入しようとすると、自分の買い注文で株価を押し上げてしまい(インパクトがかかってしまい)、購入コストが上がってしまうといった問題等がありました。

そういった問題点を修正するために、浮動株比率をベースにした時価総額に移行したと理解していますが、一方で、浮動株比率をベースとした時価総額アセット・アロケーションでは、浮動株比率が低い銘柄をより少なく保有することになりますので、経済実態(その鏡が発行済株式をもとにした時価総額と考えています)を適切に反映されないアセット・アロケーションになってしまうのでは、という懸念があると考えています。

一般的に、先進国では浮動株比率は比較的高く(発行済株式数をもとにした時価総額との乖離は少ない)、新興国では浮動株比率は低いようです。

すると、新興国の株式全体は、先進国の株式に比べて、浮動株調整の分だけ保有割合が低めになっている可能性があります。

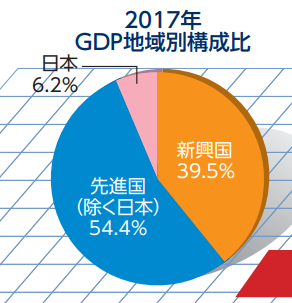

IMFのデータ(世界経済インデックスファンドの交付目論見書から引用)によると、2017年の新興国のGDPは以下の通り全体の4割程度となっていますが、MSCIの時価総額では新興国は12%ほどとなっていました。

もちろん、先進国の企業が新興国でビジネスをし、利益を上げている部分もあるとは思いますが、このGDP比率を考えると、浮動株式数をもとにした新興国の時価総額は少し低くなってしまっているのではないかという見方もできるのではないでしょうか。

最後に

「世界の株式に幅広く投資するなら時価総額ベースがオススメ」ということで書いてきました。

いろいろ書いてきましたが、あまり細かいことは気にせずある程度ざっくりで考えていっても、資産形成上問題になることはまずないと思います。

特に最終回である今回は、かなり細かい話ですので、ああこういう考え方もあるんだな程度で、読み流して頂ければと思います。