昨日に引き続き、世界の株式に幅広く投資する際に、日本、先進国、新興国の株式をどのような割合で保有するのがよいか、について考えていきます。

昨日の記事はこちらですので、まずはこちらをお読み頂ければと思います。

昨日は、世界に株式会社A、株式会社Bの2つしか企業がない場合、言い換えると、世界にモノやサービスとして付加価値を提供している企業は株式会社Aと株式会社Bの2社だけだった場合、その2社への投資ポートフォリオとして、次の2つのいずれがよいか、という検討してしました。

- 時価総額ポートフォリオ(保有株数固定ポートフォリオ)

- 等金額ポートフォリオ(保有割合固定ポートフォリオ)

今回は、シナリオを少し変えて、再度確認していきます。

シナリオ2)世界経済がプラス成長で、2社の業績に差が生まれた場合

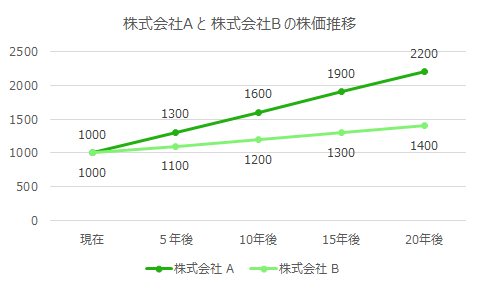

このシナリオでは世界経済がプラス成長するのですが、株式会社Aと株式会社Bの業績に差が生まれ、株式会社Aの方がより成長するという場合です。

具体的には、以下のような前提で考えます。

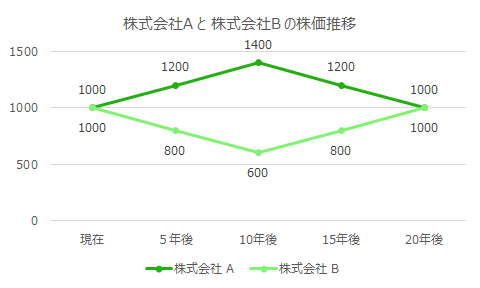

この株価についてグラフにすると以下のようになります。

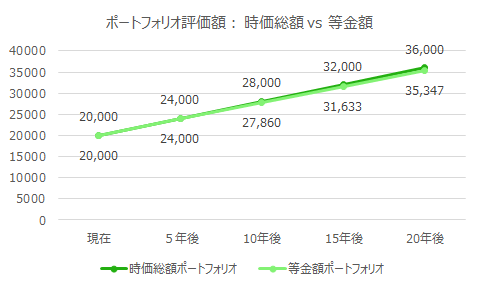

今回も、最初に、株式会社A、株式会社Bのそれぞれに10,000円ずつ、合計20,000円の投資を行うと仮定します。

すると、時価総額ポートフォリオ、等金額ポートフォリオのそれぞれで、20年間の評価額の推移は次のようになります。

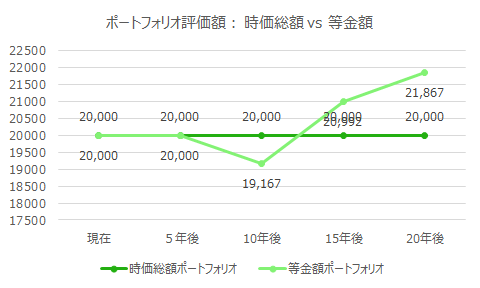

これをグラフにすると、次のようになります。

今回は、あまり大きな差ではありませんが、時価総額ポートフォリオの方がわずかに20年後の時点で評価額が大きくなっています。

今回の結果もよくよく考えると当たり前の結果ではあるのですが、等金額ポートフォリオは、より成長していく株式会社Aの株式を売却し、その分で株式会社Aほどは成長しない株式会社Bの株式を購入するという「リバランス」を繰り返したために、時価総額ポートフォリオを下回る結果となりました。

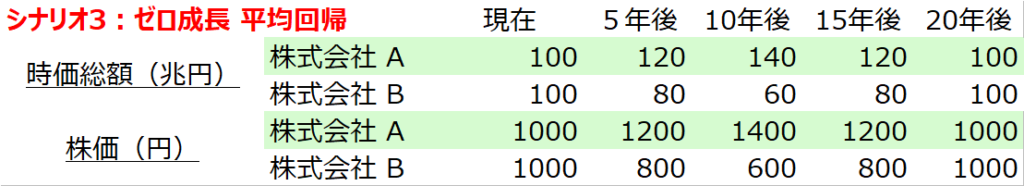

シナリオ3)世界経済がゼロ成長で、2社の業績が2極化した後、平均回帰した場合

さらに別のシナリオを考えてみます。

今度は、世界経済はゼロ成長なのですが、株式会社A、株式会社Bの業績が一度2極化した後、またもとの水準に戻ってくるというシナリオです。

具体的には、以下のような前提で考えます。

株価をグラフにすると、次のようになります。

今回も、最初に、株式会社A、株式会社Bのそれぞれに10,000円ずつ、合計20,000円の投資を行うものとします。

すると、時価総額ポートフォリオ、等金額ポートフォリオのそれぞれで、20年間の評価額の推移は次のようになります。

ポートフォリオの評価額をグラフにすると、次のようになり等金額ポートフォリオの方が最終的によい結果となりました。

この結果を見ると、等金額ポートフォリオの方は、株式会社Bの株価が下がっている局面で、上昇していた株式会社Aの株式を売却し、株式会社Bの株式にリバランスしたことによって、その後の株式会社Bの株価回復局面で大幅なリターンを得ることに成功したと解釈できます。

この結果を見ると、等金額ポートフォリオの方がよい結果になっていますが、いくつか考慮しておくべきポイントがあります。

- リバランスをする際に、税金、信託財産留保額(投信の場合)、取引手数料(ETFの場合)などの各種費用が発生する

- 投資家が、適切なタイミングで「リバランス」取引を行う必要がある

- つみたてNISA口座では、そもそもリバランスできない

1点目は明確で、等金額ポートフォリオの場合、リバランス取引を行うため、リバランスが可能な非課税口座(例えば、確定拠出年金口座)ならともかく、一般の口座(特定口座など)では、税金や各種手数料などの取引コストが発生するので、現実のパフォーマンスは上の数字よりも悪化します。

2点目は、投資家自身がきちんとリバランス取引を行っていく必要があるというものです。

例えば、シナリオ3の等金額ポートフォリオで10年後の時点でリバランスを行わなかった場合、20年後の評価額は、21,867から20,833へとリターンは半減してしまいます。

本シミュレーションでは5つの時点でシンプルにしていますが、現実的には、取引機会は毎日あり、「定期的にリバランスを行う」もしくは「一定の乖離が発生したら行う」などのルールを決めて実行していく必要があります。

税金を含めた取引コストを無視できるのであれば、リバランスはいくらでも可能ですが、現実的には取引コストが発生するため、ほどほどに抑えておかないと、結果的にパフォーマンスが悪化してしまう可能性もあります。

せっかく手間暇をかけてリバランスしたのに、パフォーマンス的にはほとんど改善せず、水泡に帰す結果となる可能性もあるのです。

ちなみに、時価総額ポートフォリオの場合は、リバランスを行う必要がないので、ほったらかしで保有し続けるのみとなります。

最後に、3点目はつみたてNISA口座のみに適用される話ですが、20年間の非課税措置があるつみたてNISA口座では、一度売却してしまうと、その分についてその時点以降は非課税扱いではなくなってしまいます。つまり、リバランスを行うことは現実的ではありません。

また少し長くなりましたので、次回に続けたいと思います。