住宅ローンを借り換えることで、金利負担額を減らせることを以下の記事で確認しました。

住宅ローンの借り換え条件「1000万円以上、1%以上、10年以上」を検証!借り換え前後の金利差0.5%でもメリットがある場合も。

では、実際に借り換える場合に、どのくらいの借り換え費用が発生するのでしょうか。

住宅ローンの借り換え費用を確認していきます。

住宅ローンの借り換えに伴って発生する費用は、大きく分けて6つ

住宅ローンの借り換えに必要な費用は、大きく分けると次の6つになります。

- 事務手数料

- 印紙税

- 保証料

- 登録免許税:抵当権抹消&設定

- 司法書士報酬

- 全額繰上返済手数料

住宅ローンの借り換えを検討されている方は、すでに住宅ローンを借りているので、一度はこういった費用を支払った経験をお持ちのはずですが、あらためて1つ1つ確認していきましょう。

費用(1)事務手数料

借り換え先の金融機関で新規の住宅ローンを借りるための事務手数料です。

借入金額によらず一律32,400円や54,000円などの固定手数料の場合もあれば、借入金額に対して2.16%など、借入金額に応じて計算される場合もあります。

一般的には大手銀行や地域金融機関などは前者の固定手数料、ネット銀行は後者の率で計算されることが多いようです。借り換え先の手数料をきちんと確認しましょう。

費用(2)印紙税

借り換えで、新規で借りることになる住宅ローンの契約書に貼る収入印紙の費用です。

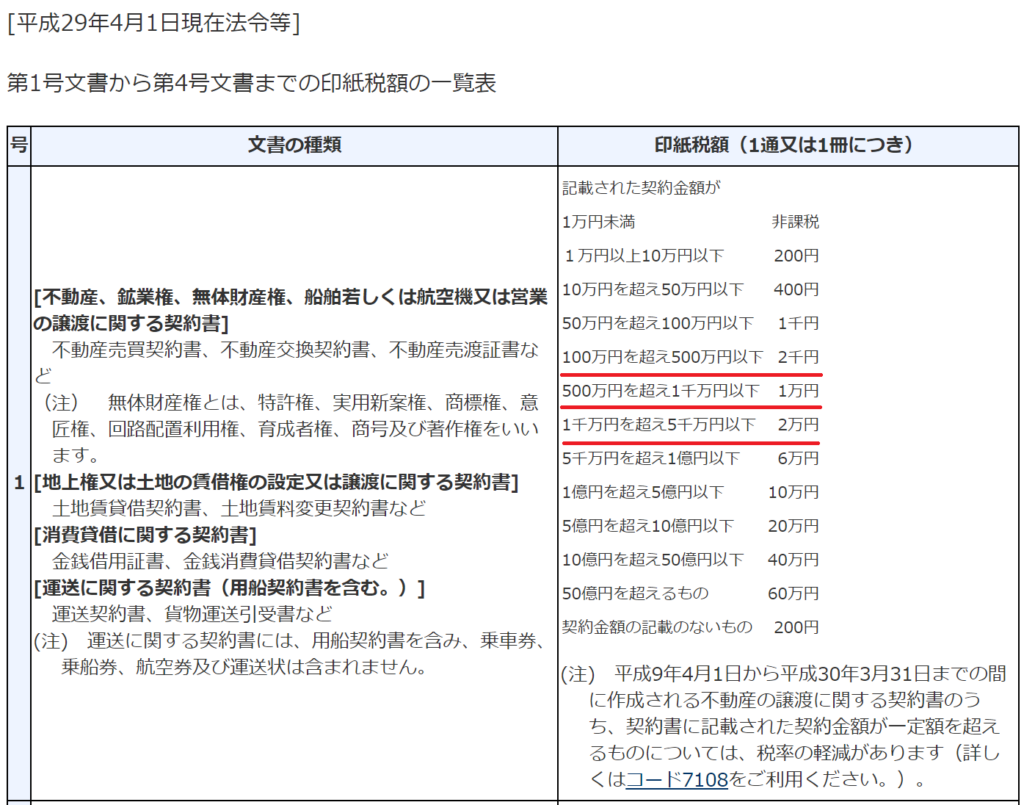

以下のように、国税庁のウェブサイトで確認できますが、借り換える金額に応じて、

- 100万円を超え500万円以下 → 2000円

- 500万円を超え1000万円以下 → 1万円

- 1000万円を超え5000万円以下 → 2万円

と決まっています。

No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで(国税庁ウェブサイトより)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7140.htm

費用(3)保証料

保証料は大手銀行や地域金融機関で借りる場合に、保証会社に支払う必要があります。ネット銀行の場合は、保証料不要というところが多いようです。

保証料は、

- 保証料外枠方式

- 保証料内枠方式

の2つの支払い方法があります。

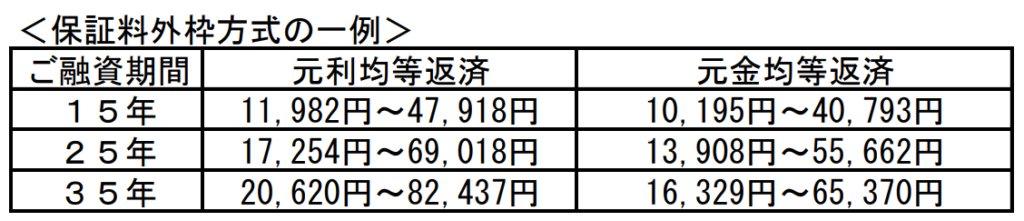

外枠方式の場合は住宅ローン借入時に一括で支払うことになります。外枠方式の保証料の例としては、次のようになります(融資金額100万円あたりの保証料)。

融資金額100万円あたりの保証料の例(三井住友銀行ウェブサイトより)

また、内枠方式の場合、住宅ローンの借入時に負担はないのですが借入金利に一般的には0.2%上乗せする形で保証料を支払っていくことになります。

いずれの場合も、上記保証料に加えて、保証会社事務手数料などという形で一律32,400円などの固定手数料が発生することもあります。

なお、保証料については、外枠方式の場合、借り換え前の住宅ローンでも借入時に支払っているはずで、借り換え前の住宅ローンを全額繰上返済すると、残りの期間に応じた保証料が返還されるのが一般的です。

借り換え前後の金融機関の保証料が同程度であれば、借り換え先の保証料相当額に近い金額が返還されることになりますので、保証料部分の実質的な負担はそれほど大きくはならないはずです。

費用(4)登録免許税:抵当権抹消&設定

借り換え元の住宅ローンに関連して抵当権抹消が、借り換え先の住宅ローンに関連して抵当権設定が必要になりますので、いずれに対しても登録免許税が発生します。

借り換え元の住宅ローンに関する抵当権抹消については、不動産1つにつき1,000円となり、通常は建物、土地の2つになりますから合計2,000円となります。

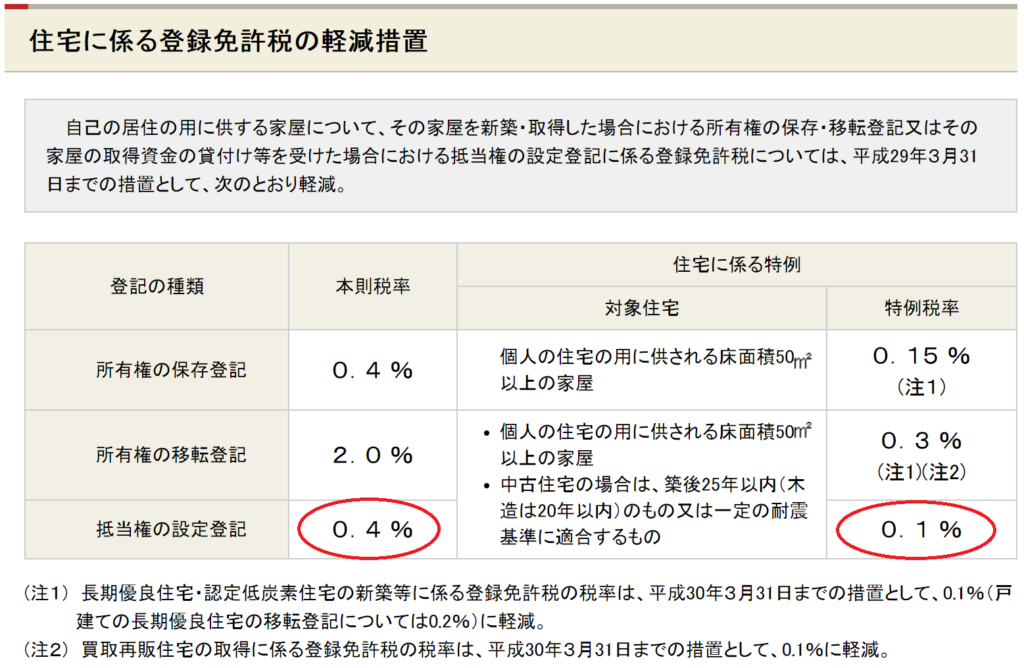

一方、借り換え先の住宅ローンに関する抵当権設定については、通常は借り換え金額に対して0.4%(本則税率)、特例税率が適用される場合は0.1%となります。

住宅に係る登録免許税の軽減措置(財務省ウェブサイトより)

https://www.mof.go.jp/tax_policy/summary/property/160.htm

費用(5)司法書士報酬

抵当権の抹消&設定の手続きは、一般的には司法書士の方に依頼して手続きしてもらいます。

その報酬が発生するのですが、5~10万円程度かかるのが一般的かと思います(司法書士報酬は、司法書士さんが自由に決めているので、司法書士さんによって変わります)。

費用(6)全額繰上返済手数料

住宅ローンの借り換えをする場合は、借り換え先の住宅ローンを借り、そのお金で借り換え元の住宅ローンを全額繰上返済することになります。

その場合、借り換え元の住宅ローンを借りている金融機関に対して、全額繰上返済手数料を支払うことがあります。

この全額繰上返済手数料ですが、金融機関によって異なり、無料のところから54,000円など数万円程度かかることになります。

また、借り換え元の住宅ローンに関連する保証会社に対して、繰り上げ返済に伴う保証料の返戻手続き手数料が1万円程度かかることもあります。

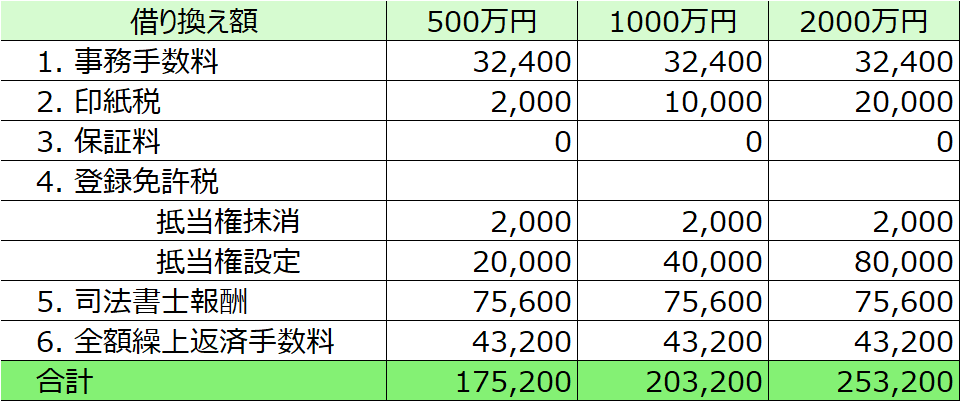

借り換え費用の具体例

借り換え費用がいくらになるか、借り換え額が500万円、1000万円、2000万円の3パターンで具体的に計算してみると次のようになります。

ここでは、事務手数料、抵当権抹消、司法書士報酬、全額繰上返済手数料は借り換え金額によらないとしています。

また、保証料については、借り換え元の保証会社から返還される保証料と、借り換え先の保証会社に支払う保証料が同じだとして、ここではゼロとしています(実際には多少の負担が発生する可能性もありますが、逆に返還される金額の方が多くなる場合もあります)。

一方、借り換え金額に応じて異なってくるのは、抵当権設定の登録免許税と印紙税です。この金額の差によって、500万円の場合と2000万円の場合では、78,000円ほど借り換え費用が変わってくることになります。

以下の記事で試算した事例では、借り換え金額は500万円から2000万円と異なりましたが、いずれも金利負担額については50万円程度の借り換えメリットがあることを確認しました。

住宅ローンの借り換え条件「1000万円以上、1%以上、10年以上」を検証!借り換え前後の金利差0.5%でもメリットがある場合も。

今回計算した借り換え費用を考慮すると、17万円~25万円程度の借り換え費用がかかりますので、借り換え額が一番小さい500万円の例が最も借り換えメリットが大きくなることになります。

最後に

今回は、住宅ローンの借り換え費用についてご説明しました。

最近は、住宅ローン借り換えメリット比較サイトなどもあり、借り換えメリットの比較をしやすくなってきているとは思いますが、それでもなかなか借り換えメリットをトータルで判断するのはやさしくないと思います。

特に、借り換え先ではなく、借り換え元の金融機関に対して手数料がいくら発生し、保証料がいくら返還されるのか、まできちんと確認しないと最終的な判断はできません。

いずれにしても一つ言えることは、ローン残高が少なくなっていたとしても、ご自分の住宅ローンの状況を踏まえた上できちんと確認してみないと、借り換えメリットがあるのかどうかについて一概には判断できないということです。

ただ、一般的に、ここ1~2年で新規に借りたもしくは借り換えたという方でなければ、昨今の金利低下を考えると、借り換えメリットが十分ある可能性が高いのではないかと思います。