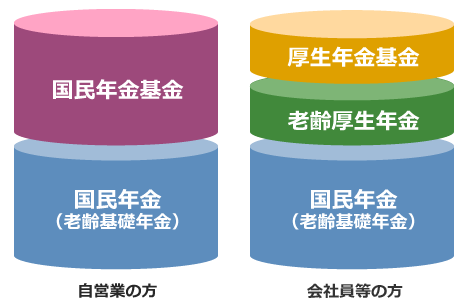

自営業やフリーランスなどの国民年金第1号被保険者の方は、厚生年金に加入し職場の福利厚生制度もある会社員や公務員の方と比べると、どうしても老後への備えが十分でない可能性があります。

そんな時に、国民年金の付加年金と並び、国民年金の上乗せ年金として利用できるのが国民年金基金です。

では、早速見ていきましょう。

老後資金の準備(自営業・フリーランスの方)

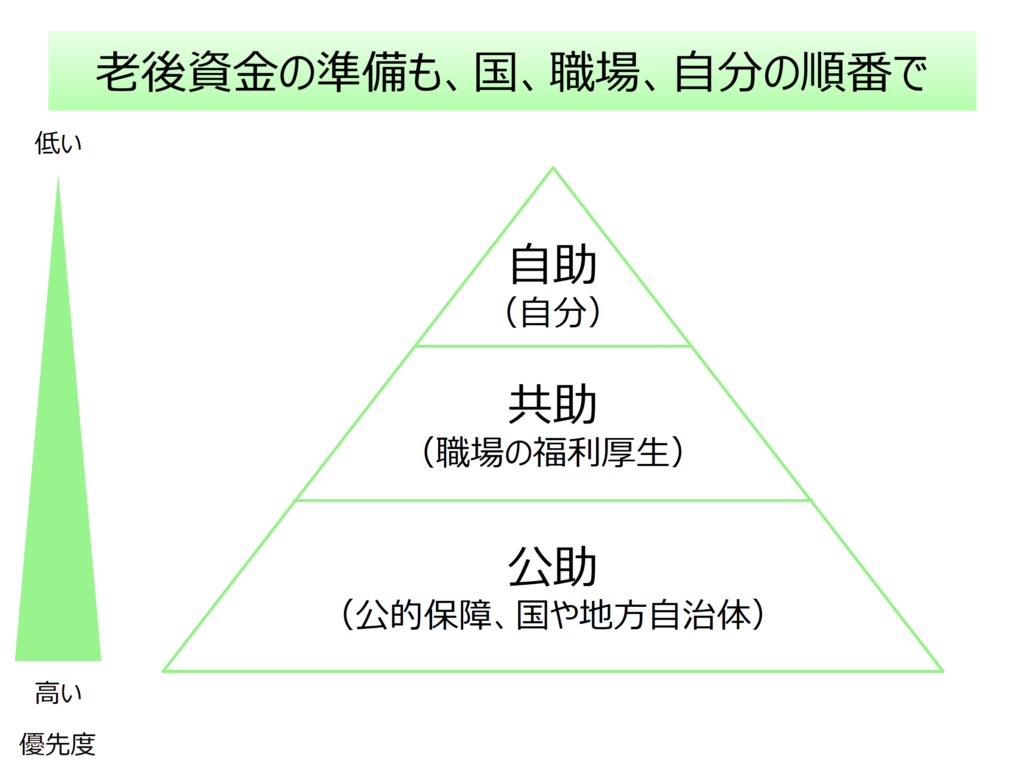

資産形成ハンドブックでは、老後資金の準備は、公助、共助、自助の順番で準備していくのがよいと考えています。

日本は、国民皆年金、国民皆保険ですので、ご自身の加入されている社会保険の給付内容をまずは確認し(公助)、

会社員や公務員の方は、職場の福利厚生(共助)を確認しましょう。

その上で、「どうしても足りない、不安だ」といった場合には、民間の生命保険など(自助)への加入を検討しましょう、ということです。

この考え方自体は、自営業・フリーランスだろうが、会社員・公務員だろうが同じです。

ただ、自営業・フリーランスの方は、公的年金が厚生年金ではなく国民年金ですし、職場の共助の部分がないと思いますので、どうしても会社員や公務員の方と比べると自分で準備しておく必要性が高くなります。

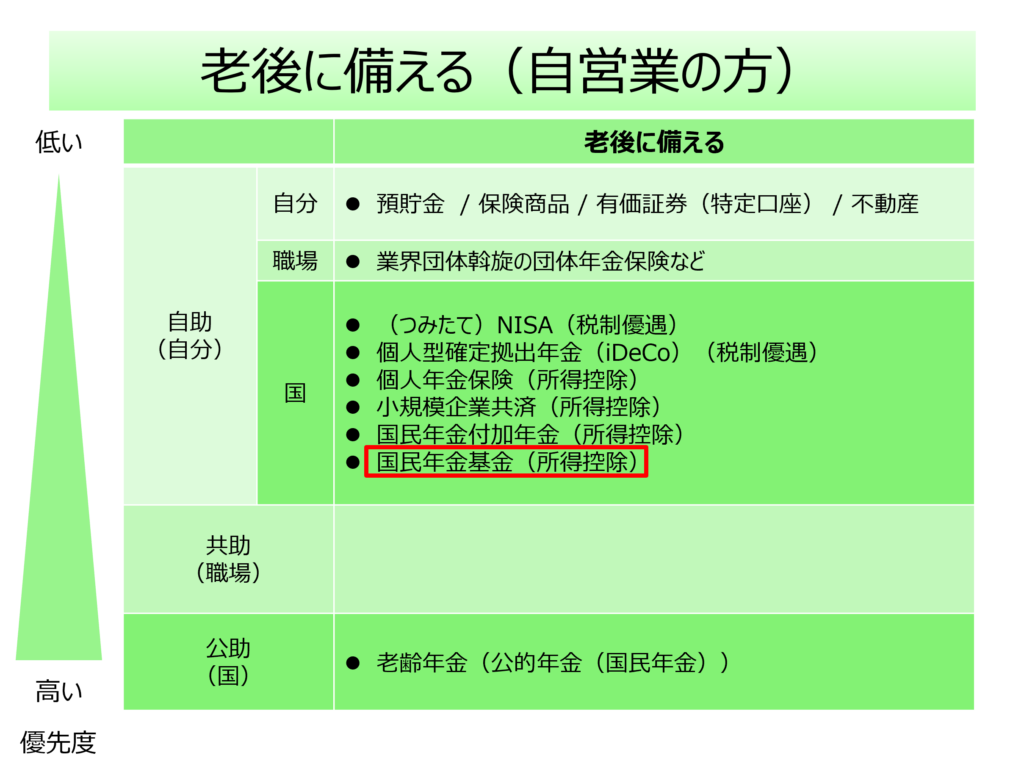

自営業・フリーランスの方が老後に備える制度としては、以下のような形で整理できます。

今回ご紹介するのは赤枠で囲った国民年金基金です。

国民年金基金とは?

国民年金基金制度は、

「国民年金法の規定に基づく公的な年金であり、国民年金(老齢基礎年金)とセットで、自営業者など国民年金の第1号被保険者の老後の所得保障の役割を担うもの」(国民年金基金ウェブサイトより)

です。

つまり、自営業・フリーランスの方のための公的な上乗せ年金です。

上乗せですので加入は任意ですが、給付期間が老齢基礎年金と同じ終身のタイプがありますので、長生きのリスクに備える年金制度として加入を検討されるとよいかと思います。

同じように、上乗せ年金としては、個人型確定拠出年金もありますが、こちらは自分で投資先を選んで運用していく必要があり、「そういったことは苦手だ!」という方には国民年金基金の方がオススメです。

国民年金基金の対象者

- 20歳以上60歳未満の国民年金の第1号被保険者

- 60歳以上65歳未満の方で国民年金の任意加入被保険者

- 海外居住者で国民年金の任意加入被保険者

ということで、厚生年金保険に加入している会社員の方(国民年金の第2号被保険者)や、その方に扶養されている被扶養配偶者の方(国民年金の第3号被保険者)は加入できません。

また、次の方は、国民年金の第1号被保険者であっても加入できません。

- 国民年金の保険料を免除(一部免除・学生納付特例・納付猶予を含む)されている方

- 農業者年金の被保険者の方

給付の種類

基本的には60歳もしくは65歳から給付される老齢年金となります。

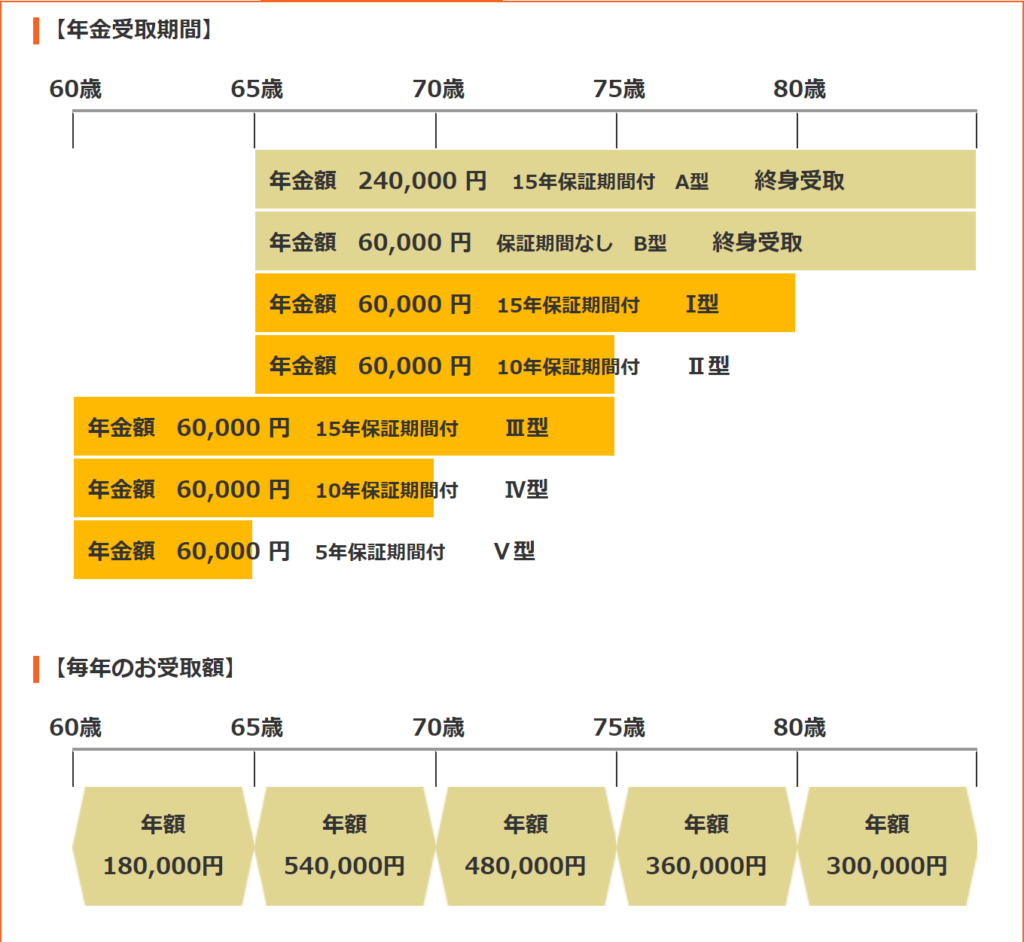

給付の型は、以下の通り合計7種類あり、1口目は必ずA型もしくはB型を、2口目以降はすべての型から選択していくことになります。

- 終身年金A型・B型

- 確定年金Ⅰ型・Ⅱ型・Ⅲ型・Ⅳ型・Ⅴ型

基本的には自由に選択できるのですが、「確定年金 (Ⅰ型、Ⅱ型、Ⅲ型、Ⅳ型、Ⅴ型)の年金額が、終身年金(A型、B型)の年金額(1口目を含む)を超えないこと」という制限があります。

B型を除くすべての型で保証期間が決められており、保証期間のある終身年金A型と確定年金Ⅰ型、Ⅱ型、Ⅲ型、Ⅳ型、Ⅴ型に加入している方が、年金を受け取る前、又は保証期間中にお亡くなりになった場合、遺族に一時金が支払われることになります。

具体的な加入例(40歳男性の場合)

掛金や年金額、給付のタイミングなどは一般的な説明だとわかりづらいと思いますので、具体例を見ていくことにします。

(ちなみに、この試算は、年金額シミュレーション でできますので、ご自身の条件を入力して試してみて頂ければと思います)

加入される方は、以下の通り、40歳男性の場合とします。

加入者前提

- 男性

- 昭和53年6月10日生まれ(40歳 0月)

- 課税所得額 400万円

1口目はA型もしくはB型から選択しなければなりませんので、ここではA型を選ぶことにします。

そして、2口目以降は、A型、B型、Ⅰ型、Ⅱ型、Ⅲ型、Ⅳ型、Ⅴ型をすべて1口ずつ加入することにします。

すると、それぞれの掛金は以下の通りとなり、月額掛金は31,725円となります。

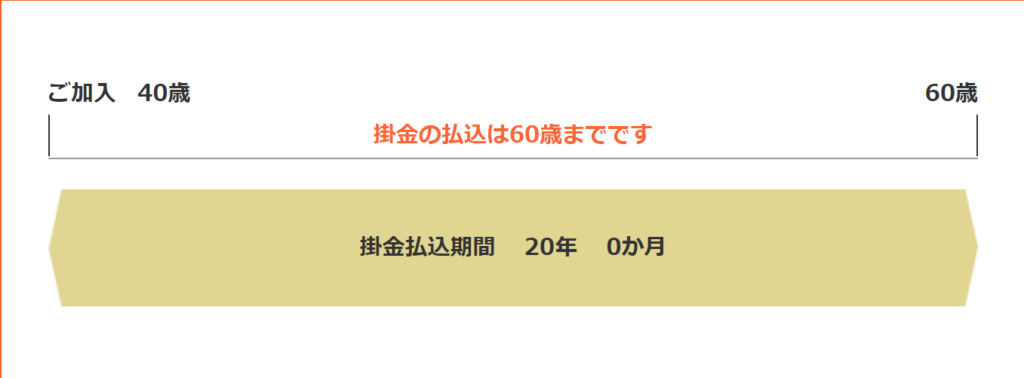

掛金の払込期間は、60歳までの20年間となります。

年金の受け取り期間は、以下の通り少し複雑です。

終身年金のA型、B型は65歳から受け取り始め、一生にわたって受け取り続けることができます。

一方、確定年金のⅠ型、Ⅱ型は65歳から受け取り始め、それぞれ80歳、75歳まで受け取ることになります。

さらに、Ⅲ型、Ⅳ型、Ⅴ型は60歳から受け取り始め、それぞれ75歳、70歳、65歳まで受け取ることになります。

この例だと、65歳から70歳の間が最も年金額多く年間54万円、確定年金終了後の80歳以降は年間30万円が終身で受け取れることになります。

所得控除

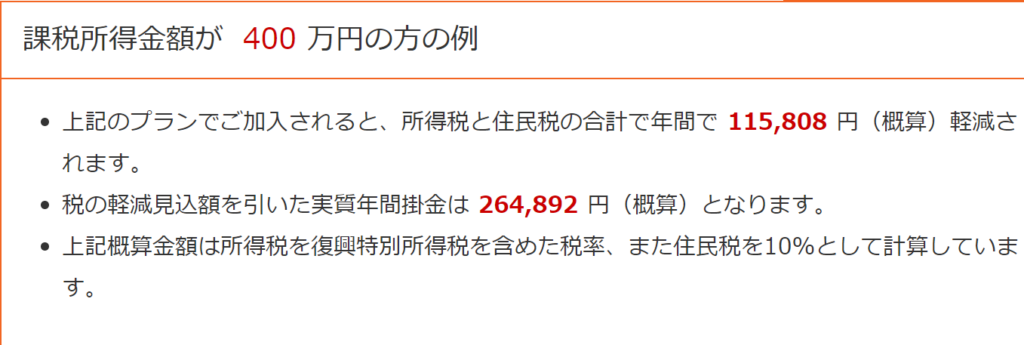

掛金の限度額は月額68,000円で、全額が社会保険料控除として所得控除になります(国民年金、国民健康保険、介護保険料などと同じ控除枠です)。

上記の具体例で、課税所得が400万円の場合、税金が年間で約11万6千円も下がることになります。月1万円弱ですから、これはなかなか大きいのではないでしょうか。

なお、個人型確定拠出年金を利用されている方はそちらも拠出金の限度額は月額68,000円ですが、国民年金基金と両方利用される場合は、個人型確定拠出年金、国民年金基金の両制度あわせて月額68,000円となりますので、ご注意ください。

最後に

給付の型が7種類あり、一見複雑そうに見えますが、商品性としては比較的シンプルなものだと思います。

最近はつみたてNISAと並んで、よく個人型確定拠出年金(iDeCo)が取り上げられていますが、投資信託を使って株式や債券などに投資することに抵抗を感じる方もまだ多いのではないでしょうか。

民間の個人年金保険もありますが、支払った保険料が年間8万円を超えた場合に所得控除枠は最大4万円という金額であり、所得控除のメリットはそれほど大きくはありません。

一方、国民年金基金は最大で月額68,000円ですから、最大限加入した場合、年間816,000円が所得控除になりますし、終身年金ですから何よりも長生きリスクへの備えとしては適していると思います。

総合的に考えると、自営業者・フリーランスの方にとって、老後資金の準備としては、国民年金基金が有力候補の一つになるのではないでしょうか。

関連リンク