株式、債券、REIT(不動産)、コモデティティ?

日本、海外?

先進国、新興国、フロンティア?

投資信託やETFを利用して投資を始めると、アセット・アロケーションはどうするのがいいんだろう?

と考え始める方もいらっしゃると思います。

ただ、アセット・アロケーションを考える前に、もっと重要で考えておくべきことがありますので、本日はそれを確認していきます。

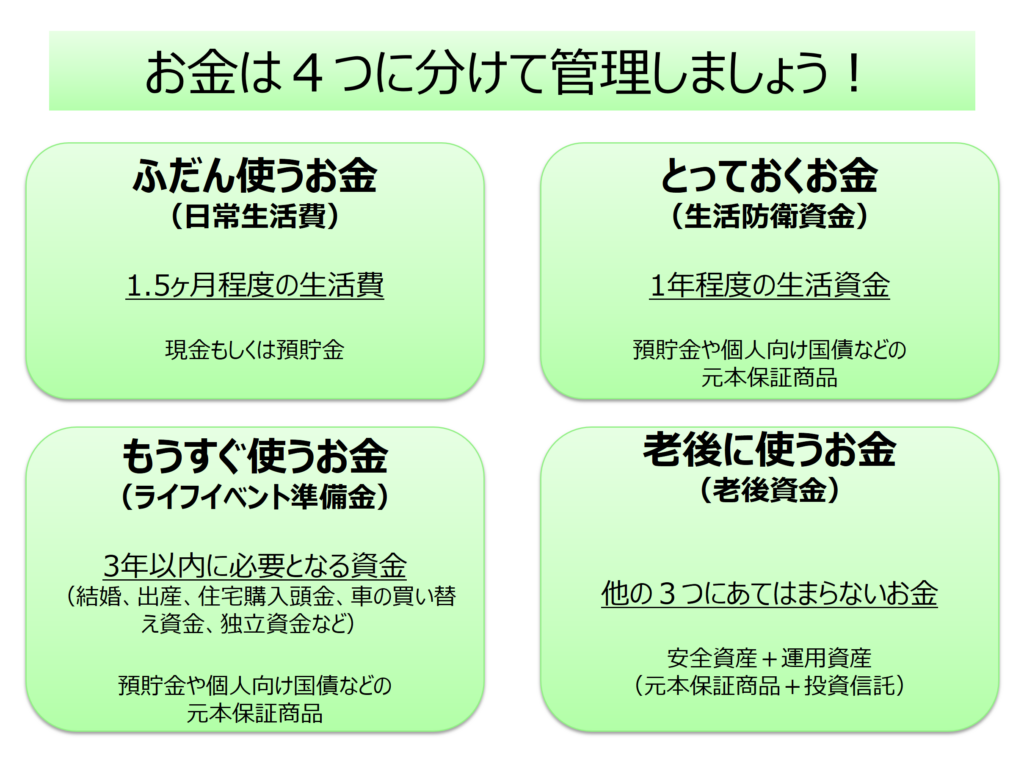

お金は4つに分けて管理する

資産形成ハンドブックでは、お金を4つに分けて管理するのがよいと考えています。

4つというのは、以下の4つです。

- ふだん使うお金

- とっておくお金

- もうすぐ使うお金

- 老後に使うお金

「ふだん使うお金」は、普段の生活で使うお金です。銀行預金の生活費口座のイメージです。

1ヵ月の生活費が20万円の方であれば1.5ヵ月分の30万円くらい、同じく生活費が40万円という方であれば1.5ヶ月分の60万円くらい、をいつでも引き出せる預貯金で持っておくのがよいでしょう。

「とっておくお金」は、例えば、病気やケガで働けなくなったり、退職することになり収入を失ったり、といった何かあった時でも、普段どおりの生活をしていけるようにとっておくお金です。

できれば1年分の生活費を用意しておくと安心だと思いますが、これはその人の感覚にもよるので、6ヶ月分で十分と思う方もいれば、2年分くらいはないと不安だ、という方もいらっしゃるかもしれません。

「もうすぐ使うお金」は、文字通り、使う予定が決まっているお金です。

来年結婚する、今年中にはクルマを買い換える、3年後には子供が大学に入学する予定、など、3年以内くらいで使いみちが決まっているお金です。

「とっておくお金」「もうすぐ使うお金」ともに、預貯金や個人向け国債など、元本保証商品で持っておくのがよいでしょう。定期預金のキャンペーンなどを利用すると、0.2%程度では運用することが可能だと思います。

そして、最後に「老後に使うお金」です。これをお読みの方の年齢にもよりますが、老後までは、比較的まとまった時間があるはずです。

老後と一言で言っても、例えば、

- 老後初期(60代)

- 老後中期(70代)

- 老後後期(80代以降)

のように分ければ、60代の方でも老後後期までには少なくとも10~20年以上の時間があります。

このように、実際に使うタイミングまでに少なくとも10年以上の時間がある場合に、リスク資産への投資が選択肢に入ってくると思います。

逆に言えば、「7年後に使う予定の教育資金としてある程度まとまったお金があるので投資信託でも買ってみるか」などという感覚で運用するのはやめた方がいいでしょう。

定期預金か個人向け国債あたりで、元本確保で運用したほうがよいと思います。

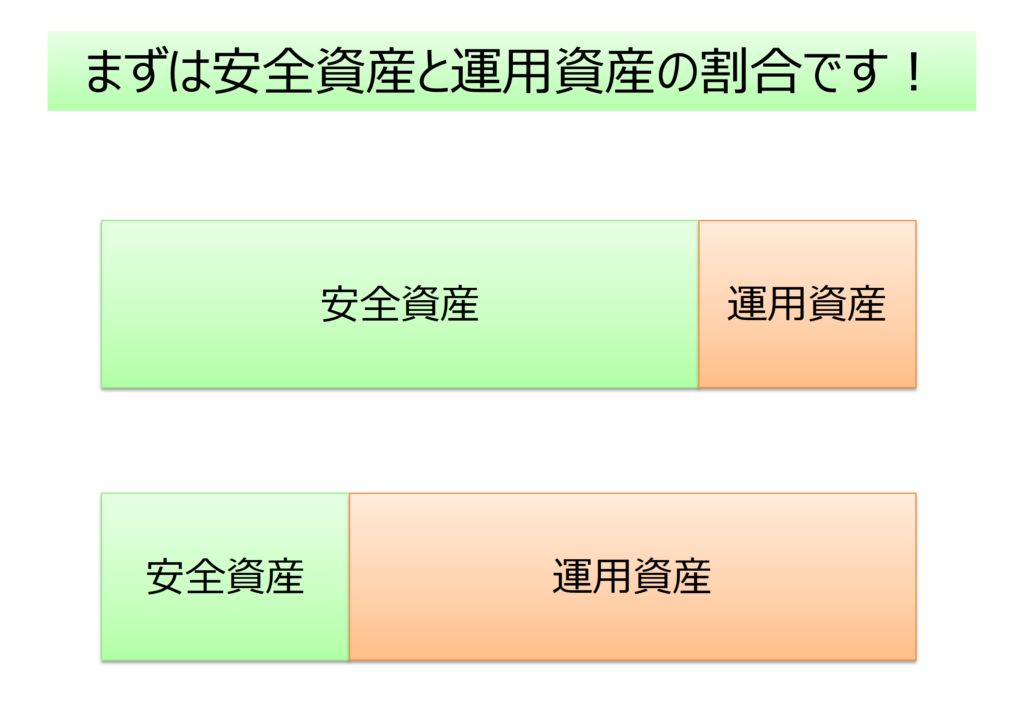

「老後に使うお金」は「安全資産」と「運用資産」に分ける

運用を考えると言っても、「老後に使うお金」すべてを「運用資産(リスク資産)」にまわす必要はありません。

自分がどのくらいのリターン(利回り)が欲しいのか、それに対してどのくらいのリスクがあるのかを確認し、「安全資産」と「運用資産」の割合を決めていくことが大切です。

とは言っても、最初はリスクの感覚もわからずご不安だと思いますので、リスク資産は少額の積立で始めるのがよいでしょう。毎月1000円くらいからでもよいと思います。

そして、この運用資産の部分について、具体的に何に投資していくのがいいんだろう?ということでやっと出てくるのが、アセット・アロケーションです。

株式だ!債券だ!REIT(不動産)だ!コモデティティだ?と言う前に、

- 4つのお金に分けて自分がそれぞれどのくらい必要で、実際いくら持っているのかを確認し、

- さらに「老後に使うお金」を、「安全資産」と「運用資産(リスク資産)」にどういった割合で分けるか決める

という2つのステップを踏んでから、アセット・アロケーションへと進むようにしましょう。

なお、「ふだん使うお金」「とっておくお金」「もうすぐ使うお金」「老後に使うお金」については、以下の記事で詳しく説明していますので、ご覧頂ければと思います。

https://shisankeisei.jp/managing-your-money/balance-sheet/

またアセット・アロケーションについては、以下の記事でご説明していますので、よろしければご覧頂ければと思います。

https://shisankeisei.jp/investment-for-building-wealth/asset-allocation/