約8割の人が加入していると言われている生命保険ですが、国民皆保険、国民皆年金の日本という国において、民間の生命保険に加入する必要はどこまであるのでしょうか。

また、加入するとして、どのくらいの金額を加入しておいた方がよいか、加入時にどこまで細かく検討されているでしょうか。

せっかく加入していても、万が一の時に、「あれ、足りない、、、」なんてことでは、せっかくの保険もあまり意味がありません。

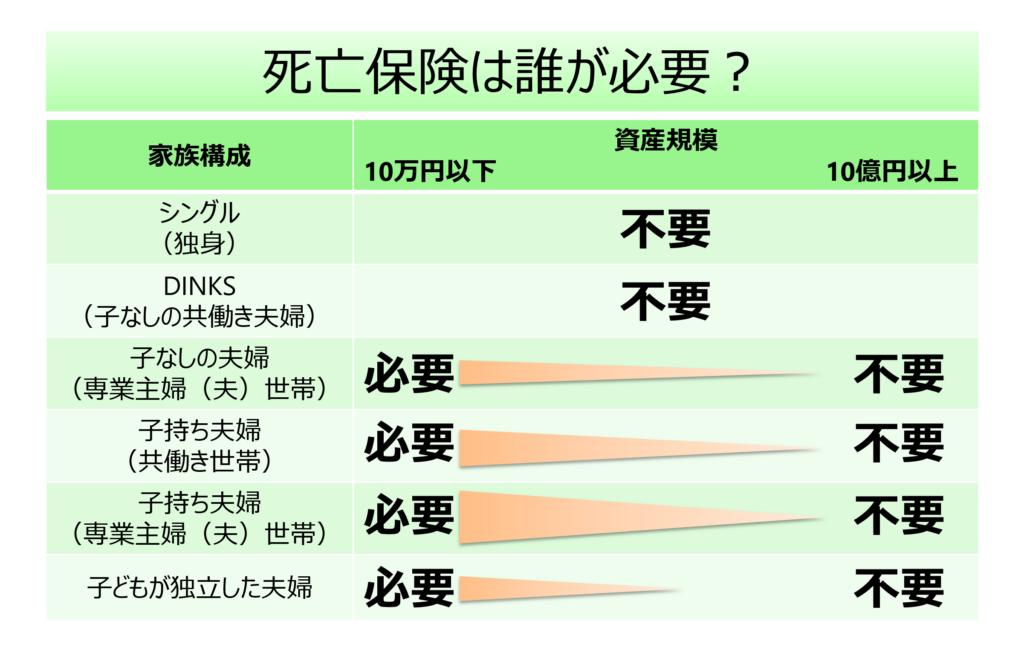

今回は、生命保険の中でも死亡保険(死亡した時に保険金が支払われる保険)が必要かどうか、前回の家族構成別に続いて、資産規模別に確認していきたいと思います。

公的な保障・職場の保障・自助(おさらい)

日本は国民皆保険、国民皆年金の国ですから、みなさんは公的な社会保険に加入しています。

民間の生命保険に加入するかどうかを検討する際には、公的な保障である社会保険でどれほどカバーされるのか、職場の保障である福利厚生などでどれほどカバーされるのか、それをまずは確認することが第一歩です。

このあたりについては、ぜひ以下の記事をご覧頂ければと思います。

公的な保障、職場の保障の内容を確認した上で、それでも万が一の時には上乗せで給付を受ける必要があると判断される場合は、自助として民間の生命保険への加入を検討しましょう。

基本的な考え方(資産規模編)

生命保険の中でも、死亡した場合に保険金が支払われる死亡保険に加入する必要があるのは、どのような人でしょうか?

一言で言えば、

- その人が経済的に支えている人がいるかどうか

ということです。そして、支えている人がいるならば、必要保障額を決めるためには

- 何人を、いつまで、どのくらいの生活水準で支える必要があるのか

を確認することになるのですが、残された家族の今後必要となる生活費総額を上回る資産をお持ちであれば、そもそも死亡保険に加入する必要はないということになります。

では、資産規模別に確認していきます。

なお、ここでは、家族構成的に死亡保険が必要かも、という方を前提に考えていきます。家族構成的に必要ないという方(例えば、シングルの方やDINKSの方)は、資産規模によらず必要ありません。

資産が10万円の家庭

「借金もない代わりに、資産と呼べるものは現金10万円しかないよ」といった方で、家族構成的に必要と思われる場合には、死亡保険に加入することが必要でしょう。

例えば、

「社会人3年目に結婚、奥様は専業主婦になり、すぐに双子が生まれて現在2歳」

で、

「資産は現金10万円のみ」

といった場合です。

このようなご家庭でご主人に万が一のことが起きた場合、乳飲み子2人を育てていかねばならない奥様としては収入源が断たれ、路頭に迷ってしまうかもしれません。

そういった場合には、収入の中から保険料を払ったとしても、死亡保険に加入しておくべきでしょう。

ところが、同じ家族構成であっても、次のような場合はいかがでしょうか。

資産が10億円の家庭

同じく

「社会人3年目に結婚、奥様は専業主婦になり、すぐに双子が生まれて現在2歳」

だったとしても、

「資産は現金10億円のみ」

となると、かなり見え方は変わってきます。

家族構成的には、死亡保険に入っておくことを検討すべきに見えますが、ご資産が現金で10億円あれば、ご主人の収入がなくなったとしても、一生食べていくのに困ることはないでしょう。

つまり、お金持ちの人は万が一のリスクに備える目的としては、死亡保険に入る必要はないのです。

お金がないうちは保険でリスクに備える必要がありますが、資産形成が進み、ある程度のお金ができてくれば生命保険は必要ありません。

保険にたくさん入ることで保険料をたくさん払っているためになかなかお金が貯まらない、というご家庭もあるかもしれません。

しかし、保険はほどほどに、ある程度のステージからは、資産形成(お金の積み上げ)へよりかじを切っていく方がよいのではないでしょうか。

まとめ

「生命保険(死亡保険)に加入する必要があるのはどんな人?」ということで、家族構成編、資産規模編と分けて考えましたが、まとめると以下のようになります。

それ以外の世帯の方は、資産規模によっては必要になってきます。ただ、子どもが独立したご夫婦の場合には、今後の人生が他の家族構成の方と比べて短いでしょうから、必要保障額は少なくてすむと思われます。

最も生命保険に加入する必要がありそうなのは、子持ちの専業主婦(夫)世帯です。

公的な保障(社会保険)や職場の保障(職場の福利厚生など)だけではカバーしきれない可能性がありますので、必要保障額を確認し、加入しておいた方がよいでしょう。

いずれにしても、死亡保険に加入する際には、ご家族の状況を踏まえた必要保障額をきちんと確認し、適切な金額分加入することが大切です。

「年収がこのくらいのご家庭では、だいたいこのくらい入られてますよ」とか、「同じような家族構成の方では、このくらい掛けている方が多いです」といった粗い見積もりで加入することのないようにしましょう。