ご質問を頂きましたので、早速回答させて頂きます。

まず頂いたご質問を紹介致します。

時価総額インデックスは時価総額が大きい企業の株価変動影響を強く受ける、等金額ポートフォリオは時価総額が小さい企業の株価変動影響を強く受ける、とそれぞれバイアスがありますが、その点は如何お考えでしょうか?

ということで、株式投資を行う際に、時価総額に比例する形で各企業に投資を行う時価総額ポートフォリオと、同じ金額ずつ投資を行う等金額ポートフォリオについてのご質問です。

少し前に、「投資信託を使って世界の株式に投資していく際には時価総額ベースがオススメ」という記事を書きましたので、それに関連したご質問です。

では、早速お答えしていきます。

頂いたご質問の中で、

- 時価総額インデックスは時価総額が大きい企業の株価変動影響を強

く受ける - 等金額ポートフォリオは時価総額が小さい企業の株価変動影響を強く受ける

とありますので、こちらの部分から、まずは簡単な例で確認していきます。

2銘柄からなる時価総額ポートフォリオと等金額ポートフォリオ

まず2銘柄(2つの企業)からなる時価総額ポートフォリオと等金額ポートフォリオを考えてみます。

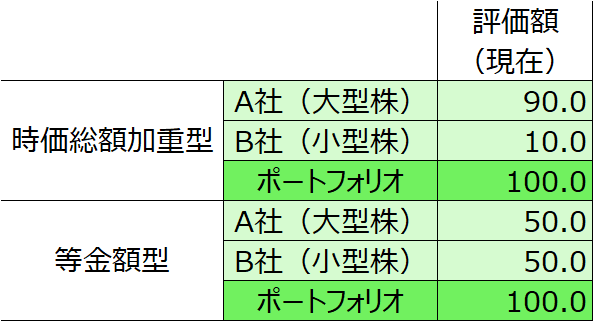

ここではA社が大型株、B社が小型株で、時価総額の比率はA : B = 9 : 1としておきます(実際には、100 : 1とか、1000 : 1のような方が現実的かもしれません)。

時価総額ポートフォリオでは、A社とB社の時価総額の比率通り、9 : 1でポートフォリオを組みます。ここでは投資金額を100(万円)としますので、A社に90(万円)、B社に10(万円)を投資することになります。

一方、等金額ポートフォリオでは、A社とB社の時価総額とは関係なく、同じ金額ずつを投資しますので、投資金額が100(万円)であれば、A社に50(万円)、B社にも50(万円)を投資することになります。

最初に投資した時点では、以下のようになります。

時価総額ポートフォリオと等金額ポートフォリオ

大型株のリターンが小型株のリターンよりも低い場合

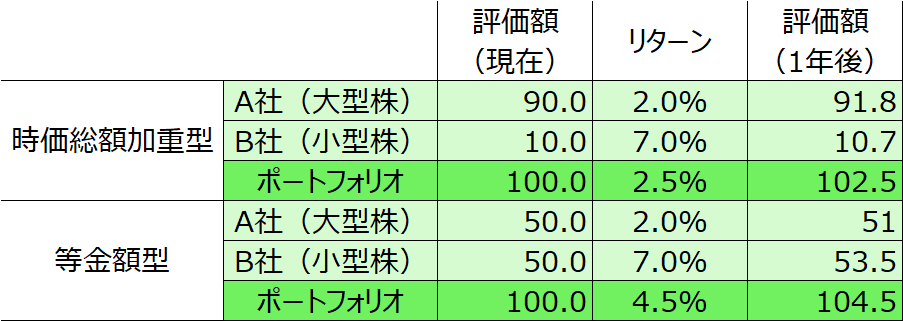

投資して、1年後のリターンが、7.0%もしくは2.0%だったとします。

まず、大型株のリターン(2.0%)が小型株のリターン(7.0%)よりも低い場合を見てみます。

大型株のリターンが小型株のリターンよりも低い場合

この時、時価総額ポートフォリオは、1年後102.5(万円)となっており、ポートフォリオとしてのリターンは2.5%と、大型株(A社)のリターン2.0%に近い数字になっています。

一方、等金額ポートフォリオの1年後は、104.5(万円)となっており、ポートフォリオとしてのリターンは4.5%と、大型株(A社)と小型株(B社)のリターンの単純平均4.5%(= (2.0% + 7.0%) / 2)となっています。

つまり、ポートフォリオが等金額になっていますので、大型株、小型株関係なく、構成銘柄の影響を等しく受けていることになります。

大型株のリターンが小型株のリターンよりも高い場合

次に、大型株のリターン(7.0%)が小型株のリターン(2.0%)よりも高い場合を見てみます。

大型株のリターンが小型株のリターンよりも高い場合

この時、時価総額ポートフォリオは、1年後106.5(万円)となっており、ポートフォリオとしてのリターンは6.5%と、大型株(A社)のリターン7.0%に近い数字になっています。

一方、等金額ポートフォリオの1年後は、104.5(万円)となっており、ポートフォリオとしてのリターンは4.5%と、大型株(A社)と小型株(B社)のリターンの単純平均4.5%(= (7.0% + 2.0%) / 2)となっています。つまり、繰り返しになりますが、ポートフォリオが等金額になっていますので、大型株、小型株関係なく、構成銘柄の影響を等しく受けていることになります。

時価総額ポートフォリオと等金額ポートフォリオの特徴

さて、上の簡単な例を見て頂ければわかりますが、ご質問者様がおっしゃっていた

- 時価総額インデックスは時価総額が大きい企業の株価変動影響を強く受ける

- 等金額ポートフォリオは時価総額が小さい企業の株価変動影響を強く受ける

について、1つ目の点についてはおっしゃる通りですが、2つ目の点について、より正確には

- 等金額ポートフォリオは時価総額の大きさにかかわらず、すべてのポートフォリオ構成銘柄の影響を等しく受ける

ということかと思います。

一般的には、小型株効果があるとも言われていますので、ご質問者様のおっしゃる通り、ポートフォリオのパフォーマンスという観点では、時価総額ポートフォリオよりも等金額ポートフォリオの方が、小型株の影響も等しく受けるため、パフォーマンスが良い傾向にあるということかと思います。

等金額ポートフォリオを管理するのは現実的か?

小型株効果があると考えるのであれば、等金額ポートフォリオの方がパフォーマンスがよくなるとは思われるのですが、等金額ポートフォリオを個人として管理していくのはどこまで現実的なのでしょうか。

そのあたりについて考えてみたいと思います。

まず2つのシナリオで等金額ポートフォリオは以下のようになっていました。

等金額ポートフォリオ

ここで、投資金額が100(万円)だった場合、1年後の時点で、等金額ポートフォリオはリバランスを行い、再び等金額に戻す必要があります(リバランスの頻度をどのくらいにするか、という問題もあります)。

どちらのシナリオでも、ポートフォリオは104.5(万円)ですので、A社、B社ともに、52.25(万円)にリバランスする必要があり、そのためには、

一方の銘柄を1.25(万円)売却し、もう一方の銘柄を1.25(万円)購入する

という作業を行うことになります。

A社、B社ともに、株式の売買単位がうまく1.25万円に合っていなければ、こういったリバランスはできませんので、適切にリバランスを継続していくためには、そもそもポートフォリオの大きさ(投資金額)がかなり大きくなければなりません。

また、ここでは簡単な例として、A社、B社の2銘柄でのポートフォリオを組んでいますが、現実的には、リスクを分散するということでもっと銘柄数を増やした方がよいでしょう。

最低でも10銘柄、できれば20銘柄といった銘柄数になっていくと、このリバランスをするためにずれてくる金額はさらに小さくなりますので、売買単位が同じであれば、より大きなポートフォリオ(投資金額)が必要になってきます。

そして、個人として、このリバランス作業をしていくのであれば、

- 利益が出ている場合、売却に伴って税金が発生する

- 取引の都度、取引手数料(仲介手数料)が発生する

- リバランスのルールを決めた上で、その都度手間暇かけて行っていく必要がある

といった負担も発生します。

特に最後のリバランスのルールですが、定期的に行うのか(頻度はどの程度か)、乖離率が一定限度を超えたら行うのか、などのルールを決めた上で行っていくことになると思いますので、それをモニターするのもなかなかの負担になると思います。

また、面倒くさいからといって、めったにリバランスしないことになってしまうと、リバランスによるパフォーマンス向上効果が得られなくなってしまう可能性もあり、その判断は容易ではありません。

上記のような理由から、個人で等金額ポートフォリオのメンテナス等を行うのは、投資金額が十分大きく、かつ、楽しみとしてぜひやりたい、という方以外にはオススメできないと考えています。

Equal Weight ETF / 投資信託 を利用する

個人でやるのは面倒だし、金額的にも大きな金額が必要なので現実的ではないのでは、ということになるのですが、その場合、等金額でプロのファンドマネージャーが運用してくれる、「Equal Weight ETF / 投資信託」を利用するという選択肢があります。

こちらはいろいろ検索すると商品が出てくるかと思いますが、それぞれのファンド(ETF / 投資信託)の運用方針に沿って、等金額でのポートフォリオを維持してくれるというものです。

リバランスはファンドマネージャーがやってくれますし、ファンド内での売買ですので、税金も発生しません。また、取引手数料も、機関投資家としてのファンドが行うものですので、個人よりも低コストにおさえることが可能かと思われます。

ただ、一般的には銘柄数が数十から、多くても数百銘柄となっていて、ほとんどが米国株を対象にしたもので、世界の株式全体を対象にしたものはあまりないのではないかと思います。また、自分で投資したい銘柄だけを組み合わせてポートフォリを作成するということもできません。そして、ファンドですので、信託報酬などの運用管理費用が発生します。

資産形成としての投資としては、今後どの国、どの銘柄が成長するかを予測することは困難であることから、できるだけ幅広く分散して投資しましょう、と資産形成ハンドブックではオススメしています。

そのような観点からは、世界の数千銘柄に等金額ポートフォリオで投資する方法というのは、現実的に利用できないのではないかと思います(知らないだけかもしれませんので、ご存知の方はご一報頂けますと助かります)。

もちろん、

「米国株に特化して考えているので、その場合、時価総額ポートフォリオと等金額ポートフォリオはどちらがいいのか?」

というご質問もあるかと思います。

その場合、今回ご説明した例でも明らかなように、時価総額ポートフォリオがアウトパフォームする局面もあれば、等金額ポートフォリオがアウトパフォームする局面もあり、長期的に普遍的にどちらのポートフォリオが優れているか、というのは一概に言えないのではないかと考えています。

例えば、ここ数年のように、GAFA(Google、Apple、Facebook 、Amazon)のような大型株がものすごいパフォーマンスの時期に等金額ポートフォリオではアンダーパフォームしてしまっていたかもしれません。

まとめ

ということで、かなり長くなってしまいましたので、最後にまとめますと、

- 時価総額ポートフォリオと等金額ポートフォリオにはそれぞれ特徴があり、一概にどちらが優れているとは言えない(市場環境による)

- 個人として、個別銘柄の売買をしながら等金額ポートフォリオを運用していくのはかなり負担がかかると思われ、投資金額も大きくないと分散することが難しい

- Equal Weight ETF / 投資信託を利用するのが現実的だが、自分の好きな銘柄だけを選ぶことはできないし、投資銘柄数は多くても数百程度

- 資産形成としての投資は、世界に幅広く分散して投資するをオススメするので、そのような観点からは時価総額ポートフォリオが現実的と考える

ということになります。

ご質問者様、お答えになりましたでしょうか?

追加質問等ございましたら、いつでもお待ちしております。

ということで、資産形成・資産活用に関するご質問を頂けましたら、基本的にはこのような形で回答させて頂きますので、お気軽にお寄せ頂ければと思います。

皆様の資産形成の一助となれば幸いです。

お問い合わせはこちらからお待ちしております。