資産形成ハンドブックでは、以下の記事でもご説明していますが、資産形成していく際にリターンを求めて投資する先としては、世界の株式に幅広く投資していくのがよいと考えています。

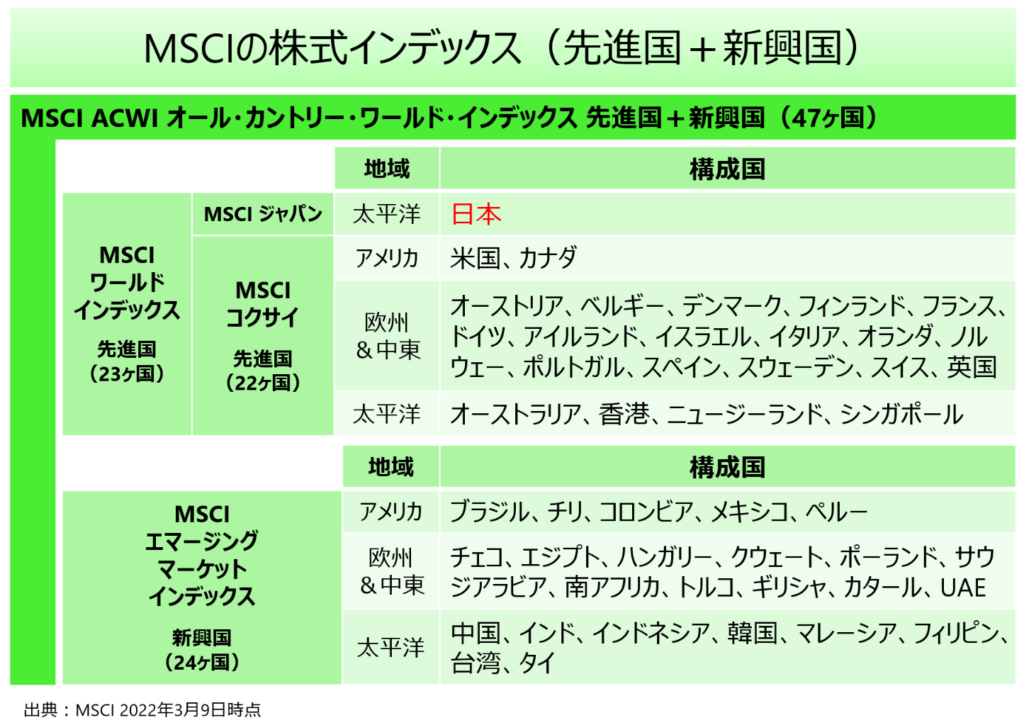

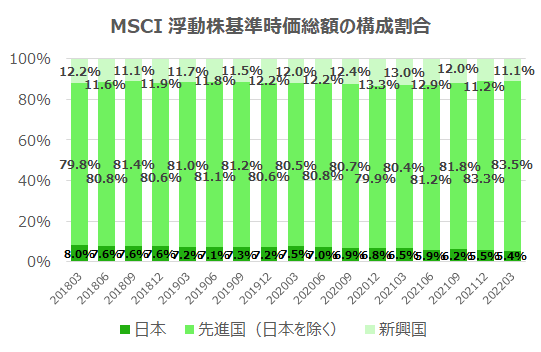

一般的に、世界の投資対象を地域の観点で分類する際には、日本、先進国、新興国といった形で整理されることが多いのが現状です。

そこで、日本、先進国、新興国のそれぞれの株式に投資することを念頭に、それぞれの割合(浮動株基準時価総額ベース)がどのようになっているか、最新の状況を確認しておきたいと思います。

「そもそも時価総額って?」という方は、まず以下の記事に目を通して頂ければと思います。

2022年3月9日付けでロシアが新興国から除外

いつものように具体的に3月末の状況を確認する前に、今回は新興国(MSCI エマージング・マーケット・インデックス)の対象からロシアが除外されていますのでMSCIのプレスリリースで確認しておきましょう。

MSCI to Reclassify the MSCI Russia Indexes from Emerging Markets to Standalone Markets Status

New York – March 02, 2022 – MSCI Inc. (NYSE: MSCI), a leading provider of critical decision support tools and services for the global investment community, announced today that the MSCI Russia Indexes will be reclassified from Emerging Markets to Standalone Markets status. The reclassification decision will be implemented in one step across all MSCI Indexes, including standard, custom and derived indexes, at a price that is effectively zero and as of the close of March 9, 2022.

On February 28, 2022, MSCI launched a consultation with international institutional investors on the accessibility and investability of the Russian equity market. During the consultation, MSCI received feedback from a large number of global market participants, including asset owners, asset managers, broker dealers, and exchanges with an overwhelming majority confirming that the Russian equity market is currently uninvestable and that Russian securities should be removed from the MSCI Emerging Markets Indexes.

Consultation participants highlighted several recent negative developments that led to a material deterioration in the accessibility of the Russian equity market to international institutional investors, to such an extent that it does not meet the Market Accessibility requirements for Emerging Markets classification as per the MSCI Market Classification Framework.

To assist investors in their planning for the implementation of the reclassification decision, MSCI already calculates more than 100 global and regional indexes that exclude Russia, for example, MSCI Emerging Markets ex Russia, MSCI ACWI ex Russia, MSCI EM EMEA ex Russia, MSCI EM Eastern Europe ex Russia, etc. The full list of MSCI ex Russia Indexes is available on request.

MSCI will continue to monitor market developments and may issue additional guidance or announce further changes relevant to specific indexes, if necessary.

MSCI reminds users of its indexes for any purpose, including both indexed and active management, that they are responsible for ensuring compliance with all applicable sanctions and any other rules, regulations, prohibitions, laws and other restrictions applicable to their portfolios, trading and other investment activity.

https://www.msci.com/eqb/pressreleases/archive/PR_Russia_Classification.pdf

いろいろ書いてありますが、ロシアが新興国(エマージング・マーケッツ・インデックス)から除外され、スタンドアローンに変更されたということになります。

つまり、先進国と新興国を対象とするACWI(オール・カントリー・ワールド・インデックス)から除外されたということになります。

ここで改めて、ACWIの構成国一覧を整理しておくと、次のようになっています。

構成国の変更について確認しましたので、いつも通り、時価総額のチェックをしていきたいと思います。

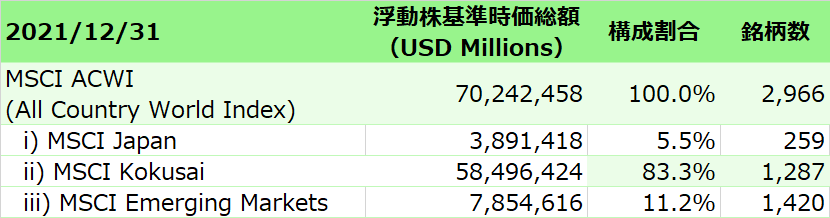

2021年12月末における世界の株式時価総額

まずは3ヶ月前の、2021年12月末の状況です。

これを見ると、

日本(Japan):先進国(Kokusai):新興国(Emerging Markets) = 5.5 : 83.3 : 11.2 ~ 6 : 83 : 11

となっていることがわかります。

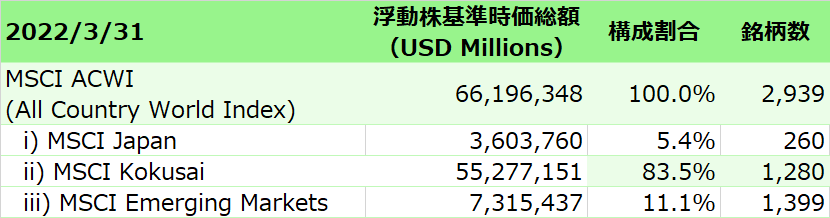

2022年3月末における世界の株式時価総額

次に、最新の2022年3月末の状況です。

これを見ると、

日本(Japan):先進国(Kokusai):新興国(Emerging Markets) = 5.4 : 83.5 : 11.1 ~ 5 : 84 : 11

となっていることがわかります。

前回12月末と比べて、ほぼ変わらずといった状況ですね。

ちなみに、銘柄数は全体で2,966銘柄から2,939銘柄へと、前回と比較して27銘柄減少(日本 +1、先進国 -7、新興国-21)しています。新興国についてはロシアが除外された影響が大きそうですね(きちんと確認していませんが、、、)。

いずれにしても合計2,939銘柄となっており、分散投資という観点では、これだけ幅広く投資できれば十分ですね!

今なら1本の投資信託で、このように3,000銘柄近くに手軽に分散して投資することが可能です(投資信託によっては約9,000銘柄のものも)。

毎回書いてますが、本当にいい時代になりました!

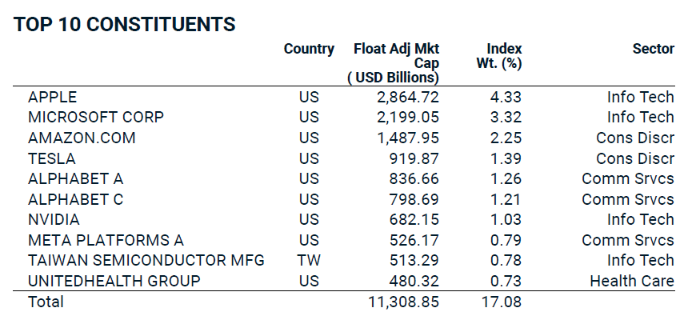

MSCI ACWI(オール・カントリー・ワールド・インデックス)の構成銘柄トップ10

日本、先進国、新興国をすべて合わせたMSCI ACWI(オールカントリーワールドインデックス)の構成銘柄上位10銘柄を確認していきます。

まず前回3ヶ月前は以下の通りです。

MSCI ACWI(オールカントリーワールドインデックス)の構成銘柄上位10社(2021年12月末):MSCI ACWI factsheetより

そして、今回の2022年3月末は次のようになっています。

MSCI ACWI(オールカントリーワールドインデックス)の構成銘柄上位10社(2022年3月末):MSCI ACWI factsheetより

3ヶ月前と比べると、以下のようなことがわかります。

- 上位10社の顔ぶれは変わらず、NVIDIAとMETA PLATFORMS A(旧 FACEBOOK A)の順位が入れ替わっただけ

- 上位10社の時価総額(Float Adj Mkt Cap)合計は約11.3兆ドルと、10%弱減少

- 上位10社の占める割合は17.10%から17.08%へとほぼ変わらず

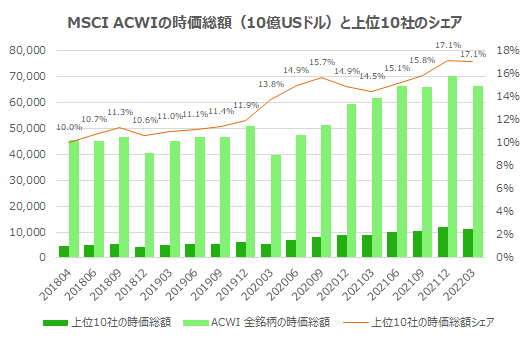

2018年4月以降について、上位10社のシェアを見ると、過去最高水準となっています(折れ線グラフが、全時価総額に対する上位10社の時価総額の割合です)。

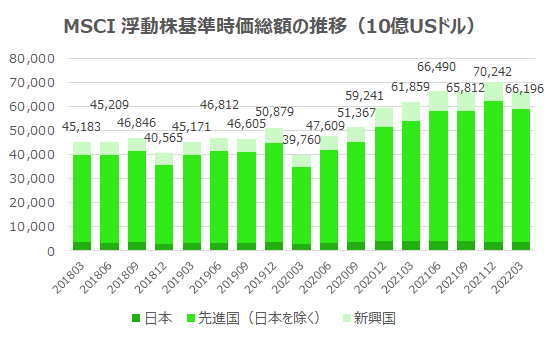

2022年3月末までのMSCI浮動株基準時価総額の推移

2018年3月末以降の推移を四半期ごとに見ると以下のグラフのようになっています。

前回からは大きな変化はありませんが、いつも気になるのは、長期的に日本の相対的なプレゼンスが低下し続けていることでしょうか。

基本は時価総額の変動に任せて時価総額ベースで保有していればよいと思いますが、この記事を読まれている方でお仕事をされている方は、ほとんどの方が日本でお仕事をされ、日本円を稼いでいるかと思います。

そういった方は、以下の記事で紹介したような考え方で、保有されている金融資産はあえて日本以外を少し多めに、というのも一つの考え方になります(ちなみに、「日本人だから日本株式だけに投資する」というのはオススメ致しません!)。

日本経済の成長が期待しづらい中、自分の時間を使って働く収入も(各個人で事情は異なると思いますが、一般論で言えば)増加が見込みづらいかと思いますので、せめて自分のお金には海外で働いてもらうことで全世界並みの成長を享受していきたいところです。

また時価総額の絶対水準をグラフにすると次のようになります。

12月末の約70.2兆ドルから9.4%ほど減少し、3月末には約66.2兆ドルとなっています。

いったん足踏みといった状況でしょうか(単純にこれまでが上がりすぎていた気もしますが)

(もちろん個別銘柄で見れば、勝者、敗者の優劣はいろいろだと思います。それが事前に予測できればいいのですが、それは難しい、だからこその分散投資です!)

アセットアロケーションに正解はない、と言われることもありますが、資産形成ハンドブックでは、

全世界の株式を時価総額ベースで保有する

というのが基本的な考え方になると考えています。

ご参考としていただけましたら幸いです。