資産形成ハンドブックでは、以下の記事でもご説明していますが、資産形成していく際にリターンを求めて投資する先としては、世界の株式に幅広く投資していくのがよいと考えています。

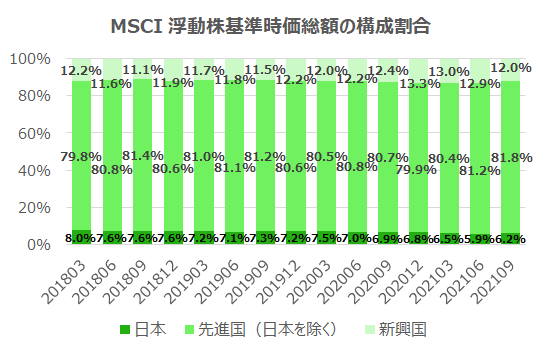

一般的に、世界の投資対象を地域の観点で分類する際には、日本、先進国、新興国といった形で整理されることが多いのが現状です。

そこで、日本、先進国、新興国のそれぞれの株式に投資することを念頭に、それぞれの割合(浮動株基準時価総額ベース)がどのようになっているか、最新の状況を確認しておきたいと思います。

「そもそも時価総額って?」という方は、まず以下の記事に目を通して頂ければと思います。

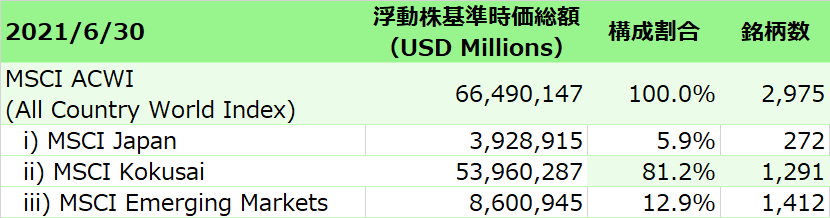

2021年6月末における世界の株式時価総額

まずは3ヶ月前の、2021年6月末の状況です。

これを見ると、

日本(Japan):先進国(Kokusai):新興国(Emerging Markets) = 5.9 : 81.2 : 12.9 ~ 6 : 81 : 13

となっていることがわかります。

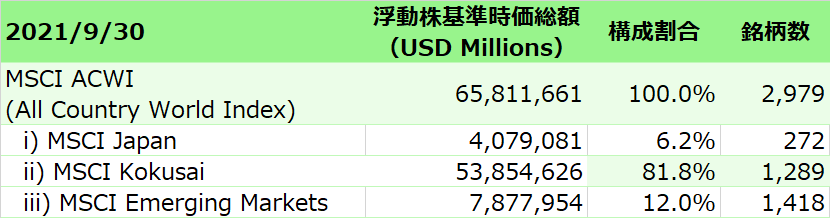

2021年9月末における世界の株式時価総額

次に、最新の2021年9月末の状況です。

これを見ると、

日本(Japan):先進国(Kokusai):新興国(Emerging Markets) = 6.2 : 81.8 : 12.0 ~ 6 : 82 : 12

となっていることがわかります。

今回は日本の割合が6%台を回復し、新興国が大きく低下していることがわかります。

ちなみに、銘柄数は全体で2,975銘柄から2,979銘柄へと、前回と比較して4銘柄増加(日本 変わらず、先進国 -2、新興国 +6)しています。

いずれにしても合計2,979銘柄となっており、これだけ幅広く分散投資できれば十分ですね!

今なら1本の投資信託で、このように3,000銘柄近くに手軽に分散して投資することが可能です(投資信託によっては約9,000銘柄のものも)。

毎回書いてますが、本当にいい時代になりました!

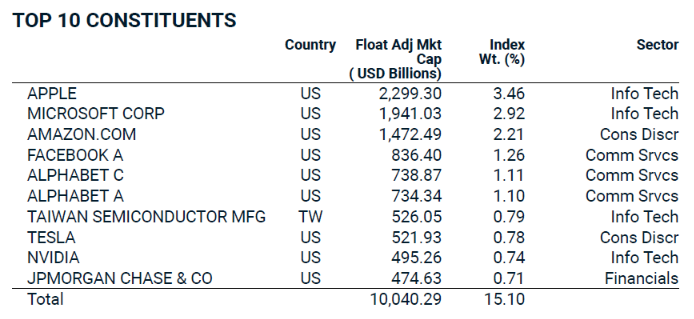

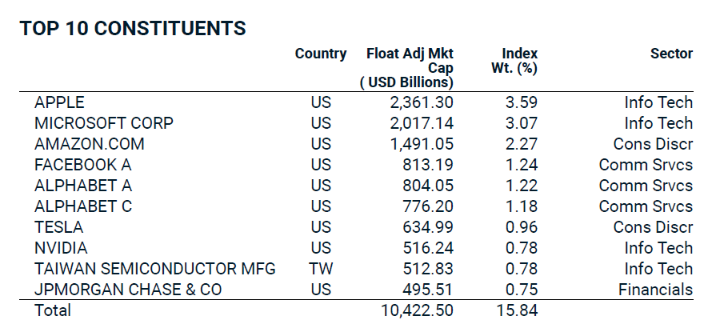

MSCI ACWI(オール・カントリー・ワールド・インデックス)の構成銘柄トップ10

日本、先進国、新興国をすべて合わせたMSCI ACWI(オールカントリーワールドインデックス)の構成銘柄上位10銘柄を確認していきます。

まず前回3ヶ月前は以下の通りです。

MSCI ACWI(オールカントリーワールドインデックス)の構成銘柄上位10社(2021年6月末):MSCI ACWI factsheetより

そして、今回の2021年9月末は次のようになっています。

MSCI ACWI(オールカントリーワールドインデックス)の構成銘柄上位10社(2021年9月末):MSCI ACWI factsheetより

3ヶ月前と比べると、以下のようなことがわかります。

- 顔ぶれは同じで、TAIWAN SEMICONDUCTOR MFG(台湾セミコンダクター)が7位から9位に後退

- 上位10社の時価総額(Float Adj Mkt Cap)合計は約10兆ドルで、4%弱上昇

- 上位10社の占める割合が15.10%から15.84%へと上昇(GAFAMの影響力がさらに高まっているわけです)

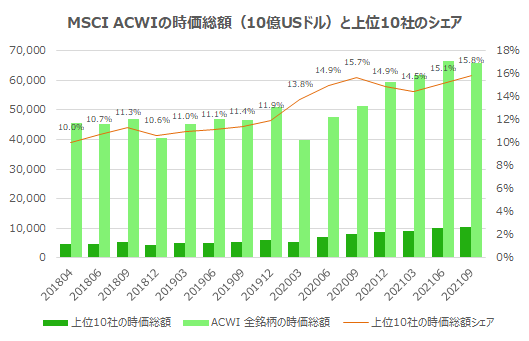

2018年4月以降について、上位10社のシェアを見ると、過去最高になっていることがわかります(折れ線グラフが、全時価総額に対する上位10社の時価総額の割合です)。

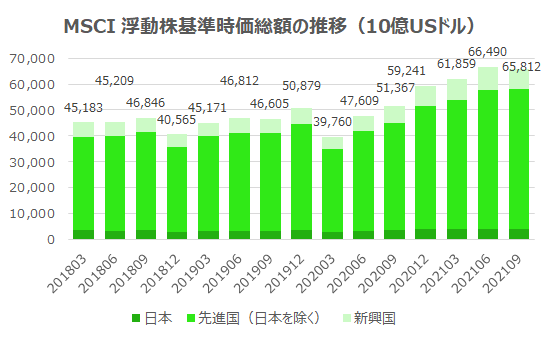

2021年9月末までのMSCI浮動株基準時価総額の推移

2018年3月末以降の推移を四半期ごとに見ると以下のグラフのようになっています。

パット見ではわかりづらいですが、2018年3月時点における日本は8%、2021年9月時点では6.2%と存在感が少しずつ低下している状況です。

基本は時価総額の変動に任せて時価総額ベースで保有していればよいと思いますが、この記事を読まれている方でお仕事をされている方は、ほとんどの方が日本でお仕事をされ、日本円を稼いでいるかと思います。

そういった方は、以下の記事で紹介したような考え方で、保有されている金融資産はあえて日本以外を少し多めに、というのも一つの考え方になります(ちなみに、「日本人だから日本株式だけに投資する」というのはオススメ致しません!)。

日本経済の成長が期待しづらい中、自分の時間を使って働く収入も(各個人で事情は異なると思いますが、一般論で言えば)増加が見込みづらいかと思いますので、せめて自分のお金には海外で働いてもらうことで全世界並みの成長を享受していきたいところです。

また時価総額の絶対水準をグラフにすると次のようになります。

6月末の約66.5兆ドルから1%ほど減少し、9月末には約65.8兆ドルとなっています。

上昇相場一服というところでしょうか(配当落ちの影響もあるのではないかと思います)。

(もちろん個別銘柄で見れば、勝者、敗者の優劣はいろいろだと思います。それが事前に予測できればいいのですが、それは難しい、だからこその分散投資です!)

2020年の実績リターンについては以下の動画および記事で確認していますので、よろしければこちらもご覧いただければと思います。

アセットアロケーションに正解はない、と言われることもありますが、資産形成ハンドブックでは、

全世界の株式を時価総額ベースで保有する

というのが基本的な考え方になると考えています。

ご参考としていただけましたら幸いです。