最近は、個人型確定拠出年金(iDeCo)やつみたてNISAなどが注目され、積立投資を始めてみようと考えられている方も多いのではないかと思います。

一方、加入者数で言えば、2001年に導入された企業型確定拠出年金は2018年6月末時点で約683万人と、700万人に迫る勢いになっています。

筆者自身も、2001年に社会人となり会社員としての生活を始め、社会人1年目に導入された企業型確定拠出年金に加入し、運用を続けてきました。

2018年1月に勤めていた会社を退職しましたので、現在は個人型確定拠出年金に移換して運用を続けています。

移換時にはその時点で運用していた投資信託がすべて売却され、一度現金にされてから個人型の勘定へ移されることになります。

ということで、企業型確定拠出年金に加入して運用していた2001年から2018年1月までの運用利回りとアセットアロケーションを赤裸々に公開しつつ、ある一人の個人投資家としてどんなことを考えていたのか、振り返ってみたいと思います。

2018年1月までの利回りとその時点でのアセット・アロケーション

早速ですが、企業型確定拠出年金を脱退するタイミングまでの運用利回りとアセット・アロケーションです(金額については非公開とさせて頂きます、あしからず)。

右上にある「運用利回り 拠出開始来 12.36%」というのが2001年に加入して以来の運用利回りです。

2018年1月は株式市場が好調だったこともあり、たまたま高めの数字になっていることを割り引いたとしても、この12.36%というのは出来過ぎの数字だと思います。

まあ、たまたまこうなったというだけではあるのですが。

そして、アセット・アロケーションと呼んでいいいのかわかりませんが、運用先の投資信託は、先進国株式インデックスファンドファンド(MSCI-コクサイ)である、

野村DC外国株式インデックスファンド・MSCI-KOKUSAI

のただ1本のみです。

我ながら、スッキリしてて気持ちいいですね。

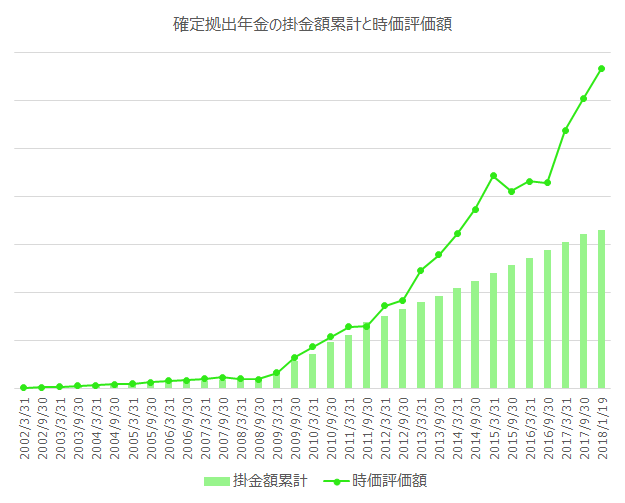

2001年から2018年1月までの掛金額累計と時価評価額の推移

グラフの日付は2002年3月から始まっていますが、運用報告書が半年おきに郵送で届くため、最初の報告が2002年3月末のものとなっており、それ以降6ヶ月おきのデータになっています。

掛金額累計の傾きが途中から急になっていますが、会社の年金制度変更によって企業型確定拠出年金のウェイトが高まり、掛金額が増えたためです。

このグラフで見る限り、2012年9月頃、つまり企業型確定拠出年金で積立投資を始めてから11年経過する頃までは、掛金額累計と時価評価額はそれほど乖離していません。

つまり、たいして儲かっても、損してもいない状態が続いていた、ということです。

そして、2013年3月以降は時価評価額が大きく上昇し、その後は掛金額累計を下回る、つまり元本割れする気配を感じさせない状況となっています。

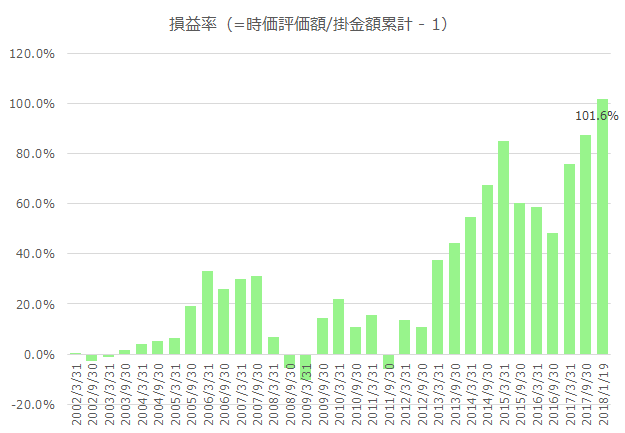

2001年から2018年1月までの損益率

では、損益率はどうだったのでしょうか(注:利回りではありません)。

ここでは、

損益率 = 時価評価額 / 掛金額累計 – 1

として計算しています。

例えば、掛金額累計が50万円、時価評価額が60万円だった場合、

損益率 = 60万円 / 50万円 – 1 = 1.2 – 1 = 20%

といった具合です。

最初のグラフでは金額の絶対値が小さかったために見えづらくなっていましたが、このように損益率という形で抜き出してみると、損益状況がよくわかります。

運用を開始してから、3~4年で20~30%程度の含み益状態になっていたことがわかります。

しかし、その含み益も、リーマンショックで一気にマイナスに転落し、含み損状態に突入しました。特定口座などで積立していたら嫌になって売却してしまっていた可能性もあるかもしれませんが、60歳まで自分の自由に使えない確定拠出年金であったため、そんな時期でも淡々と積み立てを続けることができたのです。

今回は、2001年から2018年までの約16年強にわたる筆者個人の確定拠出年金の利回りを概観しました。

次回以降、どんなことを考え、どんなことに迷いながら、どんなアセットアロケーションを選択しこの利回りを実現してきたのか、詳しくご説明していきたいと思います。

続きはこちらです。

よろしければ、次の記事もご覧頂ければと思います。

日経平均株価(日経225)やTOPIX(東証株価指数)などのインデックスとは?(3)MSCI Kokusai(MSCI コクサイ)