「老後貧乏」、「老後破産」をはじめ、さらにはもっと手前の「老前破産」と言った言葉も含めて、老後の生活に向けて不安をあおるような言葉がメディアを賑わせています。

こういった言葉で不安にならないために重要なことは、まず事実をきちんと確認することです。

- ご自分の公的年金受給予定額がいくらなのか。

- 職場の退職金・企業年金がある場合はいくら受け取れるのか。

- さらには現在の生活費から推測すると老後の生活費はいくらくらいになりそうなのか。

こういったことを1つずつ確認し、安堵するのか、ため息をつくのか、人によって違うかもしれませんが、まずは事実を確認しておかないと、具体的な対策を打つことはできません。

それでは、世の中のみなさんはどのくらい事実を認識しているのでしょうか。

今回は、明治安田生活福祉研究所が2015年に行った「セカンドライフの生活設計に関する調査」から、その実態を確認していきます。

調査の概要

調査の概要としては以下の通りで、40代から60代の約1万人を対象としたWEBアンケートで行われたようです。

< 調査の概要 >

(1)調査対象: 全国の40歳以上69歳以下の男女

(2)調査方法: WEBアンケート調査(株式会社マクロミルの登録モニター対象)

(3)調査時期: 2015年3月24日

(4)回収数: 10,351人

(5)対象の属性 こちらのP.2をご覧下さい

(6)標本設計 本調査では、約10,000人を調査することとした上で、総務省「平成22年国勢調査」から性・年齢階級・配偶状況・従業上の地位別の構成率を算出して乗じ、標本数を割り当てました。

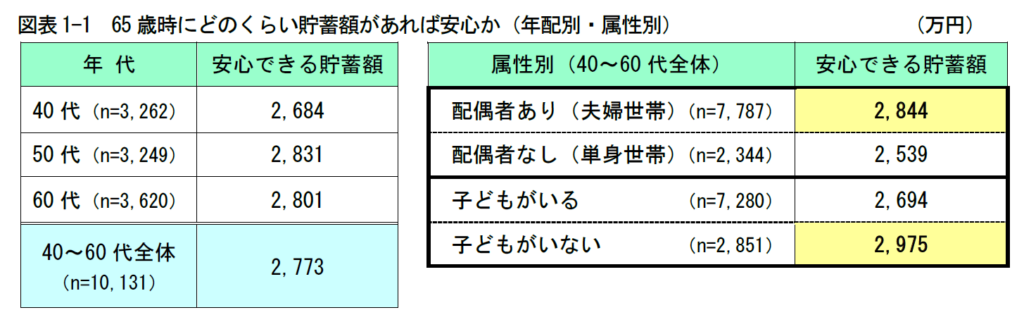

65歳時にどのくらい貯蓄額があれば安心か → 平均2,773万円

老後の生活を送るにあたって65歳時点でどのくらいの貯蓄額があれば安心できるかですが、平均2,773万円という結果になっています。

ご自分で試算した上で回答されている方がどのくらいいらっしゃるかわかりませんが、やはり「老後資金3000万円」といった印象をお持ちの方が多いのかもしれません。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

↓ こちらの記事も参考にして頂ければと思います。

https://shisankeisei.jp/save-prepare-for-elder-ages/

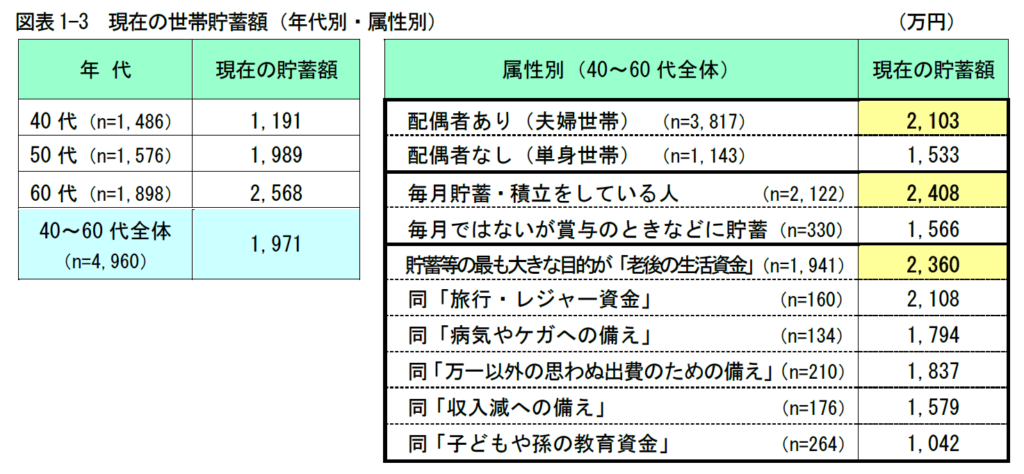

現在の世帯貯蓄額は平均1,971万円で、貯蓄体質家計の平均は2,408万円

現在の世帯貯蓄額は平均1,971万円ですが、年代が上がるほど上昇し、60代では2,568万円となっています。

現在の60代の方は、ほぼ老後に安心できる貯蓄額をお持ちになっているようです。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

また、「毎月貯蓄・積立をしている人」の貯蓄額は、全体平均の1,971万円を大きく上回る2,408万円となっており、貯蓄体質のご家庭はきちんと資産形成ができているようです。

なお、貯蓄の最大の目的を「老後資金」と答えている方の平均貯蓄も2,360万円と高くなっているようです。

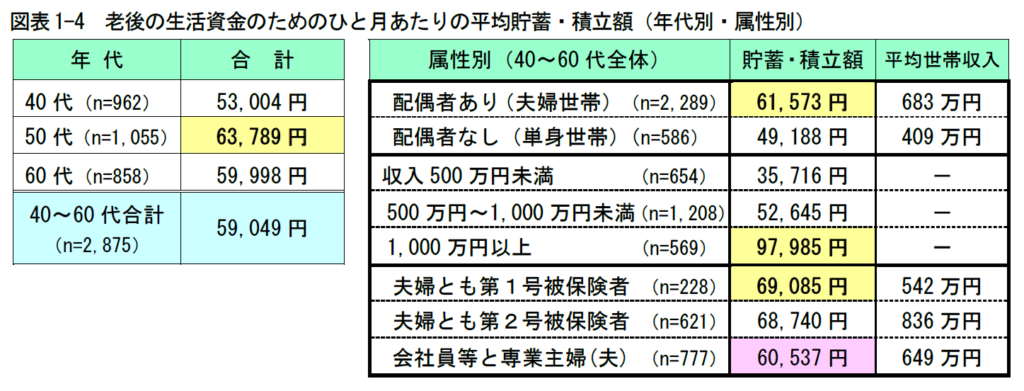

老後に向けた毎月の貯蓄・積立額は平均59,049円

老後の生活資金にために毎月貯蓄・積立をされている方は、平均で月に6万円近く貯蓄をされているようです。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

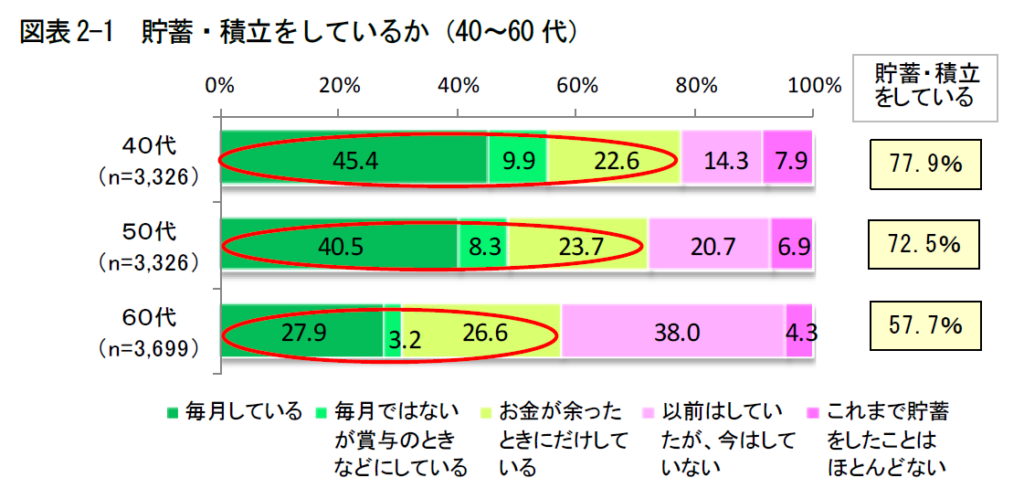

貯蓄・積立をしている世帯は40代で約78%、50代で約73%

40代、50代で貯蓄・積立をされている方は7割以上いらっしゃるようです。

さすがに60代になると収入が減少するためかその割合は低下しますが、それでも6割弱の約58%の方が貯蓄・積立をされているようです。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

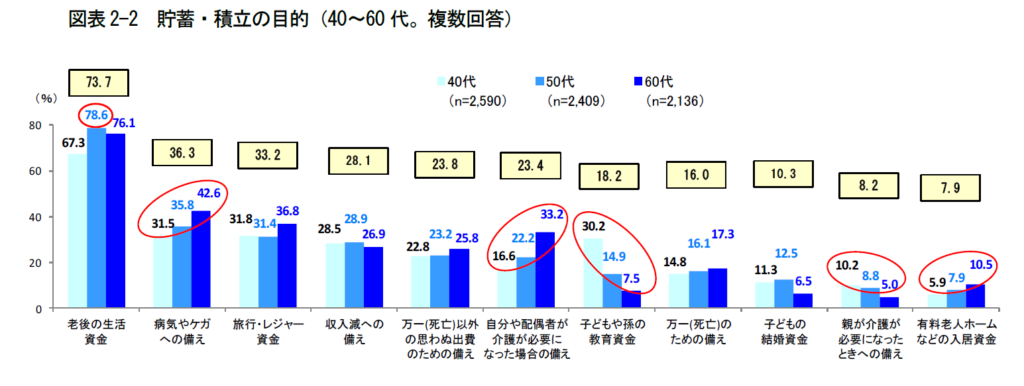

貯蓄・積立の目的は「老後資金」がトップで、「病気やケガへの備え」が次ぐ

7割以上の方が貯蓄・積立の目的として「老後の生活資金」を挙げており、特に50代では78.6%の方が挙げられています。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

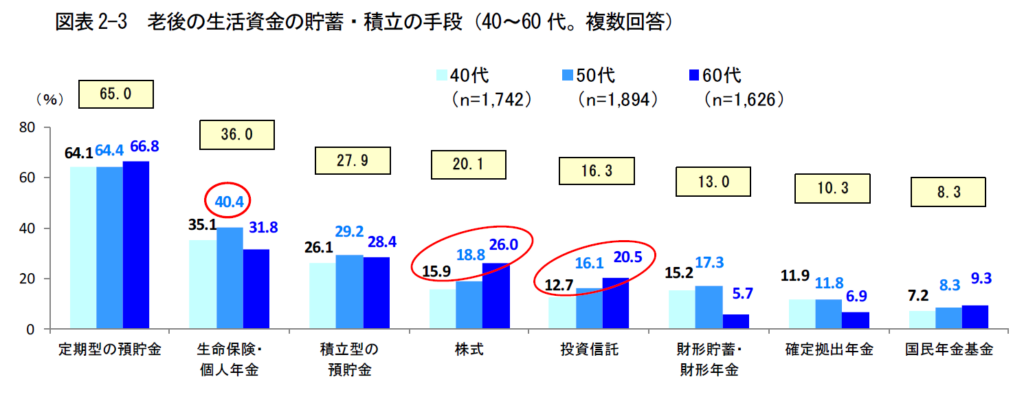

老後生活資金の貯蓄・積立の手段は預貯金がトップで、生命保険・個人年金が次ぐ

老後生活資金の貯蓄・積立の手段は、「定期型の預貯金」、「生命保険・個人年金」、「積立型の預貯金」がトップ3を占めました。

株式や投資信託は、年代が上がるにつれて回答者の割合は上昇しますが、それでも4人に一人くらいにとどまっているようです。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

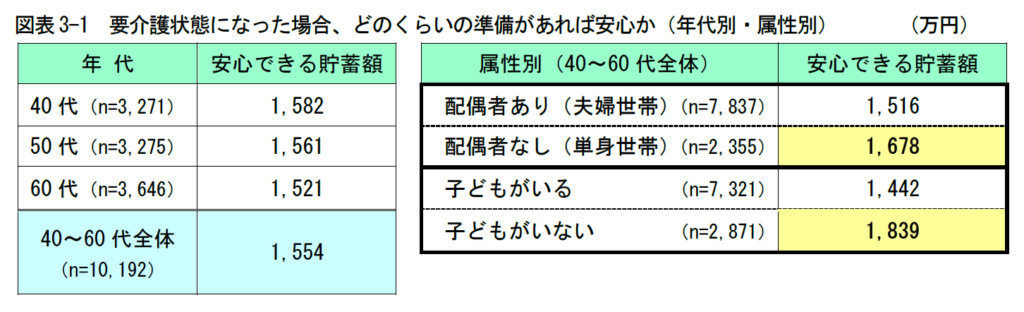

要介護状態になっても安心できる貯蓄額は1,554万円

要介護状態になっても安心できる貯蓄額は1,554万円。さらに、子供がいない方の平均は1,839万円と平均を大きく上回っています。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

ちなみに、介護費用については以下の記事で試算していますが、平均的には一人あたり550万円程度のようです。

介護費用については少し過大に見られている方が多いのかもしれません。

https://shisankeisei.jp/prepare-for-risk/prepare-for-care/

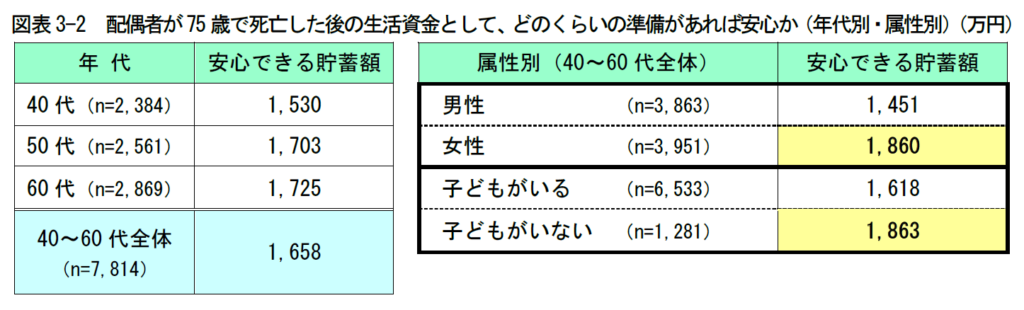

配偶者が75歳で死亡した後の生活資金として安心できる貯蓄額は1,658万円

配偶者が75歳で死亡した時点で、自分が何歳か、男性なのか女性なのか、などによっても必要貯蓄額は変わってくると思いますが、平均的には1,658万円と考えられているようです。

特に、男女での違いは大きく、平均寿命の長い女性の回答は、男性の回答よりも409万円多い1,860万円となっています。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

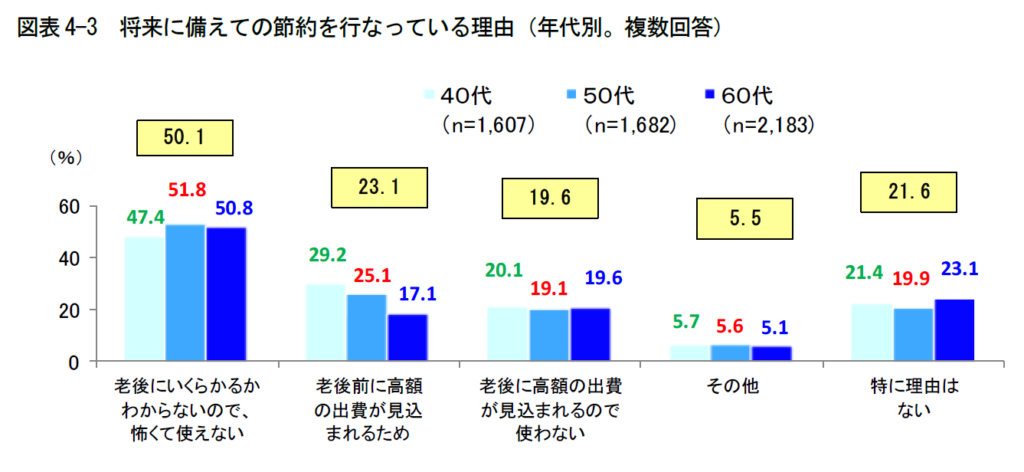

将来に備えて節約する理由のトップは、老後に対する不安

将来に備えて節約する理由としては、「老後にいくらかかるかわからないので、怖くて使えない」という理由がトップです。

やはり老後生活費を見える化していくことが大切ですね。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

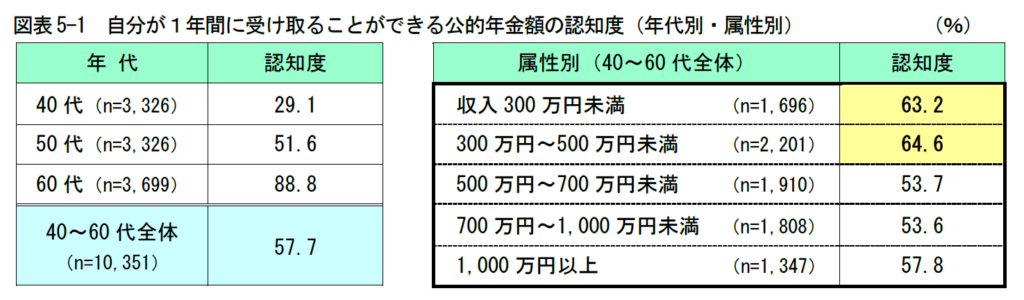

自分が受け取ることができる公的年金額を認知しているのは6割弱

年代によって認知度は大きく異なりますが、40代では3割弱だった自分が受け取ることができる公的年金額の認知度は、60代では88.8%と9割近くになっています。

多くの人は65歳から実際に受け取り始めているので、60代の方が認知しているのは当然かも知れませんが。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

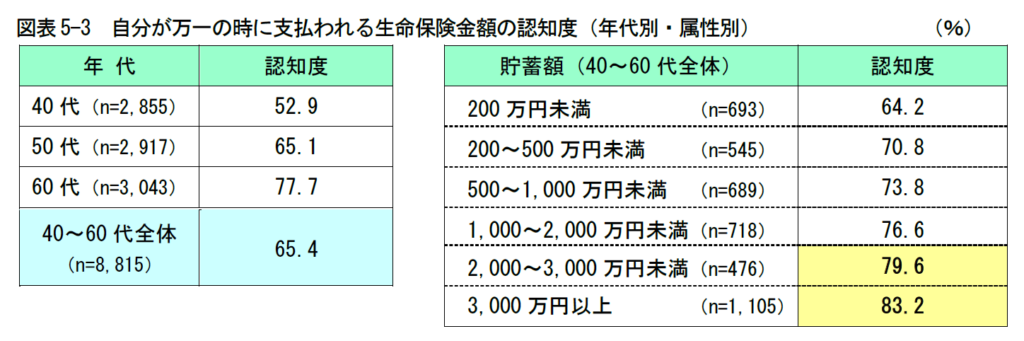

自分が万一の時に支払われる生命保険金額を認知しているのは65.4%

逆に言えば、3割強の方は生命保険金額を認知していないようです。

認知していないのであれば、生命保険の見直しをしようということにもならないでしょう。まずはきちんと知っておくことが重要です。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

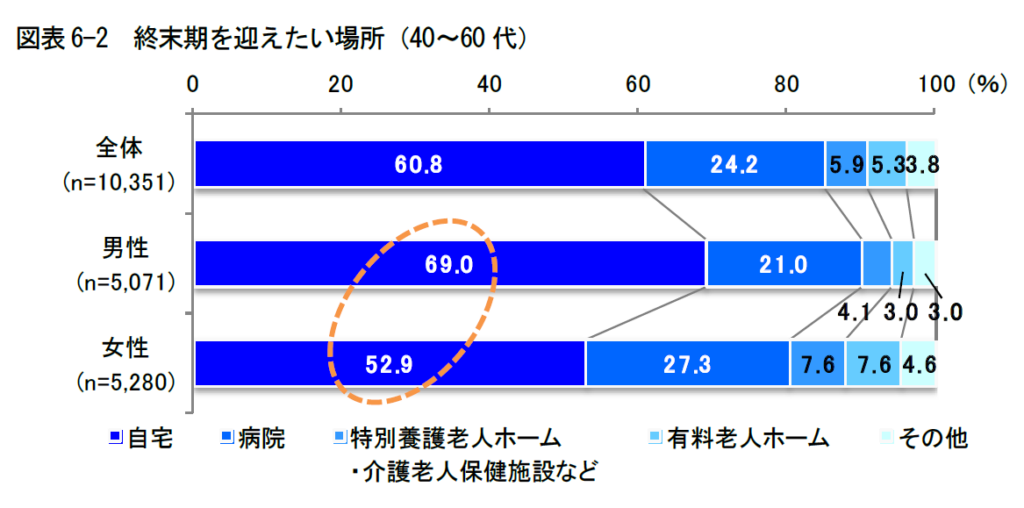

終末期を迎えたい場所は自宅が6割

終末期を迎えたい場所はやはり自宅という方が多いようです。

住み慣れた場所で最期まで過ごしたい方が多いようですが、男女で意外と差があり、男性は69.0%、女性は52.9%となっています。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

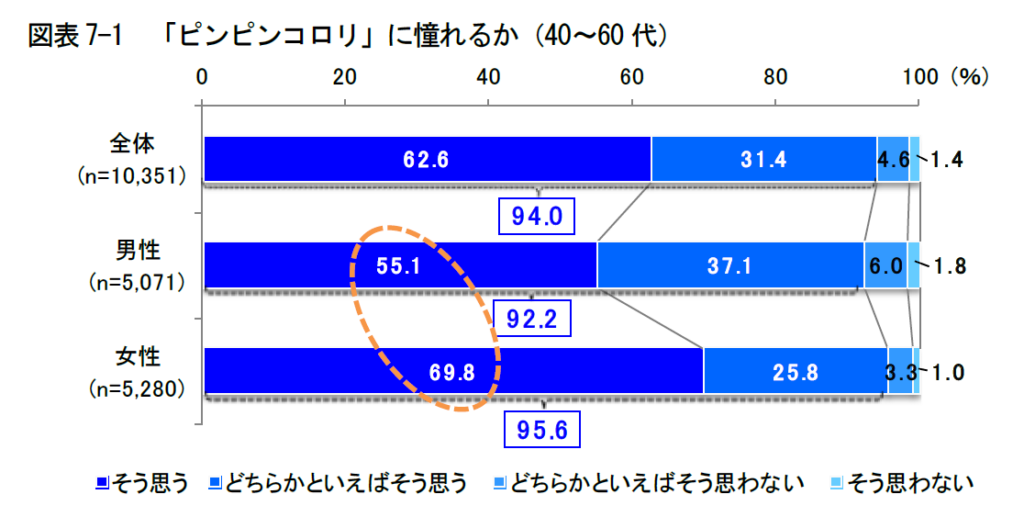

「ピンピンコロリ」に憧れる方が9割超

「そう思う」「どちらかといえばそう思う」を合計すると、「ピンピンコロリ」に憧れる方は9割超になっています。

特に女性で「そう思う」と回答した方が69.8%と、男性の55.1%を大きく上回っています。これはご自分のことを思っているのか、旦那さんのことを思っているのか、どちらなんでしょう、、、

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

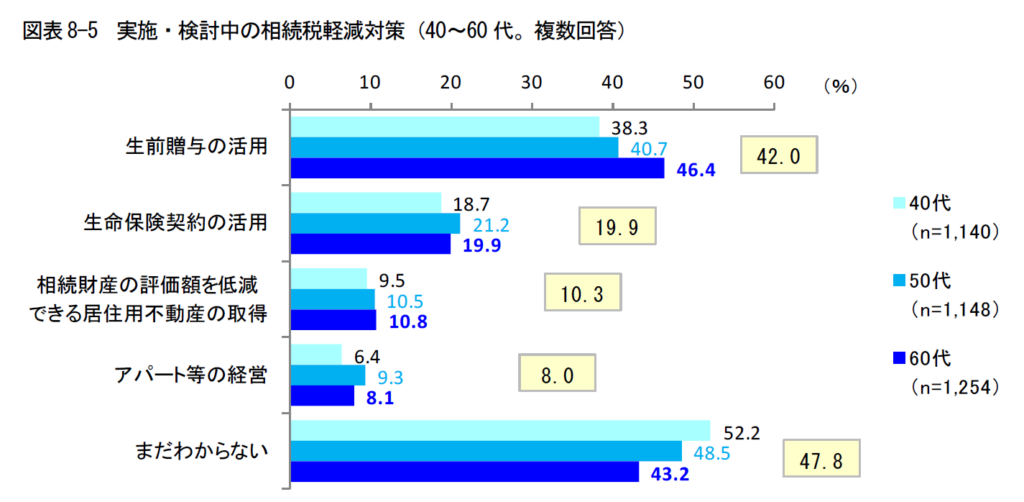

実施・検討中の相続税軽減対策は生前贈与がトップ

相続対策としては生前贈与を活用されている方が4割強とトップです。次に生命保険契約の活用ということで、相続対策の王道とも言える2つの対策がワン・ツーを飾っています。

生前贈与を活用して資産移転をしつつ、生命保険の非課税枠「500万円✕法定相続人」を活用すれば、相続税で悩まれる方はかなり限定的になるのではないでしょうか。

「セカンドライフの生活設計に関する調査」(明治安田生活福祉研究所、2015年)より

最後に

ということで、「セカンドライフの生活設計に関する調査」でした。

冒頭にも書きましたが、漠然とした不安をそのままにせず、

- 老後の生活費の具体的な金額イメージを確認

- 自分が受け取ることができる公的年金額を確認

- 自分が受け取る退職金・企業年金の金額を確認

- 遺族年金を含めた公的年金保険制度に関する基本を理解

- 高額療養費を含めた公的医療保険制度に関する基本を理解

- 公的介護保険と介護費用の自己負担についての正確な理解

といったあたりを一つずつ確認して、正確に理解していくことで、そういった不安の大半は解消されるのではないかと思います。

まだ先だからと先送りせず、早いうちから、理解を深めていきましょう。