2014年から始まったNISA(少額投資非課税制度)は活用されていますでしょうか?

活用されている場合、

「株式を買ったけど、もうすでに売却しちゃった」

「投資信託を積立で購入したけど、まだそのまま持ってます」

などと、いろいろな方がいらっしゃるかと思います。

すでに売却されている方はいいのですが、まだ継続して保有している方は、今年2018年が非課税期間として最後の年になります。

ですので、今年から来年にかけて何らかのアクションを取っていく必要があります。

以下では、基本的にNISA口座で投資信託の積立投資を行ってきて、現在も保有している方を想定します。

2014年NISA資産の選択肢

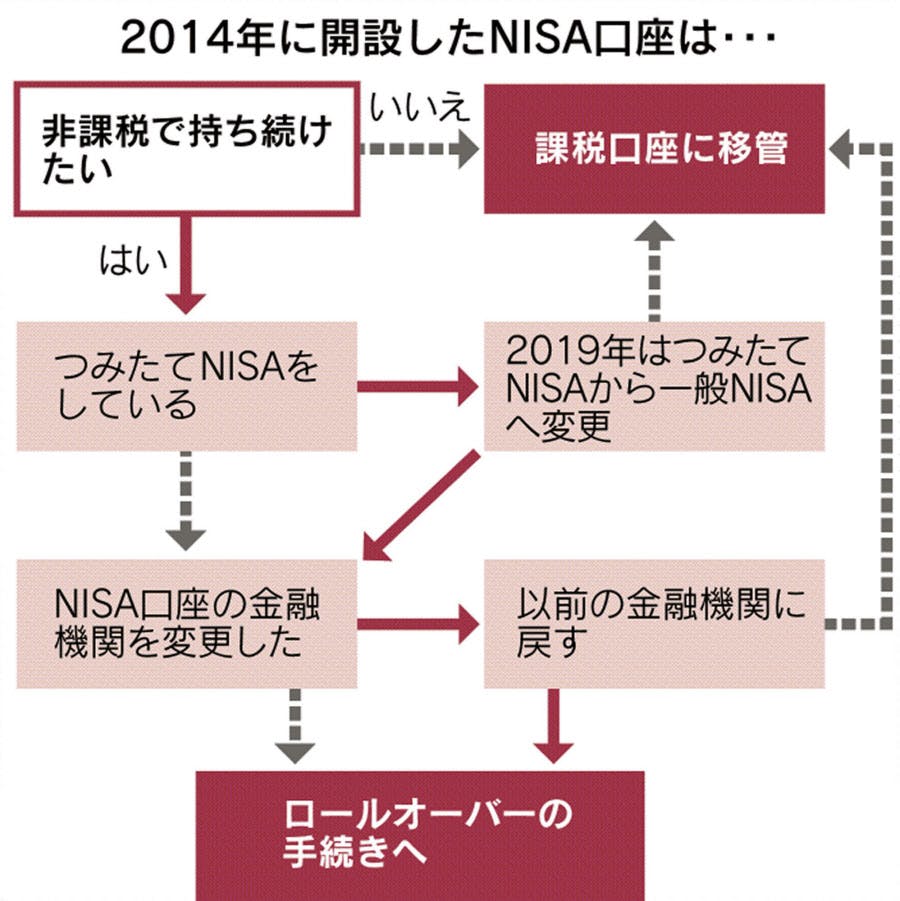

2014年のNISA資産について、どういった選択肢があるか、NIKKEI STYLE マネー研究所 Money&Investment にわかりやすい記事がありましたので、ご紹介致します。

NIKKEI STYLE「NISAの資産 非課税期間を10年に延ばす方法」

NIKKEI STYLE「NISAの資産 非課税期間を10年に延ばす方法」より引用

選択肢はいくつかありますが、

- 今年中に売却する

- 課税口座に移管して継続保有

- 2019年のNISA枠を使ってロールオーバーする

といった形になります。

ただ、今年から始まったつみたてNISAの利用を開始している方は、3番目のロールオーバーを利用する場合、来年2019年のつみたてNISAはいったん休止して、再び(普通の)NISAに変更する必要があります。

非課税期間20年のつみたてNISAを始めた方にとって、3番目の選択肢はとりづらいのではないかと思います。

そうなると、1番目もしくは2番目が現実的な選択肢でしょうか。

選択肢:課税口座に移管して継続保有

特に売却しても、当面何かに使う予定があるわけでなければ、課税口座に移管して継続保有というのが選択肢になるかと思います。

ただし、次の点に注意する必要があります。

- NISA口座から課税口座への移管手続きが必要(金融機関によっては書面での手続きが必要)

- 移管後の簿価(取得価額)は、移管時の時価となる

- 今後も、その投資信託を継続保有したいかを検討

1点目は、金融機関によっても違うかもしれませんが、おそらく多くの金融機関でシステム対応はされておらず、書面での手続きが必要になるのではないでしょうか。だとすると、ちょっと面倒ですね。

(また、ログインした画面を見ても、課税口座への移管について何も案内がないかもしれませんので、そういった場合は電話で確認してみましょう。)

2点目は、移管のタイミングできちんと利益が出ていればいいのですが、利益が出ていないタイミングで移管してしまうと、せっかくNISAの非課税の恩恵を受けられないことになってしまいます。さらに、元本割れの水準で課税口座へ移管されてしまうと、将来において、通常の課税口座で投資した場合以上に税金を取られてしまうということになってしまいます。

そして、3点目ですが、インデックス投信の場合、2014年と比較すると信託報酬の水準が大幅に下がっていますので、これを機に、信託報酬のより低い投信へ乗り換えることを検討されるのがよいかと思います。

これらの点を踏まえると、今年中に売却するという選択肢の方がよいのではないでしょうか。

選択肢:今年中に売却する

売却するといっても、売却しっぱなしにする必要はありません。

売却資金を今年のつみたてNISAでの新規投資にあてたり、さらに残っていれば特定口座(課税口座)や、やっている人は個人型確定拠出年金(iDeCo)での積立資金にまわせばよいかと思います。

また、インデックス投信で積立を行っている方は、同じインデックスに連動する投信の中から、より信託報酬の低いものに乗り換える機会にもなるかと思います。

売却する時も時間分散

ドルコスト平均法と呼ばれる定額買い付けで積立をされてきた方が多いのではないかと思います。

購入する時は、月に1回、年に12回くらいにタイミングを分散されてきたと思います。

そういう意味では、売却時も同じです。

2018年12月末まで売却を待つのではなく、2018年の1年をかけて(すでに5月も下旬に入っていますが、、、)、少しずつ売却していく方がリスクという点からはよいでしょう。

というのも、現時点(2108年5月)で、例えば20%くらい利益が出ている方であっても、年末にリーマン・ショックみたいなことが起きたら、一瞬で20%の利益は吹っ飛び、一気に含み損に突入してしまうかもしれません(もちろん急騰して利益が膨らんでいる可能性もありますが、、、)。

どんなシナリオになったとしても、大勝ちしたり、大負けしたりすることなく、ほどほどの結果で落ち着くためには、時間分散しながら定期的に売却していくのがよいでしょう。

2018年は残り6ヵ月くらいですので、1ヶ月毎6回にわけるか、2ヶ月毎3回にわけるくらいで、売却してみてはいかがでしょうか。

なお、このようなタイミングのリスクを取らないという考え方は、売却のみならず、課税口座への移管という選択肢にも適用できる考え方です(書面での手続きを考えるとハードルが上がりますが、、、)。

定額買付ならぬ、定口数売却

では、6回もしくは3回にわけて売却(もしくは課税口座へ移管)していく場合、どのようにしていけばよいのでしょうか。

購入する時はドルコスト平均法と呼ばれる、毎月一定額(例えば5万円とか)の買付けを行ってきた方が多いかと思います。

売却する場合、オススメなのは定口数売却です。

例えば、投資信託を、754,368口保有していたとします。

6回に分けて売却するのであれば、

754,368(口) ÷ 6(回) = 125,728(口/回)

ということで、1回あたり、125,728口ずつ売却していくのが定口数売却です。

そうすると、基準価額が高い時には自然と売却金額が多くなりますし、基準価額が低い時には逆に売却金額が少なくなります。

ただし、この方法もドルコスト平均法同様、どんなマーケット環境でも常に有利に売却できるというものではありません。

ドルコスト平均法もそうですが、経済的に有利に買い付けできるかどうかという点もさることながら、仕組み化して、手間ひまかけずに、淡々と行っていくのがよいのではないかと思います。

ただ、この売却手続きを定期的に行うのに、「一度設定したら、勝手にやってくれる」という金融機関は現時点ではほとんどないかと思います。

つまり、定期的に売却注文を出し続けなければならないのが現状かもしれません(あっても、定口数売却には対応していないかと思います。定額でも十分ですが)。

ということで、2014年のNISAで投資された方は、その持ち分をどうするかを考え、実行に移す時期が来ているのではないでしょうか。