2019~2022年については以下の記事でご紹介させて頂きましたが、JPモルガン・アセット・マネジメントによる、さまざまな資産/アセットクラスに関する、今後10~15年における期待リターンの予想がアップデートされ公表されていますので、ご紹介させて頂きます。

【2022年版】63資産の今後10~15年の期待リターン超長期予想:世界株式は3.30%、日本大型株式は5.00%、先進国株式は3.00%、新興国株式は5.20%!

【2021年版】60資産の今後10~15年の期待リターン超長期予想:日本大型株式は5.10%、先進国株式は3.40%、新興国株式は5.80%、世界株式は3.70%!

【2020年版】60資産の今後10~15年の期待リターン超長期予想:日本大型株式は5.50%、先進国株式は4.50%、新興国株式は7.50%、世界株式は4.80%!

60資産の今後10~15年の期待リターン超長期予想:日本大型株式は5.00%、先進国株式は4.00%、新興国株式は6.75%、世界株式は4.25%!

結局、株式や債券への投資って、長期的にはどのくらいの利回り(リターン)が期待できるの?

というのは誰もが気になる話題なのではないかと思います。

なお、詳細について確認されたい方は、以下のプレスリリースおよびスペシャルサイトをご覧いただければと思います。

PDF版:J.P.モルガンの超長期市場予測>エグゼクティブ・サマリー

なお、とりあえず、結論を見たい方は以下のページが便利です。

日本の個人投資家として確認しておきたい主要アセットクラスのリターンは?

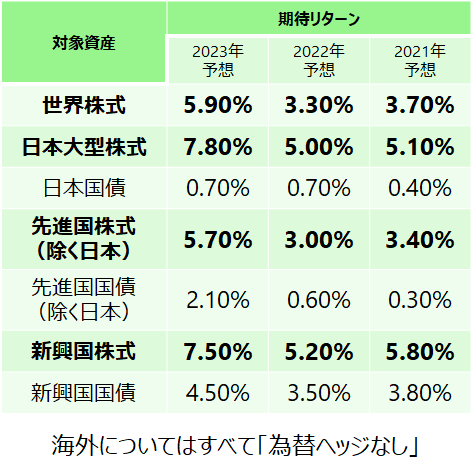

日本の個人投資家として確認しておきたい主要アセットクラスとしては、以下の7つくらいかと思います。

- 世界株式

- 日本大型株式

- 日本国債

- 先進国株式(除く日本)

- 先進国債券(除く日本)

- 新興国株式

- 新興国債券

上記に加えて、REIT(不動産投資信託)を加えてもよいかと思いますが、最低限という意味では、やはり主要国の株式、債券ということになるかと思います(もっと絞るなら、世界株式1つだけでもいいかもしれません、、、)。

ということで、早速、具体的な期待リターン(以下、すべて日本円ベース)を確認してみましょう。

左から、今回の2023年、前回の2022年、前々回の2021年と併記しています。

世界株式5.90%、日本大型株式7.80%、先進国株式(除く日本)5.70%、新興国株式7.50%

世界株式は5.90%と、昨年の3.30%から大幅に改善しています。

昨年、2022年は、大幅に円安が進んだこともあり、日本人からするとそこまで大きく下がった印象はないかもしれませんが、米国ドル建てなど現地の通貨ベースでみると、株式マーケットはかなり下落しています。

大きく下落すると、長期的にはリバウンドが期待できるということで、期待リターンが改善しているというわけです。

地域別に見てみると、日本大型株式、新興国株式が7.80%、7.50%とかなり高くなっており、米国を含む先進国株式(除く日本)が5.70%と低めになっています。

上記の通り、2021~2023年までの3年間で、世界株式の期待リターンは3.30%~5.90%とかなりブレています。

このように毎年の最新予測は変化していきますので、そんなもんかと考えておけばよいと思います。今後の人生を考えたときに、10~15年で終わるというわけではありませんので、もっと長期的に30~40年といった時間軸で考えて、ざっくり長期的には、株式は4~5%くらいかなぁ、とおおらかに、ゆったり、どっしりと構えておけばよいでしょう。

フツーの人が、フツーに資産形成していく場合、リスク資産として保有するのは世界株式100%のみで十分、と資産形成ハンドブックでは考えています(債券やREITなど混ぜてもいいですが、十分に分散された世界株式のポートフォリオになっていれば、混ぜなくても特に困らない、という立場です。また、リスク資産として運用するお金以外に、生活防衛資金やライフイベントに向けた資金は別途確保しておく、という考え方です。つまり、リスク資産は世界株式、無リスク資産は預貯金や個人向け国債、そしてリスク許容度についてはリスク資産と無リスク資産の割合で管理するという考え方になります。これはトービンの分離定理と呼ばれるものです。)。

このあたりは以下の動画でご説明していますので、ご覧いただければと思います。

「リターンが高そうだから日本や新興国に絞って投資する」ということではなく、経済の長期的な変動を考慮し、あくまで幅広く世界に分散して投資しておくのが重要です。

日本債券0.7%、先進国国債(除く日本)2.10%、新興国国債4.50%

一方、債券のリターンは株式と比べると低いですが、特に日本国債については今後10~15年という長期では0.70%というリターンが予測されています。

昨年12月20日に、日銀が長期金利の変動幅を±0.25%から±0.50%へ拡大しましたが、今後、日本国債の利回りはどちらかといえば低下していく可能性よりも、上昇していく可能性が高いと思われます。

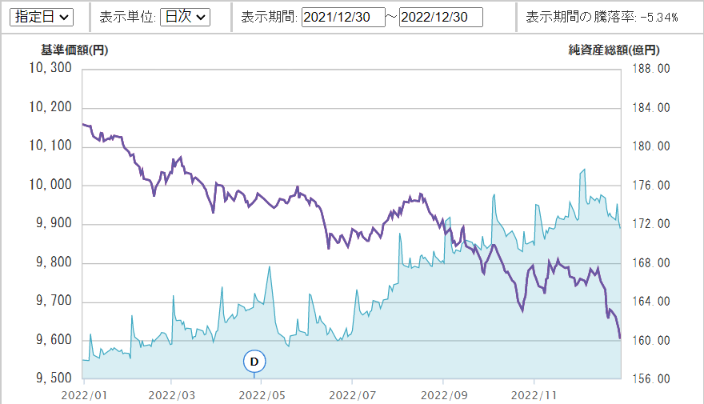

実際、国内債券インデックスファンドの1つであるeMAXIS Slimの基準価額を確認すると、次のグラフのように昨年2022年の1年間で、-5.34%と下落傾向となっています。

eMAXIS Slim 国内債券インデックスの基準価額の推移(出所:三菱UFJ国際投信ホームページ)

円建ての債券を購入するなら、投資信託よりも、個人向け国債(変動10年)や預貯金などで保有しておけば十分なのではないかと考えています。

最後に

株式や債券への投資について過去の実績リターンは比較的入手しやすいデータですが、このように今後10~15年といった長期的な視点での期待リターンの予測データというのはなかなか入手できないものです。

このデータはあくまでJPモルガン・アセット・マネジメントという1つの会社の予測ですから、他の会社の予測は異なるでしょうし、どこの予測が当たるか、というのを事前に知ることはできません。

ただ、アセットクラス毎に、基本的にはこのくらいのリターンになりそうかな、という大まかな水準を理解しておくという意味では、非常に貴重で重要なデータだと思います。

いつもお伝えしていますが、株式の長期的な期待リターンは4~5%程度と考えておくのが妥当だと思います。

なんだそんなものか、と思われる方もいらっしゃるかもしれませんが、複利で10年、20年と長期で積み上げていくと、資産形成という意味ではかなりの威力を発揮します。

ぜひ長期、分散、積立投資を低コストで行っていきましょう!