本記事の関連動画(YouTube)です。

よろしければ、チャンネル登録、高評価、コメントお願い致します!

/////////////////////////////////

2019年、2020年と以下の記事でご紹介させて頂きましたが、JPモルガン・アセット・マネジメントによる、約60もの資産(内訳:債券 25、株式 16、オルタナティブ 22)に関する、今後10~15年における期待リターンの予想がアップデートされ公表されていますので、ご紹介させて頂きます。

60資産の今後10~15年の期待リターン超長期予想:日本大型株式は5.00%、先進国株式は4.00%、新興国株式は6.75%、世界株式は4.25%!

【2020年版】60資産の今後10~15年の期待リターン超長期予想:日本大型株式は5.50%、先進国株式は4.50%、新興国株式は7.50%、世界株式は4.80%!

株式投資って、どのくらい儲かるの?

債券投資の利回りはどのくらい?

オルタナティブって、どうなの?

といったことは誰もが気になるトピックなのではないでしょうか。

詳細情報は、以下のプレスリリースおよびスペシャルサイトをご覧ください。

LTCMA(Long-Term Capital Market Assumptions)スペシャルサイト

なお、とりあえず、結論を見たい方は以下のページが便利です。

日本の個人投資家として確認しておきたい主要アセットクラスのリターンは?

日本の個人投資家として確認しておきたい主要アセットクラスとしては、以下の7つくらいかと思います。

- 日本国債

- 日本大型株式

- 先進国債券

- 先進国株式

- 新興国債券

- 新興国株式

- 世界株式

上記に加えて、REIT(不動産投資信託)を加えてもよいかと思いますが、最低限という意味では、やはり主要国の株式、債券ということになるかと思います。

ということで、早速、具体的な期待リターンを確認してみましょう。

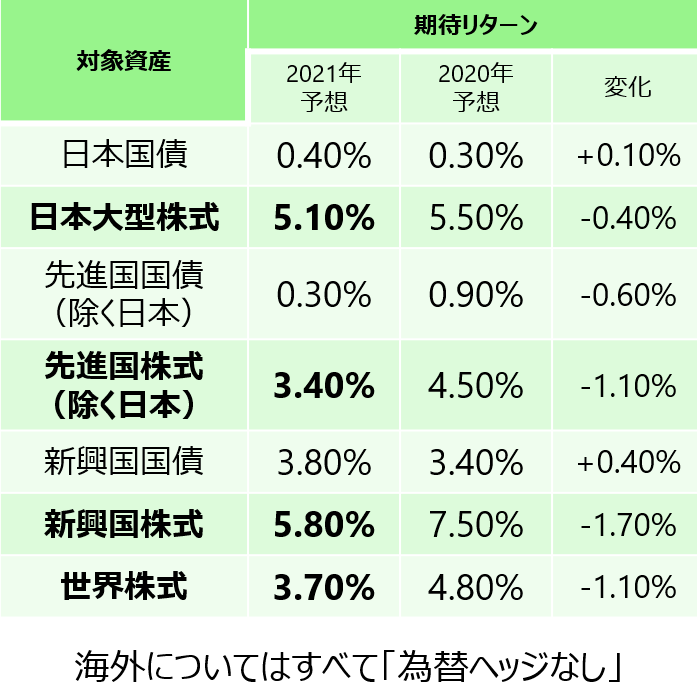

株式が3.40%~5.80%、債券が0.30%~3.80%となっています。

2020年の予想と比較すると、株式の期待リターンはいずれも減少していますが、債券の期待リターンは先進国で低下、日本と新興国は上昇していることがわかります。

2020年の株式市場は大きく上昇したので、その水準を前提にする(高止まりしていることを考慮する)と、今後の長期期待リターンが低下するのは自然なことでしょう。

ざっくり長期的には、株式は4~5%くらいかなぁ、とおおらかに、ゆったり、どっしりと構えておくのがよいと思います。

フツーの人が、フツーに資産形成していく場合、リスク資産として保有するのは世界株式100%のみで十分、と資産形成ハンドブックでは考えています(債券やREITなど混ぜてもいいですが、十分に分散された世界株式のポートフォリオになっていれば、混ぜなくても特に困らない、という立場です)。

「リターンが高そうだから新興国にばかり投資する」ということではなく、経済の長期的な変動を考慮し、あくまで幅広く世界に分散して投資しておくのが重要です。

一方、債券のリターンは株式と比べると低いですが、特に日本国債については今後10~15年という長期では0.40%というリターンが予測されています。

しかし、現在の日本10年国債の利回り水準(2020年1月8日時点で、0.035%)では、投資信託などを利用して日本債券に新規で投資した場合、信託報酬などの運用コストによって、投資家として得られるリターンがマイナスになる確率が高いと思われます。その点にはくれぐれもご注意頂ければと思います。

このあたりについては、以下の記事でご説明しておりますので、よろしければご覧頂ければと思います。記事は2年以上前のものになりますが、現在も状況はそれほど変わっておりません。

最後に

株式や債券への投資について、過去の実績リターンは比較的入手しやすいデータですが、このように今後10~15年といった長期的な視点での期待リターンの予測データというのはなかなか入手できないものです。

このデータはあくまでJPモルガン・アセット・マネジメントという1つの会社の予測ですから、他の会社の予測は異なるでしょうし、どこの予測が当たるか、というのを事前に知ることはできません。

ただ、アセットクラス毎に、基本的にはこのくらいのリターンになりそうかな、という大まかな水準を理解しておくという意味では、非常に貴重で重要なデータかと思います。

いつもお伝えしていますが、株式の長期的な期待リターンは4~5%程度と考えておくのが妥当だと思います(気持ち保守的な数字かもしれませんが)。

なんだそんなものか、と思われる方もいらっしゃるかもしれませんが、複利で10年、20年と長期で積み上げていくと、資産形成という意味ではかなりの威力を発揮します。

ぜひ長期、分散、積立投資を低コストで行っていきましょう!