結婚式&披露宴、海外旅行、子どもの教育費、自動車の購入など、ライフイベントによってはまとまったお金が必要になることがあります。

今回はそんなライフイベントに必要なお金の準備方法について考えていきます。

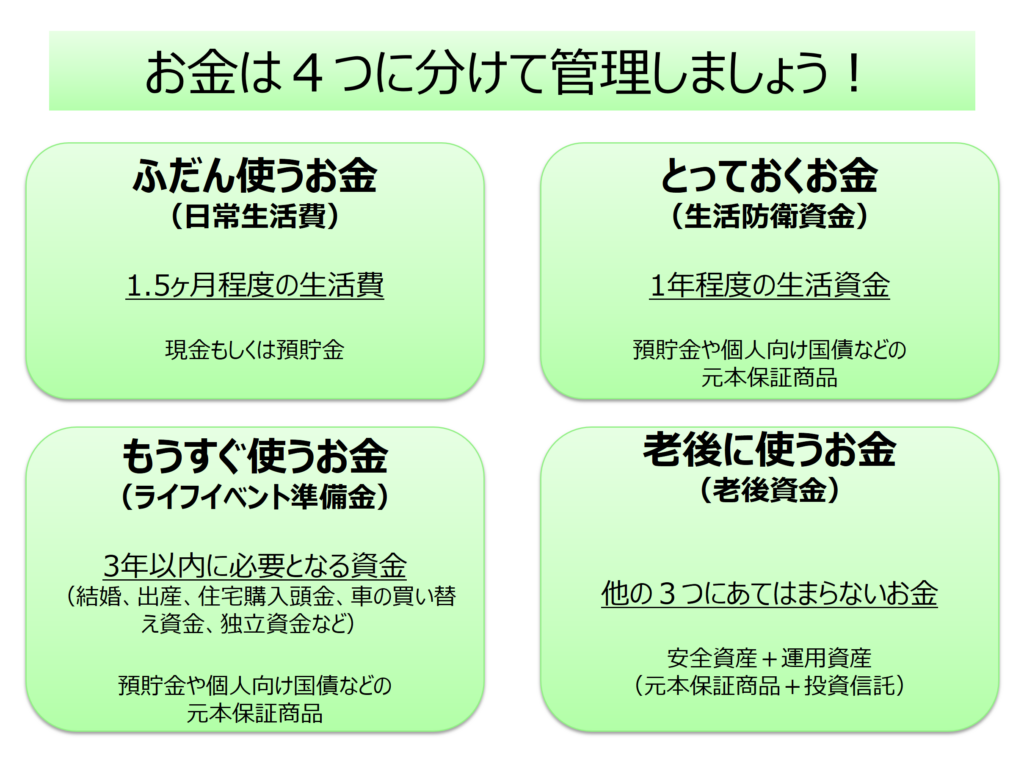

お金は4つに分けて管理する!

ライフイベントに必要なお金の準備の前に、まず資産形成ハンドブックでオススメしているお金の管理方法をおさらいしておきます。

次のスライドにあるよう、お金を4つに分けて管理することをオススメしています。

- ふだん使うお金

- とっておくお金

- もうすぐ使うお金

- 老後に使うお金

「4つに分けて管理する」についての詳しくは、こちらの記事をご覧頂ければと思います。

https://shisankeisei.jp/managing-your-money/balance-sheet/

4つの中の「もうすぐ使うお金」、ライフイベント準備金をどのように準備していくのがよいか、が本日のテーマです。

先手を打つか、後手にまわるか

結論から言ってしまえば、基本的には

- 事前に準備しておくか(先手を打つ)

- 事後的に対応していくか(後手にまわる)

の2通りしかありません。

1つ目の事前に準備しておくというのは、ライフイベントに必要な金額と必要な時期を確認し、それに向かって計画的に積み立てていくものです。

一方、2つ目の事後的に対応していくというのは、必要なお金をローンを使って借り入れ、その後返済を継続していくというものです。

資産形成ハンドブックでのオススメは、もちろん1つ目の事前に準備しておく、というものです。

なぜオススメなのか、具体例で確認していきます。

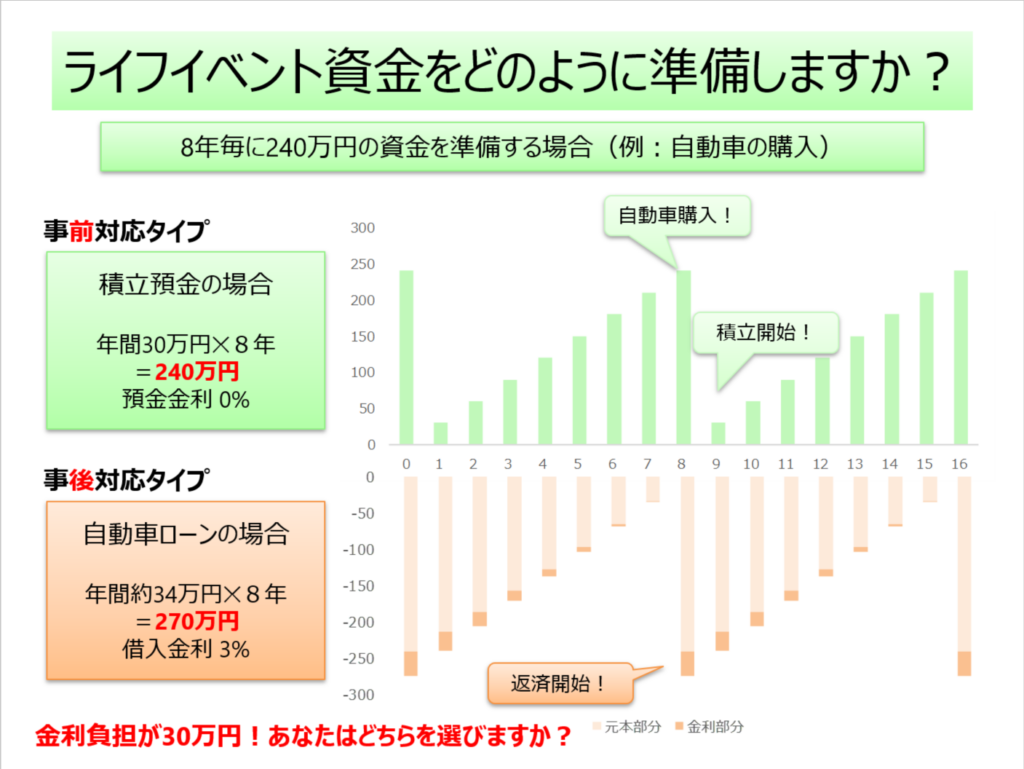

8年毎に240万円で車を買い替える場合

8年毎に240万円で車を買い換える事例を考えてみたいと思います。

事前対応の場合(積み立て)

8年毎に240万円が必要になりますので、年間30万円、月額にすると25,000円ほど積み立てていくことになります。

預金金利が1%とかあれば積立額は少し減りますが、現在の環境ではほぼゼロですので、ここでは預金金利を0%と仮定しておきます。

そうすると、いずれにしても、毎年の積立額は年間30万円となり、収入の中から車の買い替え準備金として積み立てていくことになります。

事後対応の場合(自動車ローンの利用)

一方、事後対応の場合は、手元にお金がなかったとしても、自動車ローンなどの借り入れを利用して自動車を買ってしまいます。

そして、8年後に来る次の買い替えタイミングまでの間に借り入れた240万円を返済していくことになります。ここでは、自動車ローンの金利を3%と仮定しておきます。

240万円を金利3%で借り入れ、8年間で返済する場合、毎月の返済額は28,151円、年間では337,811円となります。

事前対応の場合は年間30万円でしたが、事後対応の場合は約33.8万円と、年間では約3.8万円、8年間の合計では約30万円ほどが金利負担分となります。

事前対応と事後対応の比較

事前対応(積み立て)と事後対応(自動車ローンの利用)を比較すると、次のスライドのようになります。

上のグラフでは、事前対応の場合は積み立て累計額、事後対応の場合はローン残高を示しています。

どちらの場合も、キャッシュフローを見ると、年間30万円を積み立てる、もしくは33.8万円を返済することになりますので、同じようになるわけです。

唯一の違いは、最初の購入までガマンして積み立てるか、我慢せずに購入してしまうか。

それに伴って発生する費用が年間約3.8万円、8年の合計では約30万円。

25歳から40年間で5回ほど購入すると仮定すると5サイクル分ですので、人生を通して自動車購入の金利負担で約150万円ほどの差になります。

上のシミュレーションでは、240万円、8年毎、金利3%と仮定していますが、もちろんこの全体が変われば、金利負担額は変わってきます。

最後に

今回は自動車の買い替えを例に出しましたが、まとまったお金を準備する場合、計画的に事前に準備していくか、とりあえず必要なお金を借りて後から返済していくか、というのは、どんなライフイベントにも共通する話です。

みなさんはどちらのパターンでお金のやりくりされますか?

(注:ここでは金利3%での借り入れを前提としていますが、もちろん3%を上回る運用機会があると考えるのであれば、3%で調達してその分を運用にまわすというのが合理的な選択となります。そのあたりは、また別の機会にご説明したいと思います)