本記事の関連動画もぜひご覧いただければと思います。

//////////////////////////////////

つみたてNISAやiDeCoでは、一般的に定期的に購入していく積立投資のスタイルになりますが、手元にまとまったお金がある場合には、一度に投資してしまう一括投資か、定期的に投資していく積立投資か、悩まれる方も多いかと思います。

前回は、世界株式インデックスを対象として、平均利回りを比較してみました。

今回は前回同様、過去35年弱の実際の世界株式のデータを使って、一括投資と積立投資では、どちらがどれほど有利だったのか、どのくらい儲かるのかという損益率の観点から比較検証してみたいと思います。

なお、検証するデータは世界株式のインデックスとして、おそらく世界で最もよく使われているMSCI ACWI(オール・カントリー・ワールド・インデックス)を使います。

分析する上では、信託報酬などのコストは考慮せず、インデックスそのままのデータを使っていますので、実際にインデックスファンドを使って投資をする際には信託報酬などのコスト分だけリターンが低下することになります。

しかし、直近では、年率0.1~0.2%程度とかなりコストの低いファンドが増えていますので、分析結果の大勢に大きな影響はないと考えています。

利用したデータ

MSCI ウェブサイト https://www.msci.com/end-of-day-data-search より、以下のデータを取得して分析

- インデックス:ACWI(オール・カントリー・ワールド・インデックス)

- インデックスの種類:Gross(配当込み税引前)

- 通貨:日本円

- 対象期間:1987年12月~2022年4月(月次)

なお、投資期間としては1年、3年、5年、10年、15年、20年、25年、30年の8パターンについて分析しています。

では、早速結果を確認していきたいと思います。

まずは一括投資した場合に、それぞれの投資期間に応じて、損益率がどのようになったか確認していきます。

なお、ここで損益率とは、投資した合計金額を分母に、投資期間の最後の時点における評価額を分子にして計算した数字になります。

つまり、100万円を一括投資して、10年後に135万円になっていたら

損益率 = 135 / 100 = 1.35

となります。また、毎月1万円を10年間にわたり積立投資して、10年後の時点で150万円になっていたら、

損益率 = 150 / 120 = 1.25

というなります。

損益率が1を超えていれば儲かった状態、1を下回っていれば損している状態、というわけです。

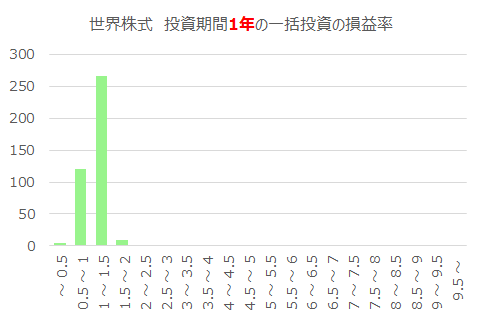

1年一括投資の損益率の分布

まず一括投資で1年投資した場合に、損益率がどのようになったかの分布をグラフにすると次のようになりました。

ほとんどの場合で、0.5倍から1.5倍に収まっていることがわかります。

一部1.5倍以上となる場合もありますが、0.5倍未満と大幅に元本割れしてしまう場合もあり、1年とは言え大きくぶれてしまう場合もあることがわかります。

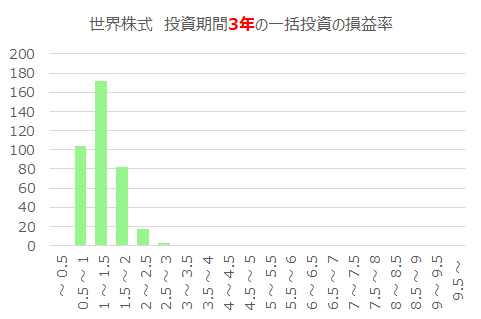

3年一括投資の損益率の分布

次は一括投資をして3年間保有した場合の損益率です。

0.5倍未満の場合がなくなり、分布が少し右側にずれてきている様子が確認できます。1~1.5倍になっていることが最も多く、続いて0.5~1倍、1.5~2倍と続いています。

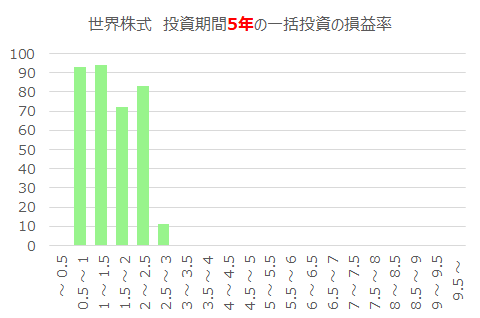

5年一括投資の損益率の分布

続いて一括投資で5年間保有した場合になります。3年の場合と比べて、さらに右側にシフトしてきているように見えます。

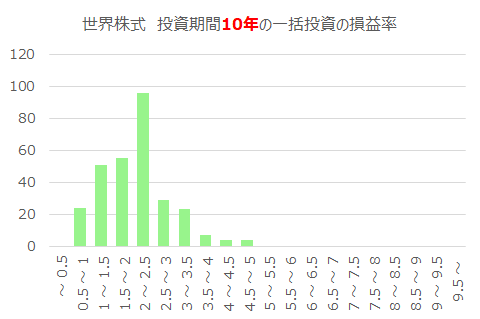

10年一括投資の損益率の分布

さらに期間が2倍の、一括投資で10年間保有すると、損益率の分布は2~2.5倍のところがピークになりました。10年間保有してリターンがマイナス(1倍未満)となってしまうケースはかなり少なくなっています。

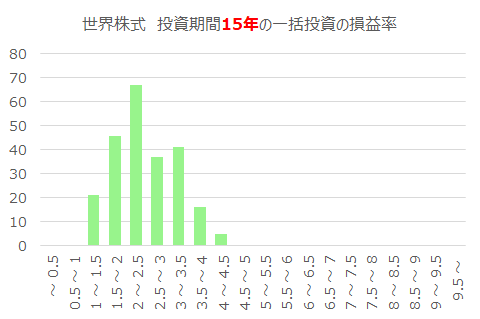

15年一括投資の損益率の分布

一括投資をして15年間保有すると、すべてのケースでリターンはプラスとなり、損益率は2~2.5倍のところが最も多くなっていますが、2.5~3倍、3~3.5倍の場合もそれなりにあるようです。

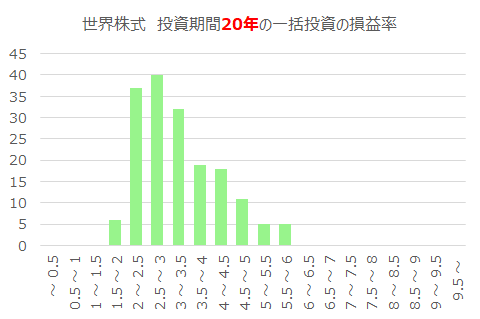

20年一括投資の損益率の分布

20年になると、さらに損益率の分布が右側にシフトしており、1.5倍未満の場合はありませんでした。すべてのケースで1.5倍以上となっており、最も多いのは2.5~3倍の場合になっています。

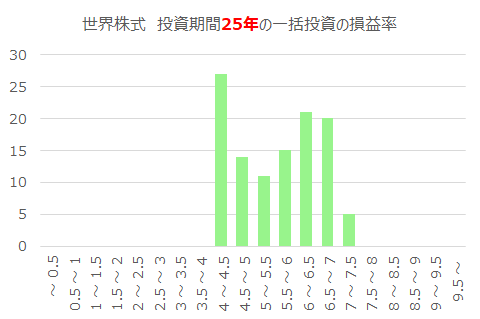

25年一括投資の損益率の分布

さらに長く、25年になると、すべてのケースで4倍以上となっており、大きく改善しているように見えます。6~6.5倍、6.5~7倍の場合もかなり多くなっています。

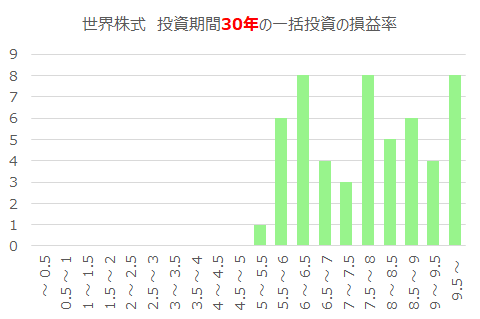

30年一括投資の損益率の分布

さらに長く、30年間保有し続けた場合ですが、最低でも5倍以上となっており、9.5倍以上となっている場合もけっこう多くなっています。

長期になればなるほど、損益率が着実に改善していることが確認できました。

今回分析した対象資産は世界株式ですから、投資対象企業が利益を生み出し続けていき、保有期間が長くなるほど生み出された利益の総額が大きくなるわけです。その結果として損益率が改善していくのは当たり前と言えば当たり前とも言えますが、こうして見るとその様子がよくわかります。

続いて、積立投資の場合について確認していきます。

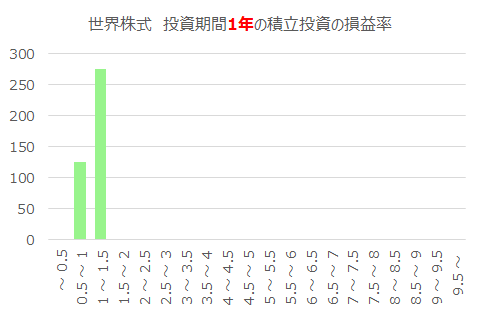

1年積立投資の損益率の分布

積立投資で毎月1回、1年間(12ヶ月)投資した場合に、損益率(=1年後評価額 / 累計積立投資額)がどのようになったかをグラフにすると次のようになりました。

一括投資と比べると、積立投資なら投資のタイミングが分散される(時間分散)こともあり、0.5倍未満や1.5倍以上など極端なケースはなく、すべて0.5~1.5倍の範囲に収まっています。

こうして見ると、初めて投資される方は、一括投資よりも積立投資の方が心穏やかに取り組んでいける可能性が高そうですね。

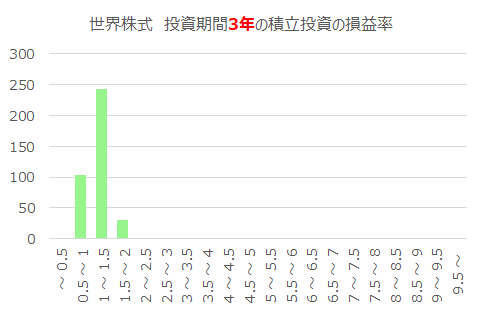

3年積立投資の損益率の分布

続いて3年間積立投資を行った場合の損益率の分布です。1~1.5倍のケースが最も多くなっていますが、0.5~1倍と元本割れしてしまうケースも一定程度残っています。3年位で収益がプラスにならなかったとしても、それほど不思議ではないと考えておいたほうがよいかと思います。

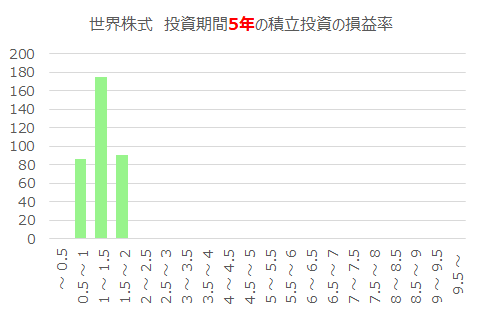

5年積立投資の損益率の分布

5年間積立投資を行った場合には、1.5~2倍のケースがかなり増えてきていますが、それでも0.5~1倍のケースもまだ残っています。積立投資と言えども、5年位では元本割れしていることも十分あるわけですね。

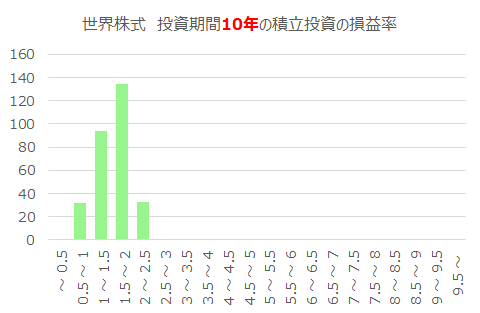

10年積立投資の損益率の分布

積立投資を10年間継続してくると、かなりケースで損益率が1倍以上となっており、2倍以上となるのと同じくらいの確率で0.5~1倍になるケースがあるようです。

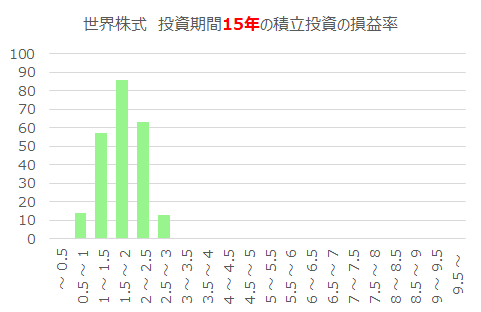

15年積立投資の損益率の分布

積立投資を15年間続けてくると、さらにプラスとなる割合が高まりますが、それでもまだ1倍割れのケースが見られます。

一括投資の場合では15年間ならすべてが1倍を超えていましたので、積立投資の方がプラスのリターンを得るためにはより長い時間がかかると言えそうですね。

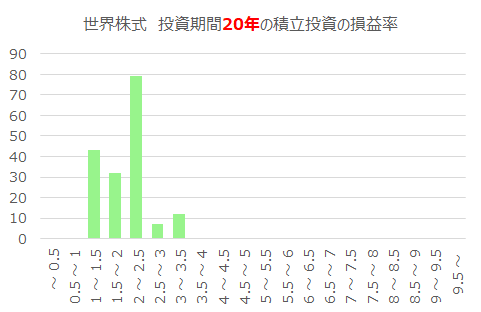

20年積立投資の損益率の分布

つみたてNISAの非課税期間である20年間にわたり積立投資を行うと、すべてのケースでプラスのリターンとなっています。最も多いのは、2~2.5倍ということで、20年間積立投資をすると2倍程度には増えることが多いようです。

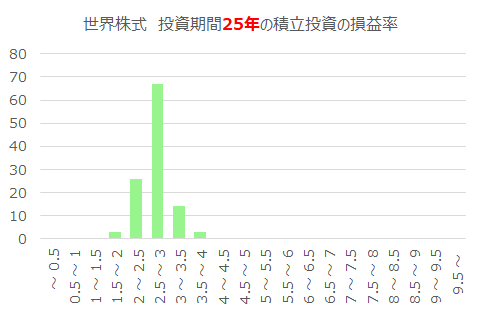

25年積立投資の損益率の分布

25年間積立投資を行うと、2.5~3倍になることが多く、2倍未満となることはほとんどないようです。

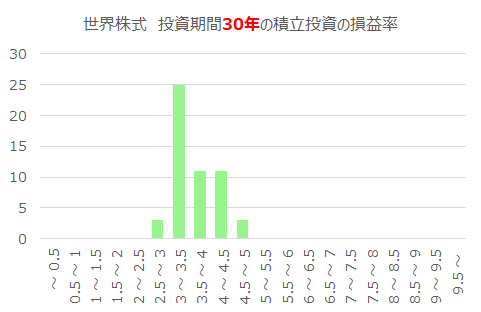

30年積立投資の損益率の分布

30年間になると、3~3.5倍となるケースが最も多く、3倍未満となるケースは限定的と言えそうです。

今回のまとめ

一括投資と積立投資のそれぞれについて、世界株式インデックスに投資をした場合に、投資期間ごとに、どういった損益率になったのか、過去のデータを使って分析してみました。

あくまで過去のデータの場合ですが、一括投資の方が、積立投資よりも損益率が大きくなる傾向を明確に確認できます。

投資期間が1年などの短期ではその差はわかりづらいですが、今回検証した中で最も長い30年なら、一括投資の場合5~10倍くらいに分布していましたが、積立投資の場合だと2.5~5倍と半分くらいの水準になっています。

これは考えてみれば当たり前のことで、一括投資は投資金額全額が期初に投資され、投資期間全体にわたって投資されるわけですが、積立投資の場合、最初に投資した金額こそ投資期間全体の期間になりますが、最後に投資した金額は1ヶ月間になります(30年の場合なら、最後の積立は29年11ヶ月目)ので、平均的な投資期間は「投資期間/2」と考えてよいかと思います。

さらに複利の効果も考えると、損益率の差は、期間が2倍という以上の差をもたらすことになるのではないでしょうか。

最終回として、このあたりについてもう少し深掘りしながら、分析結果をまとめていますので、以下の記事もご覧いただければと思います。