本記事の関連動画もぜひご覧いただければと思います。

//////////////////////////////////

一括投資か、定期的に投資していく積立投資(いわゆるドルコスト平均法)かということで、世界株式インデックスを対象として、これまで平均利回りと損益率という2つの視点で比較してきました。

最終回となる今回は、これまでの結果をまとめつつ、一括投資と、積立投資はそれぞれどんな人に向いているのかを考えていきたいと思います。

利用したデータ

MSCI ウェブサイト https://www.msci.com/end-of-day-data-search より、以下のデータを取得して分析

- インデックス:ACWI(オール・カントリー・ワールド・インデックス)

- インデックスの種類:Gross(配当込み税引前)

- 通貨:日本円

- 対象期間:1987年12月~2022年4月(月次)

なお、投資期間としては1年、3年、5年、10年、15年、20年、25年、30年の8パターンについて分析しています。

分析する上では、信託報酬などのコストは考慮せず、インデックスそのままのデータを使っていますので、実際にインデックスファンドを使って投資をする際には信託報酬などのコスト分だけリターンが低下することになります。

しかし、直近では、年率0.1~0.2%程度とかなりコストの低いファンドが増えていますので、分析結果の大勢に大きな影響はないと考えています。

前回、前々回の記事ではグラフでお示ししていましたが、改めて表にして結果をまとめておきたいと思います。

一括投資と積立投資の比較まとめ~平均利回り~

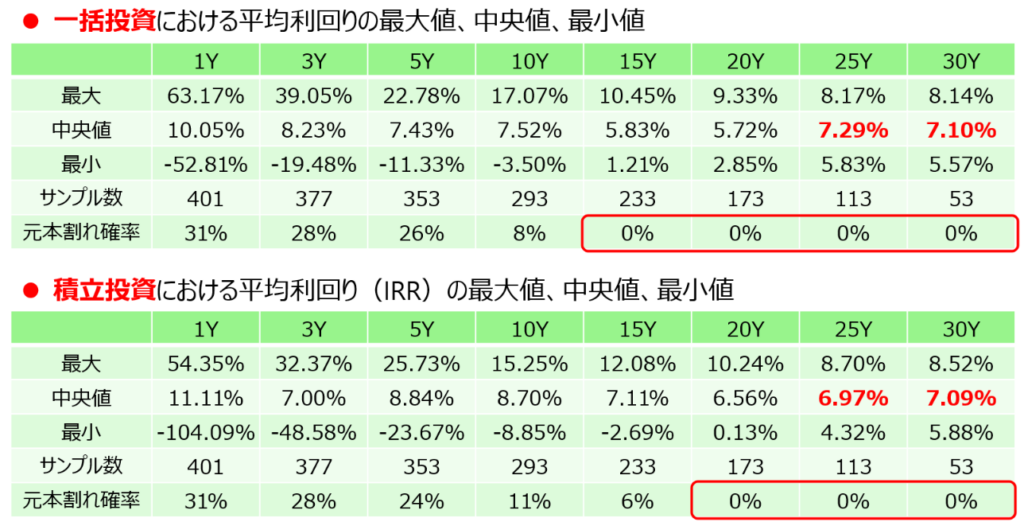

まず、1つ目の表が、世界株式インデックスに一括投資もしくは積立投資で投資を行った場合の平均利回りです。

1年(1Y)から30年(30Y)までの各投資期間において、どのような利回りになったのか、最大値、中央値、最小値を表にまとめています(なお、中央値は最も大きいものから最も小さいものまで順番に並べた時の真ん中の数字で、平均値ではありません)。

例えば、一括投資で1年間投資した場合は、最大で63.17%儲かる時もあれば、最悪で52.81%損した時もあり、成績のちょうど真ん中だと10.05%ほど儲かったということを示しています。

中央値で見ると、25年および30年では、一括投資、積立投資ともに利回りが7%程度となっており、同じくらいの水準になっていることがわかります。

また、実際に投資した場合に結果的に損失が出てしまった、つまり元本割れしまった確率を掲載していますが、一括投資の場合は15年以上、積立投資の場合は20年以上になると、元本割れの確率は0%となっています(赤枠で囲った部分です)。

一括投資と積立投資の比較まとめ~損益率~

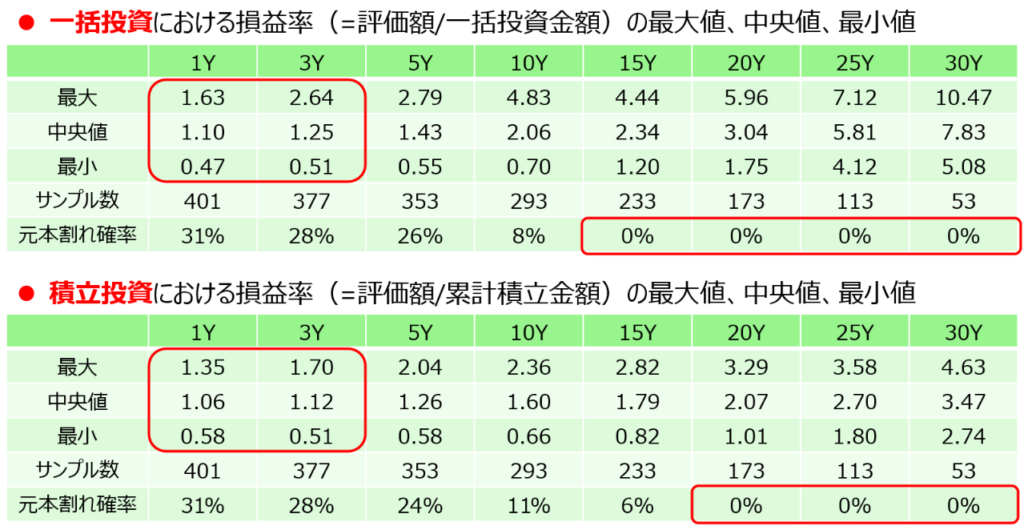

続いて損益率(=評価額/累計投資金額)で比較してみます。

例えば、一括投資で1年間投資した場合は、最大で1.63倍になった時がある一方、最悪で0.47倍に減少してしまった時もあり、成績のちょうど真ん中だと1.1倍になったということを示しています。

同じ1年間の積立投資と比較すると、積立投資では1.35倍~0.58倍となっており、ブレの大きさは一括投資と比較して小さくなっていることがわかります。積立、つまり時間分散の効果が出て、損益のブレがおさえられていると言えるでしょう。

ただし、長期になればなるほど、一括投資の方が損益率が大きくなっており、中央値で見ると、

10年 2.06(一括投資) vs 1.60(積立投資)

20年 3.04(一括投資) vs 2.07(積立投資)

30年 7.83(一括投資) vs 3.47(積立投資)

と、差は開く一方です。

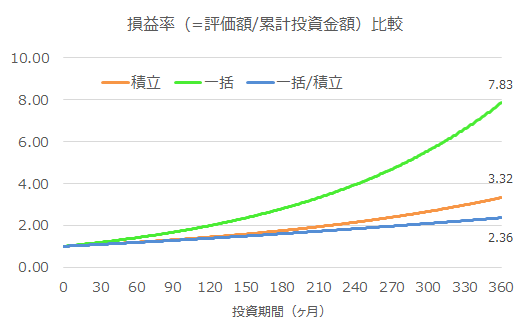

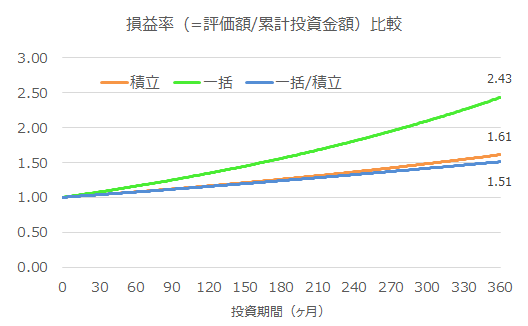

30年間投資した場合、一括投資でも積立投資でも平均利回り(中央値)が約7.10%でしたので、この利回りを前提に、確定利回りでの損益率を計算してみると、次のグラフのようになります。

利回り7.10%(年率)として試算

利回り(年率)7.10%で投資を行った場合、一括投資なら30年後には7.83倍になっており、積立投資なら3.32倍になっていることになります(この比を計算したのが一括/積立の数字で、30年だと2.36(=7.83/3.32)となっています)。

一括投資であれば、全額が30年間投資されているわけですが、積立投資だと少しずつ投資していくことになりますので、実質的な投資期間は半分の15年間ともいえます。

この実質的な投資期間が短いことと、複利効果により、損益率でいうと、これほどの差が生まれていると言えるのではないでしょうか。

利回りを3%と低めにして同じように計算してみると、次のようになりました。同じ30年でも利回りが低いと、一括と積立の差が小さくなりますが、それでも一括投資の方が収益的には大きくなる傾向はもちろん変わりません。

利回り3.00%(年率)として試算

一括投資と積立投資はどのように選ぶべきか

これまでの分析から、手元に一括投資可能なまとまったお金があり、最初から投資のリスクを取ることをいとわない方が少しでも高いリターンを、ということであれば一括投資が、それ以外の方は積立投資が適していると考えられます。

これをライフステージに応じて、考えてみたいと思います。

社会人になって数年程度でまだあまりお金が貯まっていない方(イメージとしては20代の方)

働き始めてそれほど時間が経っていない方は、まだあまりお金が貯まっていないと思いますので、そもそも一括投資をしようにも、手元にお金がないかと思います。そのような方は、無理のない金額から積立投資を始めていくという、基本的には一択になるかと思います。

気づくとまとまったお金が貯まっていたという方(イメージとしては30代後半から50代くらいの方)

社会人になって稼ぐようになり、15~30年などそれなりの期間働いてきて、気づくと1000万円や2000万円など、まとまったお金ができていた、という方もいらっしゃいます。このような方は、ライフイベントなどで使う予定がある部分を除けば、理屈の上では一括投資をしていくのが適しているかと思います。

ただし、これまで投資をしたことがない方ですから、マーケットの変動によって損益がブレていくという感覚はご不安に感じられることがあるかと思います。少しずつ経験を積んでいくのがよいと思いますので、現実的には、投資予定金額について3~5年程度で積立投資をしていくのがよいのではないかと思います。

退職金や相続などでまとまったお金を手にした方(イメージとしては60代以降の方)

その方の収入や支出の状況にもよりますが、当面使いみちがないということであれば、一括投資をするのも選択肢になるかと思います。ただし、過去のデータからは、一括投資で元本割れしなくなるのは投資期間が15年となっていましたので、15年以内に取り崩すことになりそうなお金については、取り分けておく方がよいかと思います。

また、投資経験がない方は、3~5年程度で積立投資を行っていくのも選択肢になるでしょう。

ということで、いつもお伝えしていますが、どんな方であっても、お金は4つに分けて管理し、その中で投資にまわしてよいのは、老後に使うお金(老後資金)の中の一部です(詳細は以下の記事をご覧ください)。

目先のライフイベントに使う予定のお金や、何かあった時のための生活防衛資金はきちんと確保した上で、投資を行っていくことをおすすめします。

https://shisankeisei.jp/managing-your-money/balance-sheet/

まとめ

一括投資と積立投資はどちらがよいのか?ということで、世界株式インデックスのデータを使って分析してきました。

どちらの方が儲かるのか?という観点で言えば、実質的な投資期間が長くなる一括投資という答えになりました。

しかし、現実的に考えると、毎月の収入はあるものの、まとまったお金はそこまでない、という方が大多数だと思いますので、そのような方にとっては積立投資というスタイルが資産形成していくスタイルとして適していると言えるのではないでしょうか。

一括投資か、積立投資か、という両極端で考えるのではなく、「積立投資を基本にしつつ、ボーナスをもらって投資する際は一括投資」など、柔軟に考えていただいてよいのではないかと思います。

いずれにしても大切なことは、今後のお金を見える化した上で、ライフイベント等で必要なお金は区別して元本保証の預貯金などで確保した上で、しばらく使う予定のないお金を投資にまわしていくことだと考えています。