120年といった超長期においては、各国の株式市場の時価総額比率が大きく変化してきたことを以下の記事でご説明しました。

では、そのような超長期において有価証券投資による実際のリターンはどのくらいだったのでしょうか。

前回同様、クレディスイスというスイスの金融機関が発行している、以下のレポートから一部データを参照しながら、確認していきます。

Summary Edition: Credit Suisse Global Investment Returns Yearbook 2018

先進国株式 vs 新興国株式

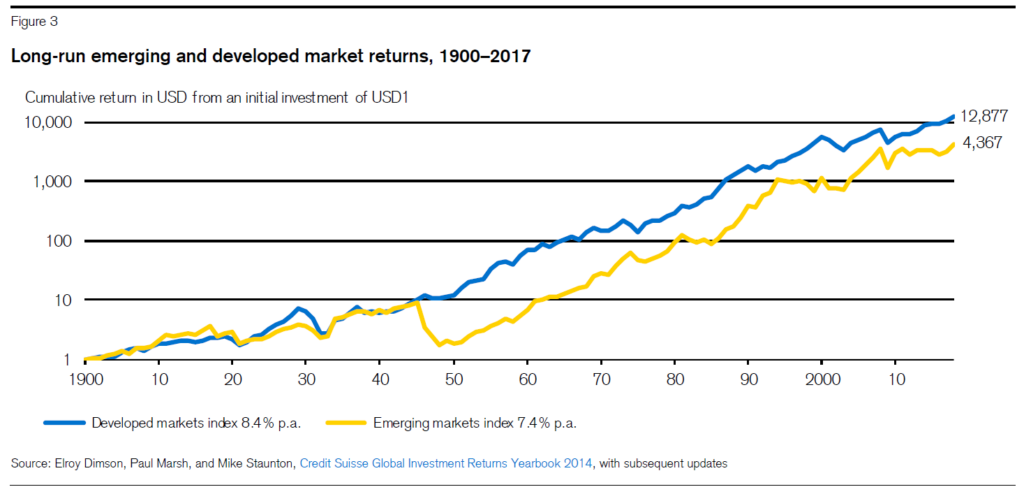

次のグラフは、先進国株式と新興国株式のそれぞれに、1900年に米国ドルで1ドルを投資したとしたら2017年時点では何ドルになっていたか、を示したものです。

Summary Edition: Credit Suisse Global Investment Returns Yearbook 2018 P.9 Figure 3より引用

2017年末時点で、

- 先進国株式は、12,877ドル(118年にわたる平均リターンは、年率8.4%)

- 新興国株式は、4,367ドル(118年にわたる平均リターンは、年率7.4%)

となっていることが示されています。

継続は力なり、長期投資は力なり、と言えるのではないでしょうか。

先進国株式と新興国株式でリターンとしては、平均で1%ほどの差ですが、最終的な評価額としては3倍位の差になっています。

長期投資では、1%の違いが大きな差につながるわけですね。

(補足)ちなみに、この「先進国株式」や「新興国株式」のパフォーマンスについては、このレポートを発行しているクレディ・スイスが一定のルールを定めて計算しています。現在でこそ、MSCI World Index(先進国株式インデックス)やMSCI Emerging Markets Index(新興国株式インデックス)などの株式インデックスが整備されていますが、それらの公表が始まったのは1970年、1988年となっており、いずれも1900年代後半になってからです。ですので、上記のデータでは「一人あたりGDPが25,000米ドルを超えているかどうか」という基準で先進国かどうかを判断して計算しています。

米国における株式、長期国債、短期国債、インフレ率

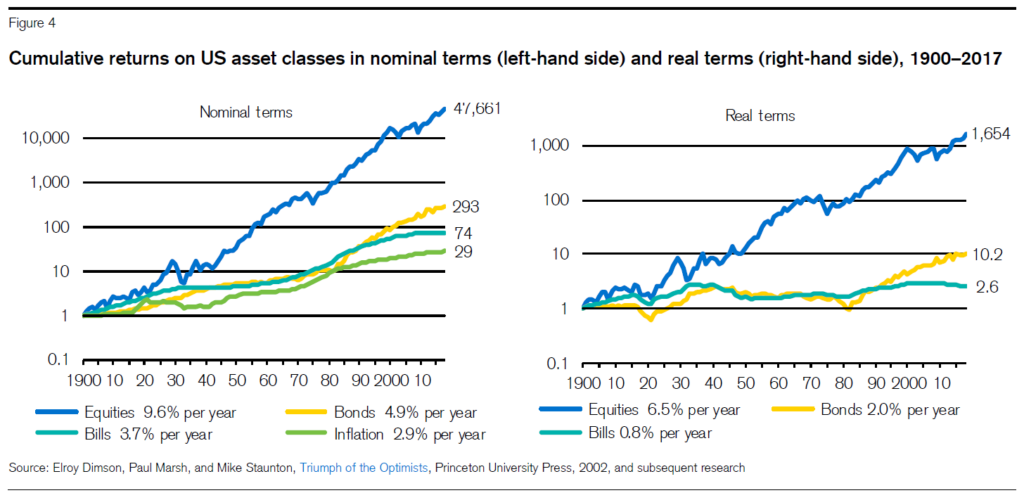

次に、米国の例ですが、株式、長期国債(Bonds)、短期国債(Bills)、そしてインフレ率について確認してみます。

左のグラフがインフレ率考慮前の表面利回りベースで計算したもの、右のグラフはインフレ率を考慮した実質利回りベースで計算したもの、となっています。

Summary Edition: Credit Suisse Global Investment Returns Yearbook 2018 P.10 Figure 4より引用

まず左の表面利回りのグラフ(Nominal terms)ですが、1900年に株式に投資した1ドルは、2017年末において、ナント47,661ドルにまで増加しています。表面利回りの平均は、年率9.6%と非常に高い数字となっています。

一方、長期国債(Bonds)や短期国債(Bills)についても、293ドル、74ドルと増加してはいますが、株式の47,661と比べると2桁以上小さい数字になっていることがわかります。

そして、右の実質利回りのグラフ(Real terms)を見ると、平均インフレ率の2.9%を控除した実質ベースの利回りになっているわけですが、株式は1900年の1ドルが2017年末では1,654ドルと、購買力が1600倍以上に増えていることがわかります。

一方、長期国債(Bonds)や短期国債(Bills)については、10.2ドル、2.6ドル、と増加はしているものの、やはり株式と比べると2桁以上小さい水準にとどまっていることがわかります。

このグラフは米国市場の例ではありますが、長期的には株式投資の方がリターンが高く、購買力を維持、もしくは向上させるためには、株式への投資が非常に重要であることがわかるのではないでしょうか。

世界に分散投資していたら(Globally diversified)

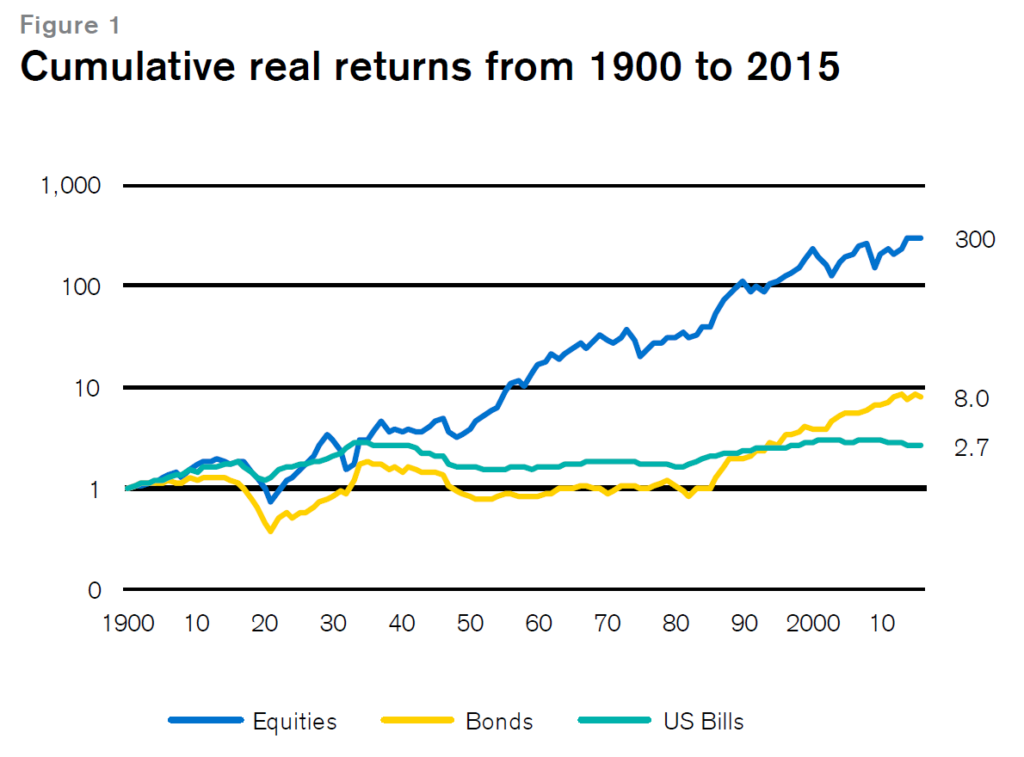

上記は米国の例でしたが、世界に分散投資していたら、どうなっていたのでしょうか。

次のグラフは、同じく2016年版のレポートからですが、米国の投資家が1900年に1ドルを世界に分散投資をしていた場合に、実質利回りでどうなっていたかを示すものです。

米国の投資家と国を限定しているのは、リターンの計測上、どの通貨を使うか、またどの国のインフレ率を使うか、という観点から、国を指定しないと計算できないためだと考えられます。

Credit Suisse Global Investment Returns Yearbook 2016 P.61 Figure 1より引用

実質リターンで、株式は300倍、長期国債(Bonds)は8倍、短期国債(US Bills)は2.7倍となっており、米国集中投資と比べてリターンは低下するもの、相対的には株式、長期国債、短期国債の順にパフォーマンスが高くなっています。

最後に

今回は超長期投資のデータということで、118年とか116年という超長期のデータについて確認しましたが、一般的な資産形成にかける期間、20~40年という期間であっても、やはり資産を増やしていくことを重視するのであれば、株式を中心としたアセット・アロケーションが適していると考えています。

もちろん以下の記事でご説明していますが、何でもかんでも運用にまわしましょう、ということではなく、いざという時に使うお金や、使う予定が決まっているお金など、ある程度の金額はいつでも引き出せる状況を維持しながら、残りの部分で運用していくことが大切です。