「投資してみたいけどまとまったお金がない」

「投資を始めるためにまずは種銭を作ろう」

「投資はお金持ちがするもの」

などと、投資するためにはある程度のまとまったお金がないとできないと考えられている方もいらっしゃるかもしれませんが、積立投資であれば、毎月1000円~(金融機関によっては毎月100円から)と比較的少額から始めることができます。

まとまった資金を最初に一括で投資する一括投資と、定期的に一定額ずつ投資を行っていく積立投資(いわゆるドルコスト平均法)。

本日は、一括投資と積立投資を比較してみます。

一括投資と積立投資、それぞれに向いている人は?

例えば、総額で100万円を投資する場合を考えてみます。

一括投資をする場合は、手元に投資用資金として100万円を準備する必要があります。

一方、積立投資で100万円を投資する場合は、例えば、毎月1万円ずつ投資していけばよいので、手元にまとまったお金がなくても、定期的な収入があればいつでも始めることができます。

一括投資は、投資タイミングが一時点になりますので、たまたま安いタイミングで投資すればその後のリターン(運用利回り)はよくなりますし、たまたま高いタイミングで投資した場合は逆にその後のリターン(運用利回り)は悪くなります。

そういう意味では、リターン(運用利回り)が投資するタイミングによって大きく変わってくることになります。

一方、積立投資の場合、毎月、毎週、毎日など定期的に投資していくことになりますから、投資するタイミングは分散されます(時間分散と呼ばれています)。高いときもあれば、安いときもあるでしょう。

大当たりすることはないけど、大外れすることもない、そこそこのリターン(運用利回り)を見込むことができる投資と言えるでしょう。

一括投資が向いている人は、まとまった資金をすでに持っていて、かつ投資タイミングを自分で見極めたい人、ということになります。

一方、積立投資が向いている人は、今後定期的な収入が見込まれる方で、投資タイミングを自分で見極めたりするのが面倒な人、ということになります。

一括投資と積立投資を5つのケースで比較する

投資信託に、20年間投資する場合に、一括投資と積立投資を比較してみたいと思います。

シミュレーションの前提を次の通りとしておきます。

投資信託の基準価額:当初 10,000円、20年後 26,533円(年率5%の複利で成長した場合)

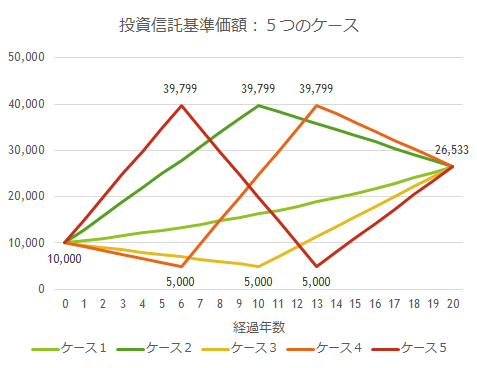

投資信託の基準価額は、最初と最後を固定しておきますが、途中の動きは次のような5つのケースを考えてみます。

- ケース1は毎年5%ずつ、文字通り右肩上がりで単調に上昇を続けた場合です。

- ケース2は、単調に上昇し続け10年後に39,799円(20年後の基準価額である26,533円の1.5倍)のピークに到達するも、その後20年後に向けては下がっていく場合です。

- ケース3は、単調に下降し続け10年後に5,000円(当初の基準価額である10,000円の半分)の底をつけるも、その後20年後に向けては上がっていく場合です。

- ケース4,ケース5は、ケース2やケース3の複合的なケースとして、6年目、13年目にピークもしくは底をつけつつ、20年後には26,533円に向かっていくという場合です。

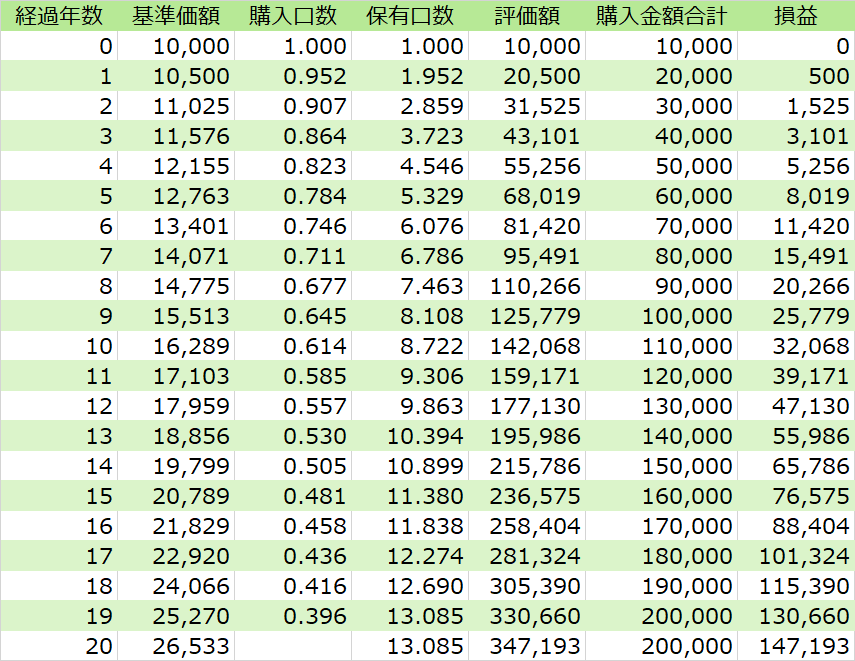

ケース1の計算例

ケース1で計算例を示しておきます。

毎年、年初に1万円分の投資信託を購入すると仮定しています(毎月ではなく、毎年の積立投資を仮定)。

購入口数 = 購入金額(10,000円) ÷ 基準価額

保有口数 = 直前まで保有していた口数 + 購入口数

評価額 = 基準価額 ✕ 保有口数

購入金額合計 = 購入金額(10,000円) ✕ 合計購入回数

損益 = 評価額 ー 購入金額合計

これらの式の通り計算していくと、次のようになります。

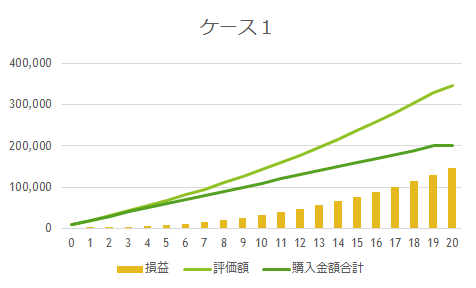

ケース1:年率5%の複利で単調に上昇した場合

年率5%で単調に上昇していくという、あまり現実的ではないかもしれませんが、シンプルな例として見ておきます。

評価額は上昇し続けているので、損益もきれいな右肩上がりになっています。

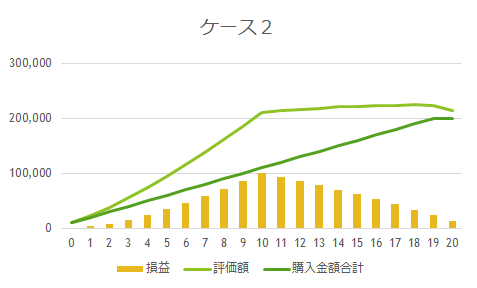

ケース2:10年後にピーク

10年後にピークをつけ、その後、基準価額は下落していくので評価額は10年後以降はほぼ横ばいになっています。

損益はピークである10年後が最大になっていますが、20年後でもなんとかプラスを維持しています。

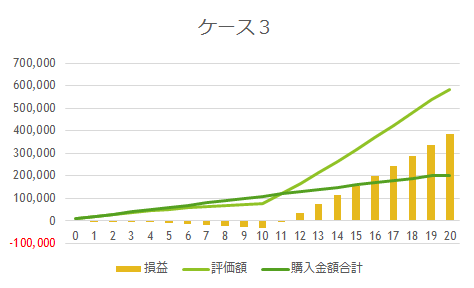

ケース3:10年後に底

10年後の時点では評価額は購入金額合計を下回っていますが、その後はV字回復になるので、評価額の戻り方がスゴイですね。

それに伴って、損益も後半にものすごい勢いで回復しています。

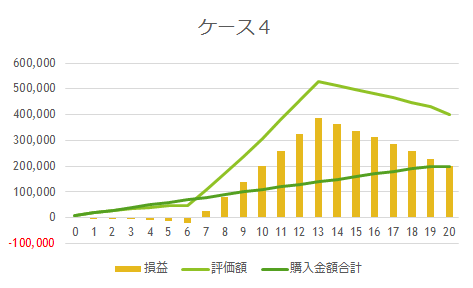

ケース4:6年後に底で、13年後にピーク

積立投資を始めて最初の頃は低迷していますが、13年後のピークに向け、急激に評価額、損益が回復しています。

13年後以降、20年目に向けては下落基調ですので評価額、損益ともに下がっていますが、初期に安く買えていた分があるため、損益はプラスを維持しています。

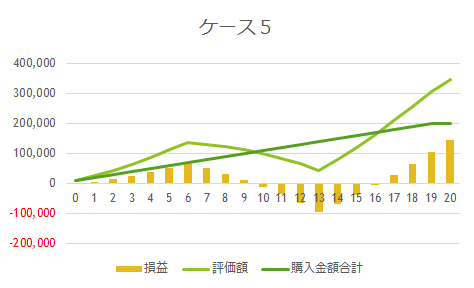

ケース5:6年後にピークで、13年後に底

最初は調子がよかったものの、13年目の底に向かって、評価額、損益ともに悪化していきます。

しかし、最後にV字回復しているので、評価額、損益ともに急速に回復しています。

まとめ:一括投資と積立投資の比較

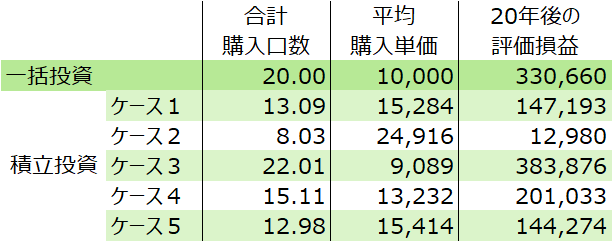

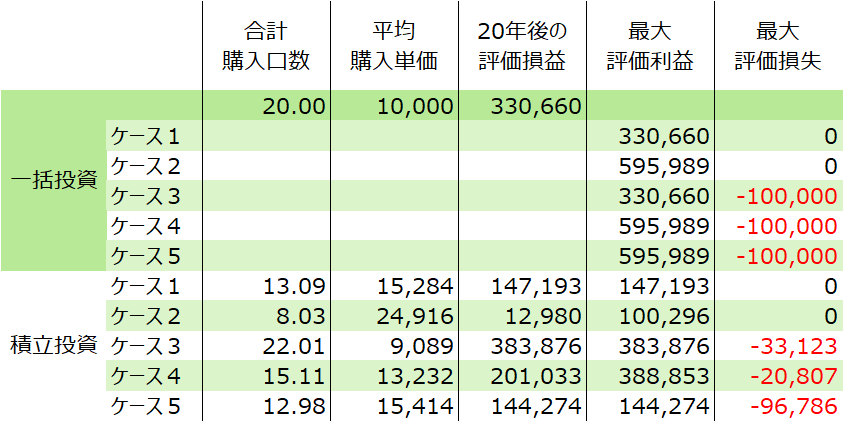

これまでの結果をまとめておくと、次のようになります。

今回は、基本的に右肩上がりの市場想定でシミュレーションを行ったため、損益的にはケース3を除くと、一括投資の方がよいという結果になっています。

一方、上の表に、投資期間中の最大評価利益と最大評価損失を加えたのが次の表になります。

一括投資では、ケース2、ケース4,ケース5では最大約60万円の評価益の瞬間があるわけですが、一方でケース3,ケース4,ケース5では最大10万円の損失を抱えている瞬間があることになります。

一方、積立投資の場合、ケース3,ケース4では最大約38万円の評価益の瞬間があるわけですが、一方最大損失を抱えるのはケース5で約10万円、それ以外の場合は評価損失はさらに小さくなっています。

評価損益の金額に注目すると、積立投資の方が小さくなっており、より心穏やかな投資と言えるのではないでしょうか。

ある程度まとまった資金をお持ちの方でも、初めて投資を行うという場合には、文字通りの一括投資ではなく、ある程度の期間(3~5年程度)をかけた積立投資で、少しずつ資金をリスク資産にシフトしていくのがよいと考えています。

よろしければ次の記事もご覧ください。