「将来のお金がなんとなく不安」「万が一のことがあったらどうしよう」と、日々の生活の中で漠然とした心配を抱えてはいませんか?

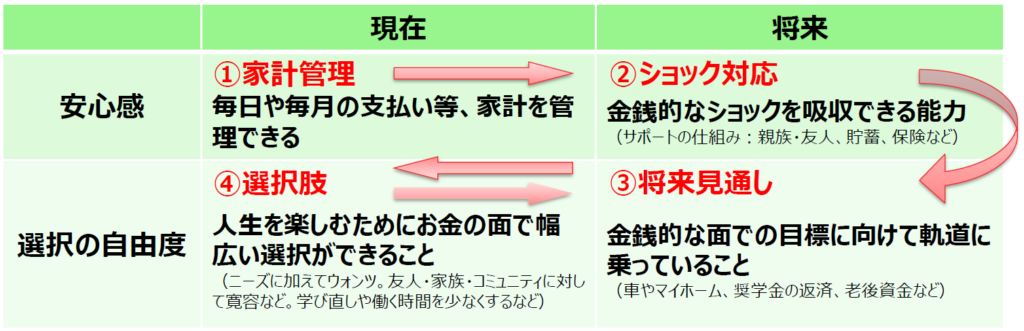

多くの方は「お金を増やすこと」に目を向けがちですが、実は、人生の満足度を高めるためには、単に資産を増やすことよりも大切なことがあります。それが「ファイナンシャル・ウェルビーイング」、つまり「お金の面で不安がなく、自分らしく満たされた状態」を実現することです。

この満たされた状態を支える重要な柱の一つが、今回ご紹介する「ショック対応(金銭的なショックを吸収できる能力)」です。なぜこの能力が重要なのか、そしてどのように備えればよいのか、初心者の方にもわかりやすく解説します。

1. 「ショック対応」とは、心の安定を守る防波堤

ファイナンシャル・ウェルビーイングのうち「安心感」には、「現在の安心感」と「将来の安心感」という2つの側面があります。将来の安心感を支える土台となるのが、不測の事態が起きたときに家計が破綻しないように備える「ショック対応能力」です。

人生には、自分の努力だけではコントロールできない「金銭的なショック」が突然やってくることがあります。例えば次のようなものが考えられます。

- 自分や家族の病気・ケガ: 多額の治療費負担が発生

- キャリアの断絶: 失業や休職による一時的な収入の途絶

- 予期せぬ別れ: 生計維持者の死亡による収入の途絶

- 住まいの危機: 火災や地震などの災害による損害

こうした出来事に直面したとき、適切な備えがないと、描いていた将来のライフプランは一瞬で崩れてしまいます。逆に言えば、「何があっても大丈夫だ」という確信があることは、日々の心理的な安心感、ひいては今の生活を楽しむ余裕に直結するのです。

2. ショックを吸収する「4つのポケット」管理術

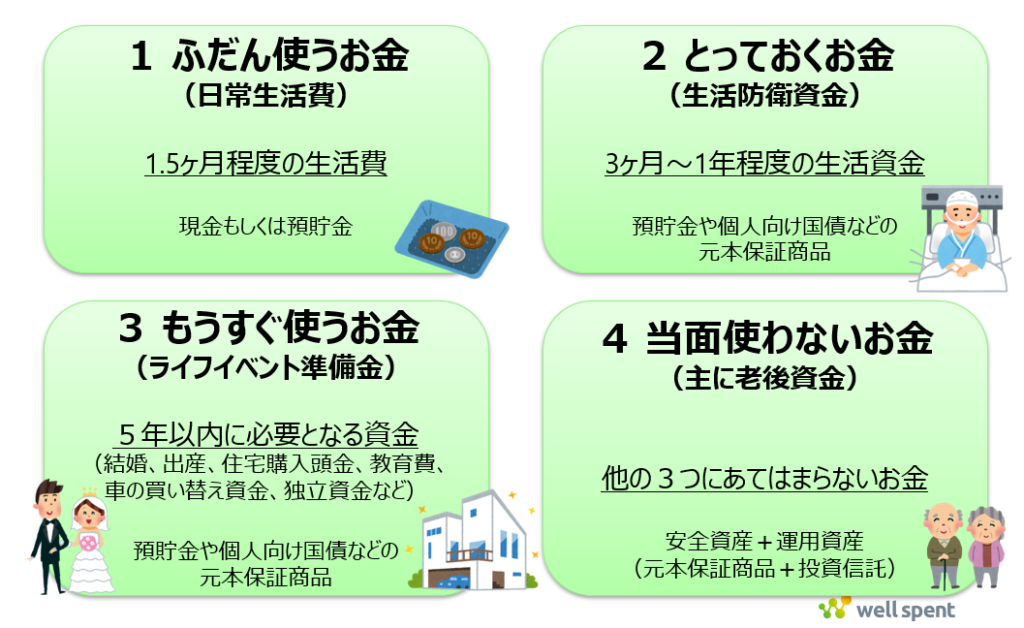

具体的にどのように備えていけばよいのでしょうか。おすすめは、家計のお金を役割ごとに「4つのポケット(口座)」に分けて整理することです。

- ふだん使うお金(日常生活費): 生活費の1.5ヶ月分程度。住居費、水道光熱費、その他生活費などを確保しておくポケットです。

- とっておくお金(生活防衛資金): ここがショック対応の主役です。 予期せぬトラブルに備え、生活費の3ヶ月〜1年分程度を、流動性の高い預貯金や個人向け国債等で確保しておきます。

- もうすぐ使うお金(ライフイベント準備金): 5年以内に使う予定があるお金(車、結婚、リフォームなど)。こちらも預貯金や個人向け国債等、いつでも引き出しやすい形で確保しておきます。

- 当面使わないお金(老後資金など): 当面使う予定がないため、将来のための投資(NISAやiDeCo等)にまわすことが可能なお金。もちろんすべてを投資にまわす必要はありません。

「ショック対応」という意味では、特に「2. とっておくお金」が確保されているかが鍵となります。

まずは「生活費の1ヶ月分」を貯めることから始め、最終的には3ヶ月~1年分程度を目指しましょう。これがあると、病気や失業といった大きなショックにも耐えられる家計の「体力」が格段に高まりますし、漠然とした不安の軽減につながります。

共働き会社員夫婦なのか、片働き個人事業主夫婦なのかなど、働き方によっても異なりますが、共働き会社員夫婦であれば3~6ヶ月分、片働き個人事業主夫婦であれば6ヶ月~1年分が一つの目安になると考えています。

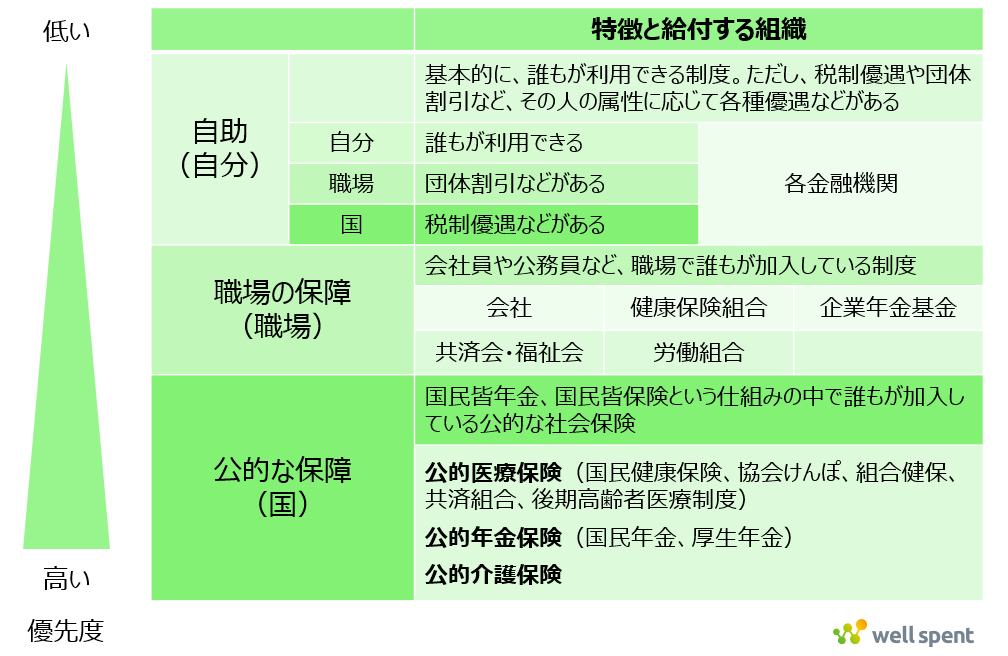

3. 対策の優先順位は「国・職場・自分」の順番で

ショック対応力を高めようとして「すぐに民間保険に入らなきゃ」と焦る必要はありません。効率的に家計を守るには、以下の優先順位を守ることが鉄則です。

- 第1ステップ:公的な保障(国)

日本は公的保険(社会保険)が非常に充実しています。病気で休んだときの「傷病手当金」、医療費の自己負担を抑える「高額療養費制度」、遺された家族を支える「公的年金保険の遺族給付」などが、どこまで自分をカバーしてくれるかをまず確認しましょう。

- 第2ステップ:職場の保障

勤務先の福利厚生として、弔慰金や遺児育英年金、健康保険の付加給付などがないかチェックします。見落としがちなポイントですし、ここが充実している場合には民間保険の必要性は低下し(保険料は削減可能になり)ますので、必ず確認しておくようにしましょう。

- 第3ステップ:自助(自分)

国や職場の保障だけでは「どうしても足りない」という不足分のみを、預貯金や民間の保険で補います。ただし、いざとなったらご両親や親族に頼ることができる、といった場合には、自助努力の必要性も低下しますので、その点も確認しておくようにしましょう。

この3つのステップを踏むことで、固定費である保険料の払いすぎを抑えつつ、確かな安心感を手に入れることが可能になるのです。

4. ショック対応が「選択の自由」を生む

「ショックへの備え」は、単なる守りではありません。金銭的なショックを吸収できる能力は、人生を主体的に生きるための「選択の自由度」を高めてくれます。

例えば、十分な生活防衛資金があれば、急な会社の変化や働き方の見直しが必要になった際にも、お金に縛られずにより良い選択肢(学び直し、転職、独立など)を冷静に検討できます。

「ショックへの耐性がある」という確信があれば、将来の見通しが立ち、今この瞬間を全力で楽しむための「有意義なお金の使い方(ウェルスペント)」も可能になるでしょう。

まとめ

ファイナンシャル・ウェルビーイングの土台は、単なる資産の多さだけではありません。「自分の状況を把握し、ショックに備えられている」という主観的な確信にあります。

まずは自分の家計を「見える化」し、まずは1ヶ月分の予備資金を確保することから始めてみましょう。その小さな一歩が、漠然とした不安を解消し、自分らしく豊かな人生を送るための大きな自信へとつながっていくはずです。

ファイナンシャル・ウェルビーイングについて体系的に学ぶなら、筆者が全面監修している「ファイナンシャル・ウェルビーイング検定」をチェックしてみていただけたらと思います。