一般的なフツーの人が資産形成の一環で長期投資している場合、買ったり、売ったりとと取引を頻繁に行う必要はなく、基本的には、

バイ・アンド・ホールド

もしくは

ただひたすら保有を継続

だと考えています(資産形成期の方は、積立投資を継続になるかと思います)。

これはつみたてNISA口座はもちろん、企業型確定拠出年金、iDeCo、そして特定口座であっても同じことです。

もちろん長い人生、途中で何があるかわかりませんから、ライフイベントに応じてお金を使うことになった場合は、躊躇なく取り崩して使っていくことが重要であることは大前提だと考えています。

さて、前置きが長くなりましたが、2019年のアセットクラス別のリターン(運用利回り)を確認してみたいと思います。

2019年のリターンの定義

今回、リターンを計算するにあたっては、以下のように計算しています。

2019年のリターン

= 2019年最終営業日の投資信託の基準価額 / 2018年最終営業日の投資信託の基準価額 – 1

そして、実際にデータを利用した投資信託としては、eMAXISシリーズ(三菱UFJ国際投信株式会社) を使わせて頂きました。

一般的に期待されているリターンの水準は?

実際の結果を確認する前に、一般的に期待されているリターンの水準を確認しておきたいと思います。

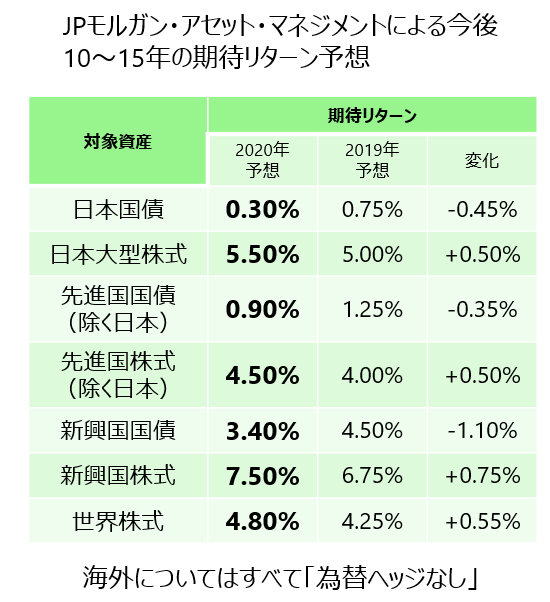

一般的に、実績ではなく、今後のリターンの予想を公表している会社はほとんどないのですが、JPモルガン・アセット・マネジメントは以下のような形で期待リターン予想を公表しています。

見て頂くとおわかりになると思いますが、株式で4~7%程度、債券で0.3~3%程度となっています。いずれも新興国が高めになっており、日本や先進国のみですと、株式でせいぜい5%程度、債券だと1%程度といったイメージになります。

このデータについて詳しく確認されたい方は以下の記事をご覧頂ければと思います。

【2020年版】60資産の今後10~15年の期待リターン超長期予想:日本大型株式は5.50%、先進国株式は4.50%、新興国株式は7.50%、世界株式は4.80%!

2019年のアセットクラス別実績リターン(運用利回り)

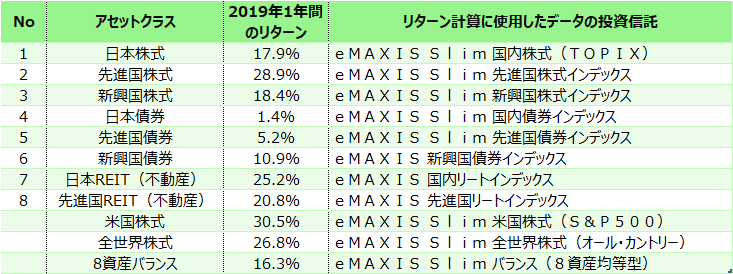

では、いよいよ2019年(2018年末から2019年末までの1年間)のリターン実績を確認したいと思います。

次の表をご覧ください。

見るべき数字は1つしかありませんので、難しい表ではないと思いますが、左からアセットクラス、2019年のリターン、そして実際にリターンの計算に使用した投資信託となっています。

アセットクラスについては、株式、債券、REIT(不動産)について、日本、先進国(日本を除く)、新興国といった国ごとにわけたもの(ただし、新興国REIT(不動産)はなし)、そして、これら8つの資産を均等(12.5%ずつ)に保有した場合の8資産バランス、さらに時価総額ベースで世界の株式市場の過半を占める米国株式、また日本、先進国、新興国を時価総額通りに保有した場合の全世界株式、と合計11のアセットクラスを取り上げています。

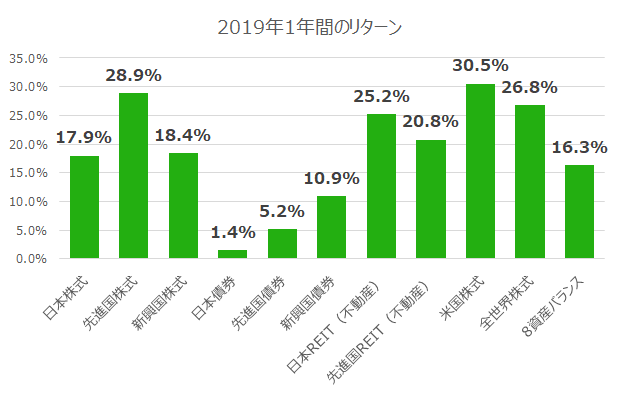

このリターンをグラフにすると次のようになります。

トップ3は、米国株式、先進国株式、全世界株式でいずれも20%台後半以上、米国株式に至っては30.5%といった数字になっています!

このグラフをご覧になってどのように感じられたでしょうか?

ハッキリ言って、2019年のリターンは出来すぎ、たまたまだと思います。

ただ、マーケットの動向を見ながら買ったり売ったりする必要もなく、2018年末に購入していれば、2019年は何もせずほったらかしておいたら、このくらいのリターン(運用利回り)になったわけです。

つまり、リスク資産(運用資産)を保有してさえいれば、このようなリターンを享受できたわけですが、保有していなかったら預金金利(0.001%?)程度のリターンしか得られなかったことは間違いありません。

もちろん2020年のリターンがどうなるかはわかりません。10%、20%と下落してしまうかもしれませんし、2019年に続いていいパフォーマンスになるかもしれません。

一年一年のリターンには浮き沈みがありますが、長期的に(10年、20年など)保有を継続した場合、振り返ってみると、結果的に平均リターンは5%など、上でご紹介したリターン予想に近づくのではないか、と考えています。

「2019年は良すぎたから、しばらくしたら大きく下げるはず。そしたら、投資を始めてみよう!」

などと考えていたら、いつまで経っても投資は始められません。そのように考える方に限って、大きく下げ始めると

「もっと下がるはず。底を打つまで待とう、、、」

なんて言って、結局始められないものです。

時間分散を実現できる定期定額積立投資(いわゆるドルコスト平均法)であれば、いつ始めても、マーケットタイミングの影響を受けづらくなりますので、今日からでも始められます。

これからの人生で一番若い日は今日、ということで、少額でもいいので、実際に始めていくことが重要です。

ということで、本日は2019年のアセットクラス別の実績リターンを確認しました。

なお、実際に投資を行う場合のアセットクラスとしては、2019年によかったから米国株式のみ!とかではなく、全世界株式を中心に保有していくことをおすすめします。