資産形成ハンドブックでは、資産形成していくにあたり投資を取り入れるなら、基本的に

(できるだけ低コストで)世界の幅広い株式に分散して積立投資をしていく

ことをオススメしています。

例えば、日本株式だけ、とか、米国株式だけ、とかではなく、

世界の幅広い株式に

というところが重要だと考えています。

それはなぜかと言うと、未来は予測できないから、です。

今回は、クレディスイスというスイスの金融機関が発行している、以下のレポートから一部データを参照しながら、考えてみたいと思います。

Summary Edition: Credit Suisse Global Investment Returns Yearbook 2018

なお、本記事におけるアセットアロケーションは、アセットクラスとしての株式内でのアロケーションをどうするか、という意味で使っており、一般的な、株式、債券、不動産等全般のアセットアロケーションという意味ではありませんのでご留意頂ければと思います。

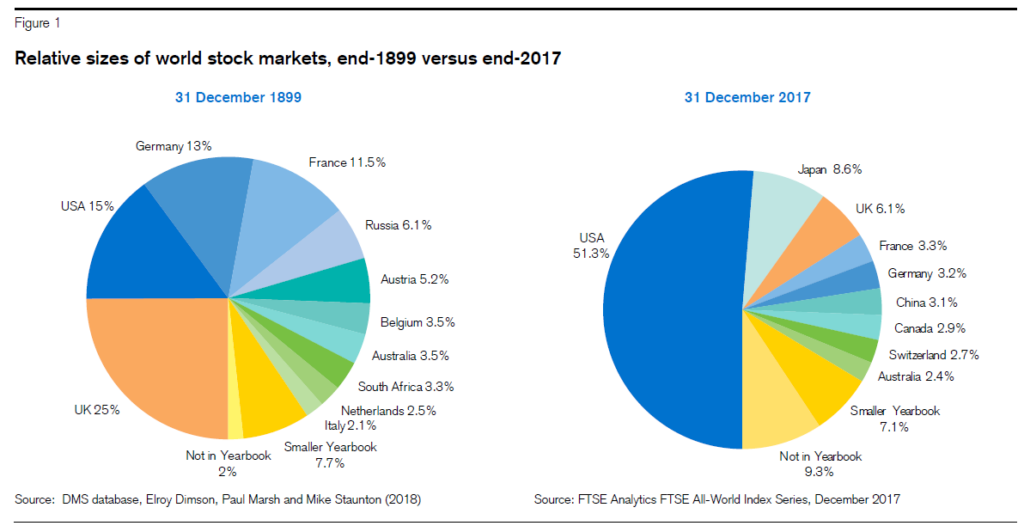

1899年末と2017年末の時価総額比較

以下のグラフは、約120年前、1899年末における世界の国別時価総額比率(左)と、2017年末における世界の国別時価総額比率(右)です(浮動株基準)。

Summary Edition: Credit Suisse Global Investment Returns Yearbook 2018 P.7 Figure 1より引用

最近のデータである右のグラフを見ると、米国が約51%と世界の時価総額の半分を占めていることがわかります。しかし、左のグラフ(1899年)では、米国は2位であるものの約15%でした。

その代わり、1位は英国で世界の4分の1、約25%を占めていたことがわかります。

2位の米国に続いて、3位ドイツ、4位フランスはそれぞれ13%、11.5%と10%以上となっており、ある程度分散していたことがわかります。

ところが、その後、120年近く経過して、現在では米国が約半分でダントツの1位となっているわけです。

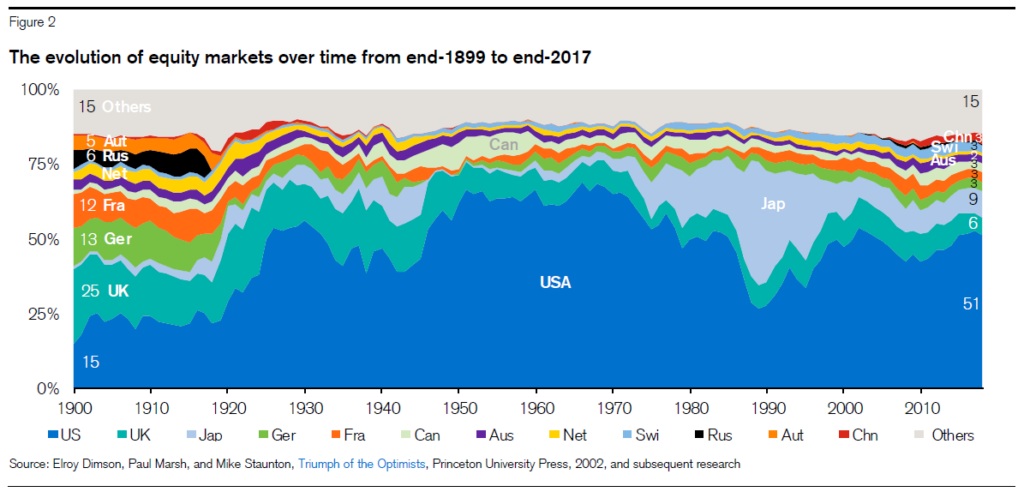

約120年間の時価総額比率の変遷

では、この現在の比率に至るまで、約120年間、時価総額比率はどのように推移してきたのでしょうか。

同じレポートには、以下のグラフもあります。横軸が年代、縦軸が時価総額の構成比です。

Summary Edition: Credit Suisse Global Investment Returns Yearbook 2018 P.8 Figure 2より引用

一見して、全期間にわたって米国の時価総額比率が非常に高い水準で推移してきたことがわかると思いますが、特に確認して頂きたいのは、1960年代では現在の51%よりも高い、65%近くの水準だったことです。

また、1990年の日本のバブルの頃には日本の時価総額が45%と、当時の米国の30%と比べて1.5倍の水準まで膨らんでいたことがわかります。

2017年末の日本は8.6%ですから、当時がいかにスゴい状況になっていたか、ご理解頂けるのではないでしょうか。

過去の特定の時点で投資家の立場だったら、どう思っていたか

例えば、1965年頃、米国の時価総額が約65%だった時に投資家だったら、どのように考えていたでしょうか。

米国株さえ持っておけばいいだろう

と思っていたかもしれません。

また、1990年の少し手前で、投資家だったらどのように考えていたでしょうか。

日本株と米国株さえ持っておけば、大丈夫!

と思っていたかもしれません。

しかし、現実はどうだったでしょうか。米国株式や日本株式だけに集中投資していたら、その後のパフォーマンス(リターン)は必ずしもよくなかったはずです(市場平均と比べて、という意味です)。

現在、米国の時価総額が世界の半分くらいを占めているわけですが、10年後、30年後、50年後にどうなっているかを予測することはとても難しい(不可能!)と思います。

例えば、現在60代の方であったとしても、80代、90代の時に使うお金と思えば、20~30年といった時間軸で運用していくことになりますし、もっとお若い世代の方であれば、運用期間がより長期になることは自明です。

どこか特定の国に賭けるのではなく、モグラ叩きのようにどこからどう飛び出てくるかわからない、予測できないという前提で、世界の幅広い国に分散投資していくことこそ、ある意味、リスクが低いわけです。

以下の記事でも、国別GDP成長予測や先進国株式、新興国株式の配分比率などについて取り上げていますので、ぜひご覧頂ければと思います。