本記事の解説動画(YouTube)です。

よろしければ、チャンネル登録、高評価、コメントお願い致します!

/////////////////////////////////

最近FIRE(Financial Independence, Retire Early)というライフスタイルがよく取り上げられています。その中では、4%ルールという考え方があり、例えば5,000万円貯めて4%で資産運用しながら年200万円で生活していけば一生働かなくていい、とされています。

しかし、資産運用は預貯金でもない限り、4%の確定利回りにはなり得ません。そして、現在はゼロ金利、マイナス金利と言われる時代であることはよくご存知のことかと思います。

リタイア後の生活資金確保について、4%相当額をどのくらいの確からしさで確保できるのか、これはシークエンス・オブ・リターン・リスク(Sequence of Return Risk)と呼ばれるものです。

今回は、このシークエンス・オブ・リターン・リスクについてご説明させていただきます。

なお、このシークエンス・オブ・リターン・リスクは、FIREに限らず、一般的な定年退職などで現役引退し、資産運用を継続しながら生活資金に充てていく場合にも考慮すべきものですので、FIRE志望の方に限らず、多くの方にご認識いただければと考えています。

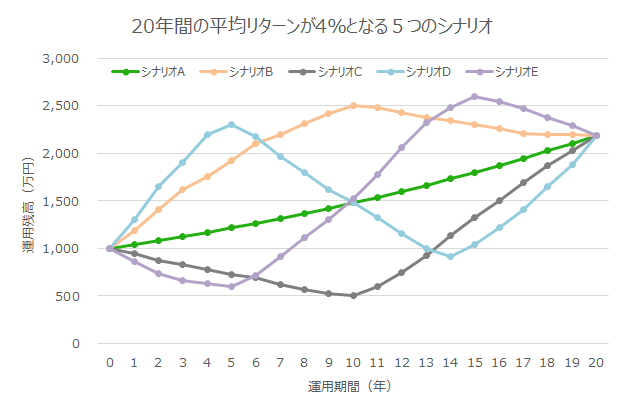

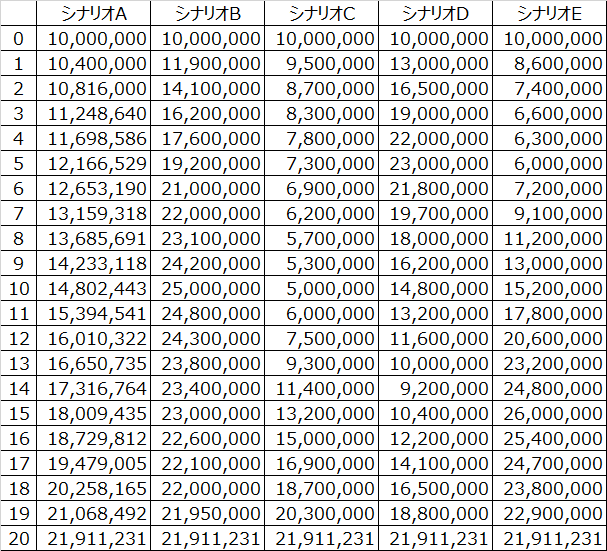

20年間の平均リターンが4%となる5つのシナリオ

株価や、投資信託の基準価額など、結果的に20年間の平均リターンが4%となる5つのシナリオで考えてみます。

つまり、最初に1,000万円を投資し、年率4%のリターンで20年間運用できると20年後に約2,191万円となりますので、この最初と最後の金額が同じとなるような5つのシナリオです。

ここでは、途中で、配当や分配金などインカムゲインはないものとし、リターンはすべてキャピタルゲインで実現されていくと仮定します。

上記グラフの具体的な評価額を表にすると、次のようになります。途中上がったり下がったりはありますが、いずれの場合もスタート時点で1,000万円、20年後には約2,191万円となっています。

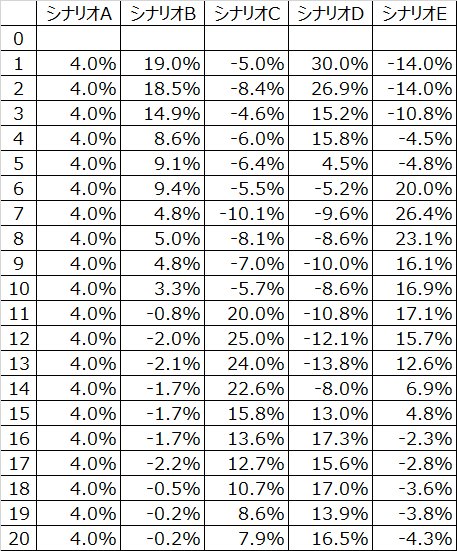

上の評価額の推移から、実際に年ごとのリターンを確認してみると、次のようになっています。シナリオAは確定利回りの年率4%(現在のマーケット環境ではありえませんが)、シナリオB~Eは様々なリターンになっています。

5つのシナリオで毎年40万円取り崩した場合、どうなるか?

この5つのシナリオで、毎年40万円を取り崩していった場合に、運用残高がどのようになるか確認してみたいと思います。

シナリオAでは、1,000万円が確定利回りで年率4%となっていますので、リターンはちょうど40万円になります。そのリターン相当額を取り崩すことになりますので、運用残高は変わらず、1,000万円として運用が継続されることになります。

つまり、毎年40万円であれば、半永久的に取り崩していっても問題ないことになります(運用残高が減っていくことはない、という意味です)。

一方、運用開始後に上昇相場が訪れたシナリオBやシナリオDでは、20年後の運用残高は1,000万円を上回る結果となっています。

また、運用開始後に下落相場となってしまったシナリオCやシナリオEでは、20年後の時点で1,000万円を下回っており、特にシナリオCの場合は残高は約156万円まで減少してしまっています。

以上確認してきたように、シークエンス・オブ・リターン・リスクとは、シークエンス・オブ・リターン、つまり、リターンがどのような順番で実現していくかによって、取り崩しながらの運用残高が如何様にもなりうるリスクのことです。

マーケットは気まぐれですから、その実現していくリターンに応じて取り崩していくお金を調整し、生活費として使っていくお金を上手にコントロールしていくことが非常に重要になるわけです。

なお、上記のグラフのデータを表の形にすると以下のようになります。

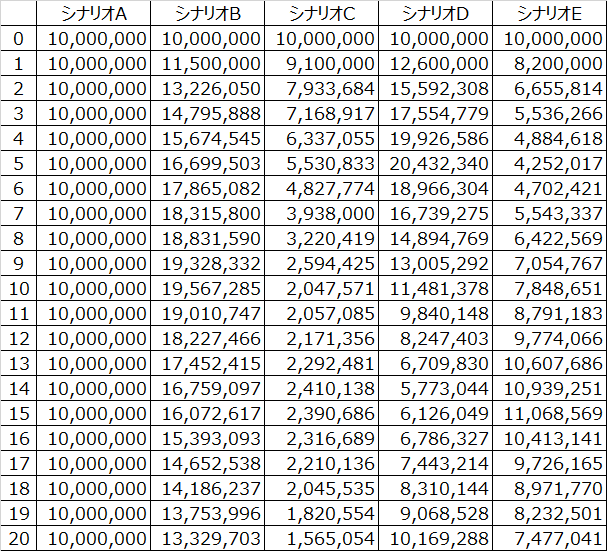

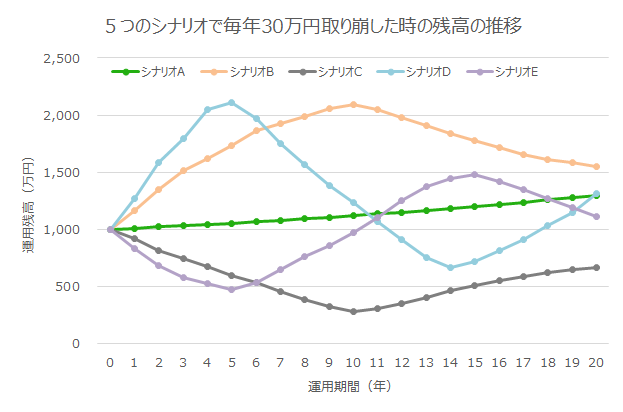

5つのシナリオで毎年30万円取り崩した場合、どうなるか?

次に、シナリオは先ほどと同じものの、40万円ではなく30万円を取り崩していった場合で確認してみます。

シナリオAの場合、1,000万円を年率4%ということで、リターンは40万円となりますが、取り崩すのは30万円だけですので、毎年10万円分が追加投資されていく形になります。つまり、運用残高は右肩上がりとなっています。

シナリオB~Eについても、40万円取り崩した場合よりは20年後の残高がいずれも改善していることは同じですが、シナリオCの場合はそれでも665万円と当初の元本、1000万円を下回っています。

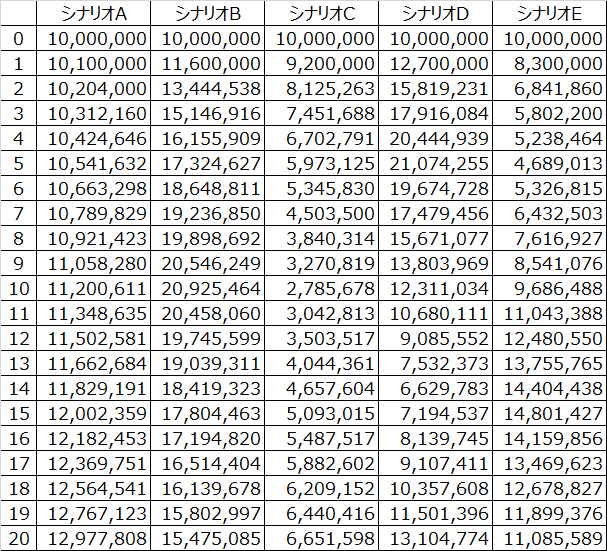

なお、表にすると次のようになります。

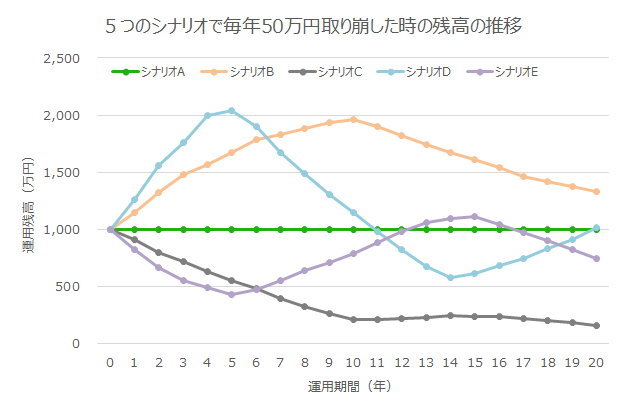

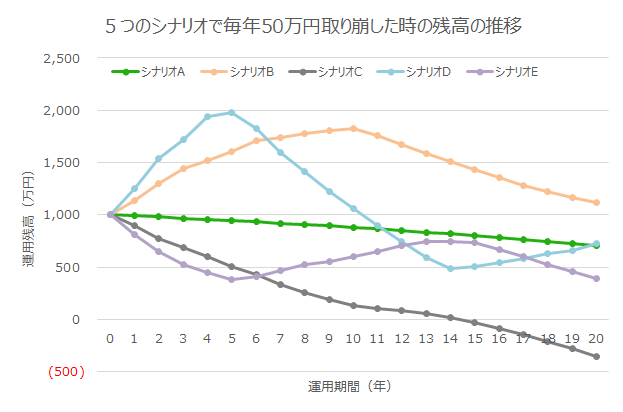

5つのシナリオで毎年50万円取り崩した場合、どうなるか?

最後に、毎年50万円を取り崩していった場合です。

この場合はシナリオAであっても、毎年生み出されるリターンの金額40万円を超えて取り崩していくことになりますから、右肩下がりのグラフになっています。そして、最も厳しいシナリオCでは14~15年目に残高が完全にゼロとなっていることが確認できます。

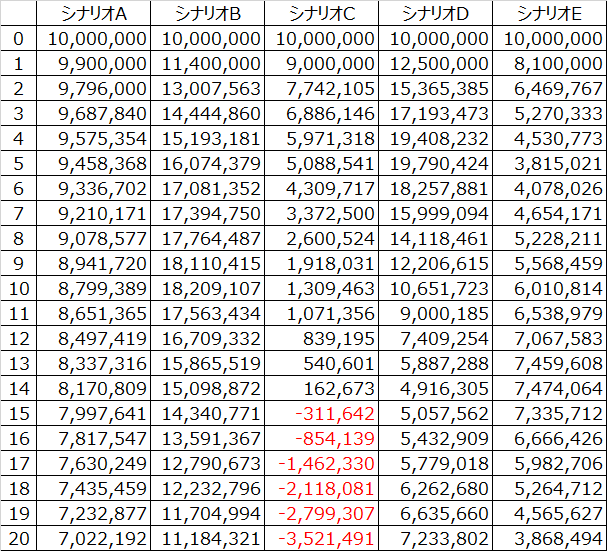

同様に、具体的なデータを表にすると次のようになります。

シークエンス・オブ・リターン・リスクを下げるためには?

このように、リタイア後に資産運用を継続しながら生活費として取り崩していく場合、そのリターンの順番によって運用結果が大きく変わりうるリスクが存在するわけです。

このリスク、つまり、シークエンス・オブ・リターン・リスクを下げるためにはどうすればよいのか考えてみたいと思います。

適度に分散したポートフォリオにする

まず1つ目はとにかく分散されたポートフォリオにするということです。個別株式数銘柄程度など、集中投資ではなく、できるだけ幅広く分散されたポートフォリオを構築しておくことが重要になります。

できるだけインカムゲイン中心のポートフォリオにする

上記では、シナリオとしてキャピタルゲインのみで考えていましたが、現実的には株式の配当金、投資信託/ETFの分配金、不動産の賃料など、インカムゲインもあります。

例えば今後高成長が見込まれるベンチャー企業などの株式であれば配当は支払わず、内部留保として株価の上昇という形でリターンが実現していく傾向にあるかと思います。

一方、時価総額が大きく業態として安定的なキャッシュフローを生み続けるような業界、例えば銀行や、NTT、KDDI、ソフトバンクなどの通信業界などは、比較的安定的なインカムゲイン、つまり配当収入が期待できるかと思います(なお、わかりやすいように日本企業で例を出しましたが、投資先は世界に分散した方がよいと考えています)。

株価や基準価額は全体として30%、40%と下落することは十分あり得ますが、配当金については保有銘柄のすべてが一律30%、40%減少するということは起こりづらいと思います。

つまり、運用資産が生み出すと期待されるインカムゲインの金額をきちんと把握し、その金額をベースに生活費の水準を考えていくということが一つの考え方になります。

より安定的なインカムゲインとしては実物不動産という選択肢も

最後に、より安定的なインカムゲインとしては、有価証券ではなく、実物不動産という選択肢もあります。

不動産投資というと、空室リスク、滞納リスク、経年による家賃下落リスクなど、様々なリスクがあるという印象をお持ちの方も多いかもしれませんが、それでも株式の配当などよりは安定していると思います(ただし、株式配当と異なり、家賃自体が長期的に増えていくことはありません)。

例えば5,000万円を運用するとして、それを全額有価証券で運用するのではなく、3分の1や半分など、ある程度の割合を実物不動産で運用するということで、よりバランスの取れたポートフォリオを構築することも可能かと思います。

最後に

今回は、運用残高の一部を取り崩しながら生活費に充てていく場合、実現するリターンがどのような順番になるかによって、運用成績が大きく異なってしまうリスク、つまり、シークエンス・オブ・リターン・リスクについてご説明させて頂きました。

人生前半の資産形成期においては積立投資、つまり投資資金を追加し続けていく段階ですので、もちろんこちらもシークエンス・オブ・リターン・リスクはあるものの、生活そのものは勤労所得によって賄っていくと思いますので、ライフプランへの影響は限定的かと思います。

しかし、人生の後半、つまり資産活用期/資産取崩期においては、生活費の資産運用への依存度が高いと、シークエンス・オブ・リターン・リスクが顕在化します。その意味では、リタイア後の生活設計においては、資産運用の一本足打法は避け、公的年金収入を軸に、収入源を複数持つなど、収入についても分散しておくことが大切かと思います。