「貯金をしたほうがいいのはわかっているけれど、何から手をつければいいのかわからない」

「今の生活も楽しみたいし、将来のために切り詰めるのは苦しい……」

そんなふうに、お金の悩みを行ったり来たりしていませんか?

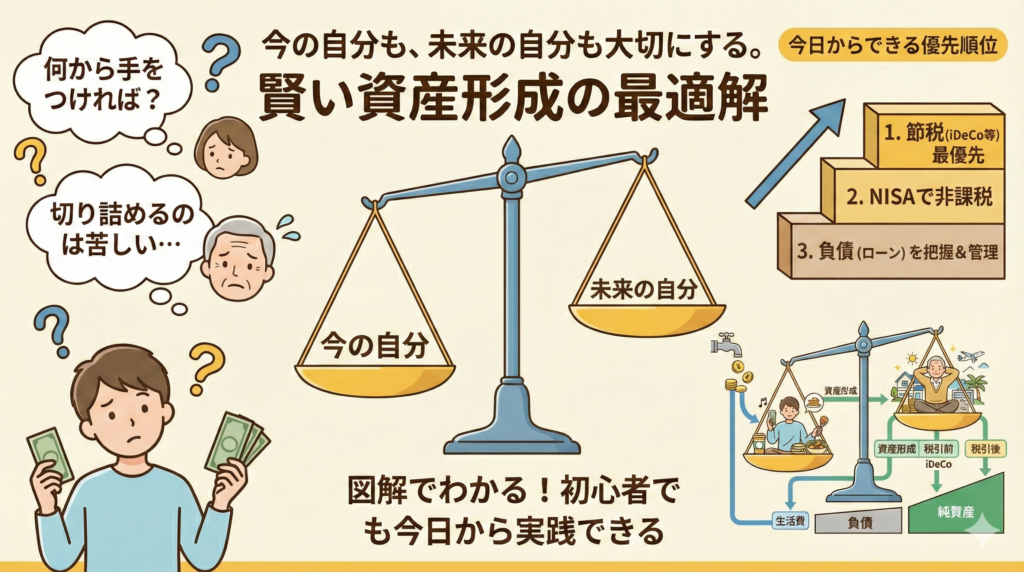

お金の管理や資産形成と聞くと、難しい専門用語や我慢が必要なイメージがあるかもしれません。しかし、その基本構造は驚くほどシンプルです。大切なのは、「今のお金」と「未来のお金」のバランスを整えること。

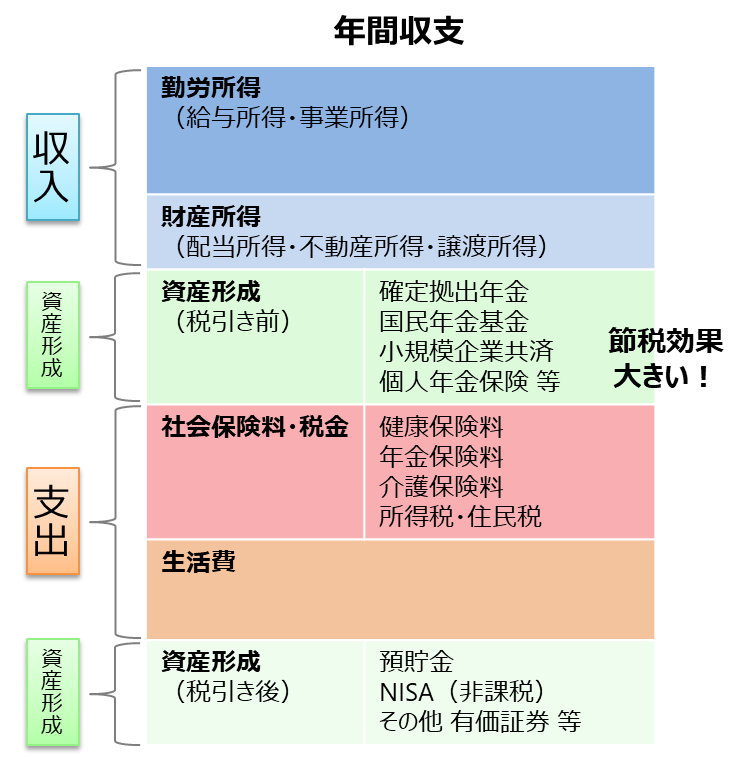

今回は、資産形成の全体像(家計収支とバランスシート)に基づき、初心者の方でも今日から実践できる「賢い資産形成の仕組み」をわかりやすく解説します。

1. 収入を「二人の自分」で分けるという発想

まず、私たちが毎月手にする「収入」の役割を整理してみましょう。収入は大きく分けて、次の2つの役割を持っています。

- 今の自分のための「生活費」

- 将来の自分のための「資産形成」

毎月の給料やボーナスが入ってきたとき、私たちはついつい「今、何に使うか」ばかりを考えてしまいがちです。しかし、今の自分だけでなく、「将来の自分」にも仕送りをしてあげるという感覚を持つことが、資産形成の第一歩となります。

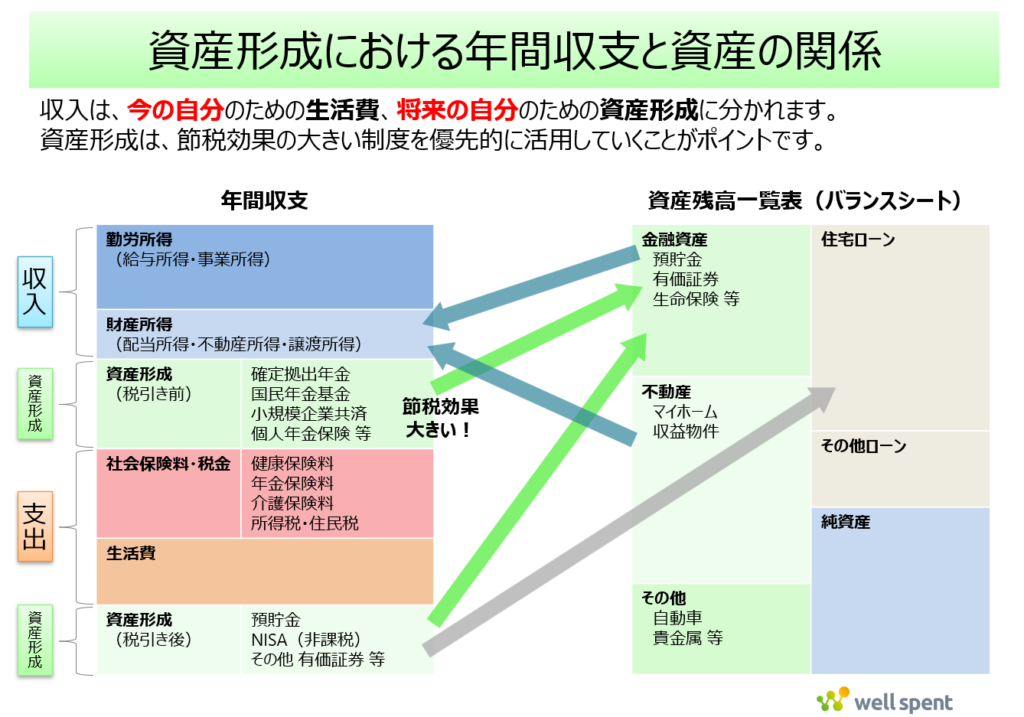

また、収入源には、働いて得る「勤労所得(給与や事業所得)」だけでなく、持っている資産がお金を生む「財産所得(配当金や家賃収入など)」もあります。これらをうまく組み合わせ、将来の自分への仕送りを増やしていくのが理想的な形です。

2. 知っておきたい「税金の壁」と2つのルート

資産形成には、大きく分けて2つのルートがあります。ここで最も注目すべきポイントは、「税金を払う前」に積み立てるか、「税金を払った後」に積み立てるかという点です。

① 節税効果が絶大!「税引き前」の資産形成

まず優先的に検討したいのが、こちらのルートです。

- 確定拠出年金(iDeCo・企業型DCなど)

- 国民年金基金

- 小規模企業共済

これらは、お金を積み立てる金額分が所得から差し引かれるため、「貯蓄をしながら、今の税金(所得税・住民税)も減らせる」という二重にお得な仕組みになっています。いわば、国が用意してくれている「資産形成の特急レーン」です。これを活用しない手はありません。

② 自由度が高い「税引き後」の資産形成

もう1つは、生活費や税金、社会保険料を支払った後の「手取り」から行う資産形成です。

- 預貯金

- NISA(少額投資非課税制度)

- その他の特定口座などの有価証券(株や投資信託など)

NISAなどは「運用で出た利益に税金がかからない」という大きなメリットがありますが、原資となるのは「すでに税金を引かれた後のお金」である点が、①のルートとは異なります。

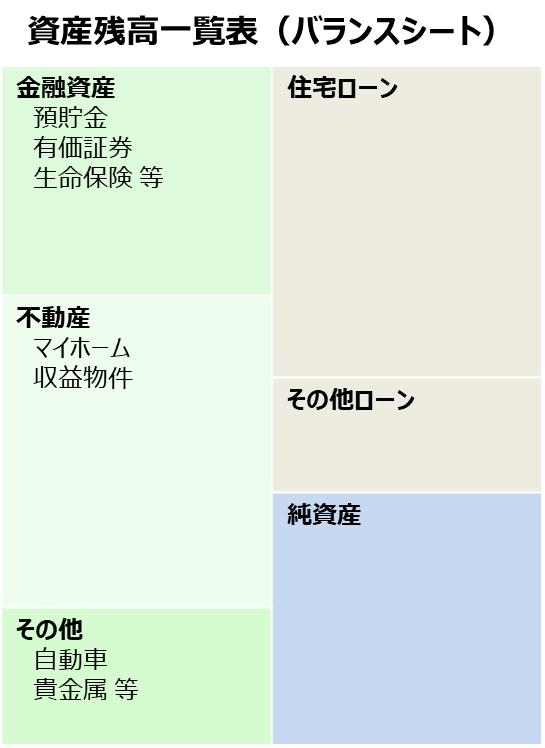

3. 家計を丸裸にする「資産残高一覧表(バランスシート)」

日々の「収支(入りと出)」を整えたら、次は「今の自分の持ち物」がどうなっているかを確認しましょう。これが「資産残高一覧表(バランスシート)」です。

資産形成がうまくいくと、日々の収支から生まれたお金がこの表の左側(資産)へと流れ込み、どんどん積み上がっていきます。ここで重要なのが、「資産」だけでなく「負債」も一緒に見ることです。

- 左側(資産): 預貯金、有価証券(株式、債券、投資信託等)、保険、マイホーム、車、貴金属など

- 右側(負債): 住宅ローン、自動車ローン、その他ローンなど

いくら銀行にたくさんのお金(預貯金)があっても、それ以上の大きな借金(ローン)があれば、家計の体力はまだ十分とは言えません。資産と負債の両面から資産状況を確認していくことが大切です。

4. 目指すべきゴールは「純資産」の増加

家計の本当の健康状態は、「資産」から「負債」を引いた「純資産」がどれくらいあるかで決まります。 資産形成のゴールは、青色で示されたこの「純資産」を少しずつ増やしていくことにあります。

- ステップ1: 節税効果の高い制度を優先的に使い、効率よく金融資産を増やす。

- ステップ2: ローン(負債)を計画的に返済し、金利負担を減らす。

- ステップ3: 将来的に「財産所得」を生んでくれる資産を育て、収入の柱を増やす。

この3つのステップを意識するだけで、お金の管理、資産形成は劇的に変わります。

5. 初心者が今日からできる「優先順位」

資産形成を成功させるためのアクションをもう少し具体的に考えていきましょう。

1. 節税効果の高い制度を最優先する まずは、iDeCoや企業型DCなど、「税引き前」に積み立てられる制度を優先的に活用しましょう。また個人事業主の人は、国民年金の付加年金、国民年金基金、小規模企業共済などもあります。スタート地点でのロスを減らすことで、資産形成のスピードがグッと上がります。

2. NISAで「非課税」の恩恵を受ける 手元に残ったお金で運用する場合は、利益に税金がかからないNISAを優先的に活用しましょう。金利が少しずつ上がっているとは言え、預貯金だけでは増えにくい時代、こうした非課税制度を味方につけることが大切です。

3. 「負債」の正体を知る 住宅ローンや車のローンが、自分の「純資産」をどれくらい圧迫しているか把握しましょう。ローンも資産形成の一部として捉え、無理のない返済計画を立てることが重要です。預貯金も含めた資産側の運用利回りとローンの借入金利を比較して、借入金利の方が高い場合には、ハイリターンが期待できる資産(株式など)の割合を高めるか、手元資金から借入金利の高いローンの繰上返済を行う、といったことを検討していきましょう。

まとめ:未来の自分に「ゆとり」を届けるために

資産形成は、今の生活を我慢して切り詰めることではありません。「今の自分」と「将来の自分」がどちらも笑顔でいられるように、お金の流れを整える作業です。

「今払っている税金が安くなる方法はないか?」 「将来、お金を産んでくれる資産はどれか?」

そんな視点を持つだけで、あなたのお金はもっと効率よく働いてくれるようになります。 完璧を目指す必要はありません。まずは、節税効果の高い身近な制度を調べてみることから始めてみませんか?その小さな一歩が、数年後、数十年後の大きな安心へとつながっていくはずです。