「今の貯金額だけで、私の将来は大丈夫なのだろうか?」

そんな漠然とした不安を抱えていませんか? 資産形成を考え始めると、どうしても「どの銘柄を買うか」「いくら貯めるか」という「お金そのもの」に目が向きがちです。

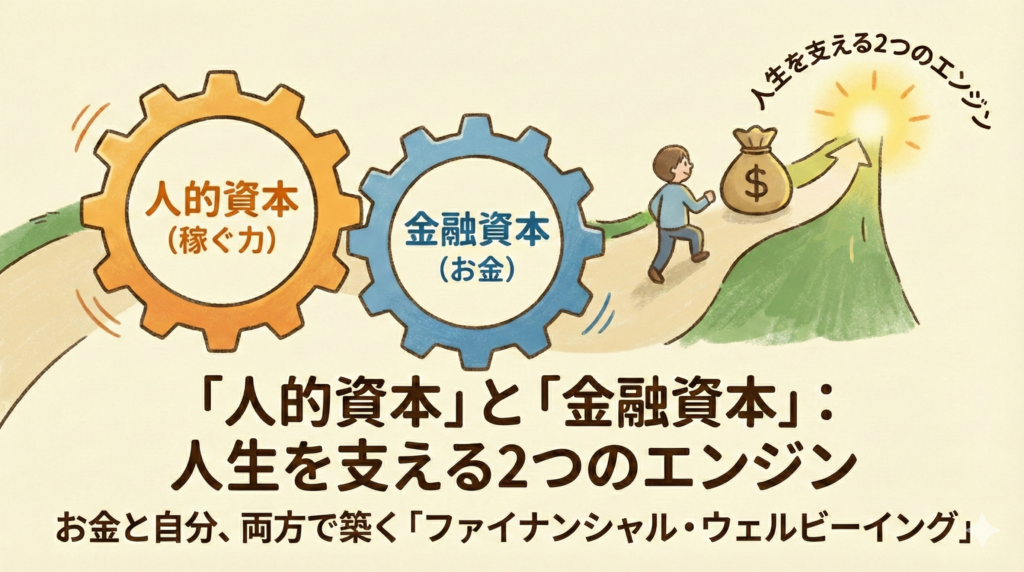

しかし、真の意味での資産形成とは、単にお金を増やすことではありません。「自分の時間を使って働くこと」と「自分のお金に働いてもらうこと」を組み合わせ、将来の安心を構築していくプロセスそのものだと考えています。

このプロセスを理解する上で鍵となるのが、「人的資本」と「金融資本」という2つの考え方です。これらは人生という長い航海を支える「2つのエンジン」に例えられます。今回は、資産形成初心者の方に向けて、これら2つの資本の特徴と、理想的な組み合わせ方を解説します。

1. 人的資本とは? ― あなたという「最大の資産」

「人的資本」とは、一言で言えば「あなた自身が持つ、将来にわたって収入を生み出す能力」のことです。専門的には「今後得られるすべての収入(将来キャッシュフロー)を現在の価値に割り引いて合計したもの」と定義されます。

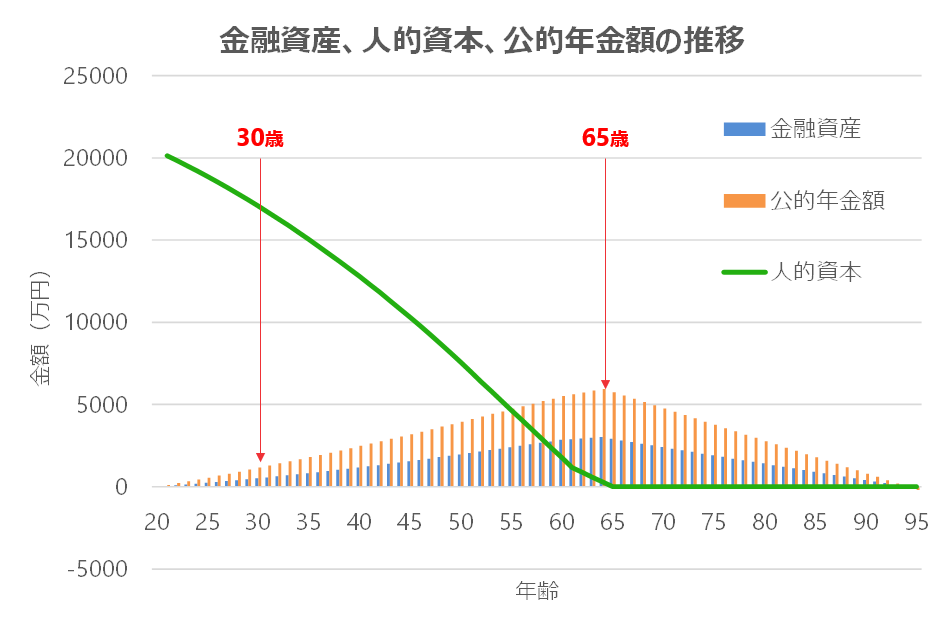

30歳、年収500万円(会社員)の場合で考えてみましょう。

60歳までの30年間、同水準で働くと仮定すると、単純計算で1億5,000万円。これに公的年金の受給見込額などを加えると、その人の人的資本は2億円近い巨大な「潜在的資産」となり、これがまさに「人的資本」です。

人的資本はその人の働き方によって性質が異なり、投資スタイルとの相性を左右します。

| タイプ | 特徴 | 該当する働き方の例 |

| 債券的な人的資本 | 収入が安定しており、解雇リスクが低い | 公務員、大企業の正社員など |

| 株式的な人的資本 | 成果次第で高収入だが、変動も激しい | 起業家、フリーランス、外資系金融など |

人的資本が債券的、つまり収入が安定している人は、金融資産では高いリターンを求めてリスクを取りやすくなると言えます。一方、人的資本が株式的、つまり収入の変動が激しい人は、金融資産は低リスクで安定的なものを多めにするとバランスが良くなります。

若い時期は手元の現金(金融資本)が少なくても、この「人的資本」が最大となっています。スキルアップや健康維持に投資し、このエンジンを力強く回し続けることが、資産形成の第一歩となります。

2. 金融資本とは? ― 「お金に働いてもらう」見える資産

「金融資本」とは、銀行預金、株式、投資信託(広義では不動産も)など、目に見える形になった資産を指します。働いて得た収入(人的資本の果実)から支出を差し引いた残りを、貯蓄や投資に回すことで積み上がっていきます。

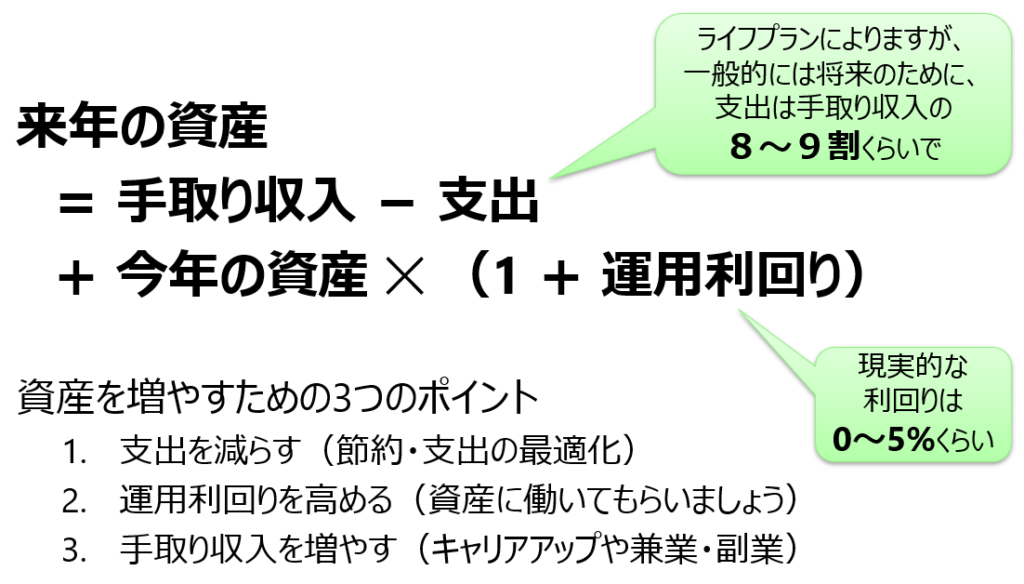

資産形成を数式で表すと、以下のようになります。

来年の資産 = 手取り収入 - 支出 + 今年の資産 × (1 + 運用利回り)

金融資本を効率よく増やすポイントは、「支出の最適化(節約)」「手取り収入の増加」、そして「運用利回りの向上(複利効果の活用)」の3点です。特に長期投資においては、全世界の株式などに分散投資し、雪だるま式に資産を大きくしていく戦略が有効です。

3. 人的資本から金融資本への「バトンタッチ」

人生のステージに応じて、これら2つのエンジンの役割は変化していきます。

- 資産形成期(20代〜50代):

人的資本をフル活用して稼ぎ、その一部を「金融資本(~金融資産)」へと変換していく時期といえます。

- 資産活用期(60代以降):

定年退職等により人的資本はゼロに近づいていきます。その代わりに、現役時代に積み上げた「金融資本」を取り崩したり、配当を得たりして生活を支えていくことになります(広い意味では公的年金の受給権も含まれると考えていいでしょう)。

現代の「人生100年時代」においては、長く働き続けることで人的資本を維持し、「お金の寿命」を延ばす戦略がこれまで以上に重要になっているといえるでしょう。

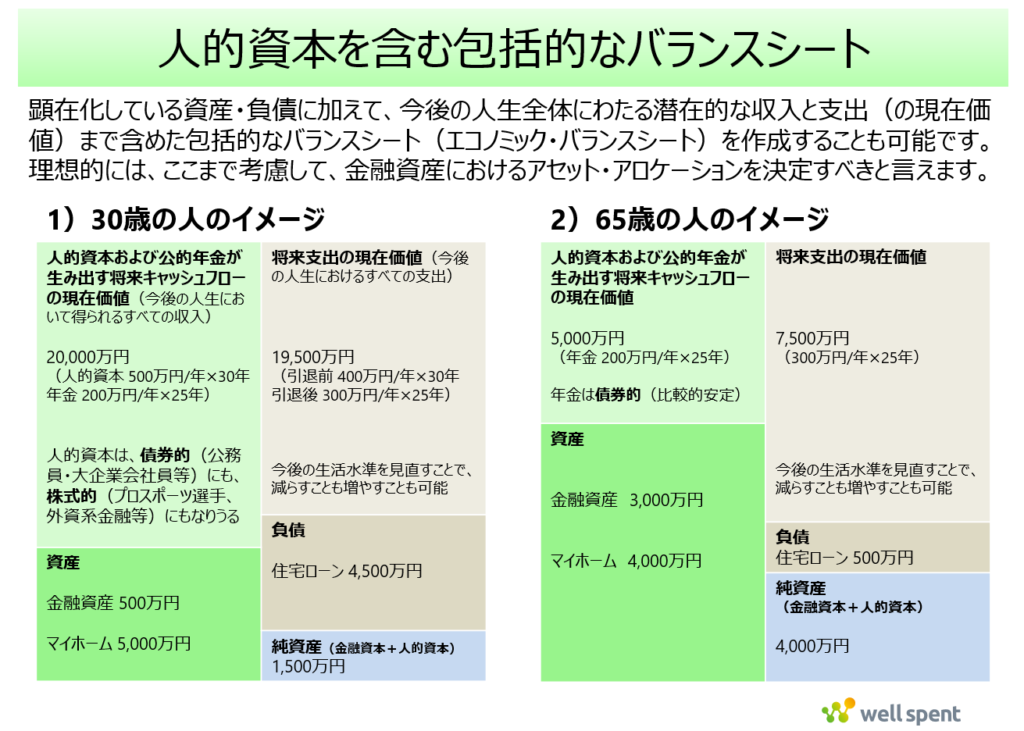

4. 「人生のバランスシート」で全体像を俯瞰する

現在の預金残高だけでなく、将来の稼ぎ(人的資本)も含めた「包括的なバランスシート(エコノミック・バランスシート)」を意識してみましょう。これにより、自分に合った投資リスクが見えてきます。

- 30歳の人のイメージ:

金融資産は少なくても、人的資本が生み出す今後のキャッシュフローは大きい状態です。人的資本が債券的か、株式的かに応じて、金融資産の資産配分を決めていくことが大切です。

- 60歳の人のイメージ:

資産形成は終盤を迎えており、人的資本もゼロに近づいています。人的資本は限定的であることから、公的年金収入と金融資産の取り崩しが今後の収入の柱となります。公的年金収入は安定的であることから、インフレ対策を考えると、金融資産には外国株式や外国REIT(不動産)など、インフレに強い資産を組み入れておくことが重要です。

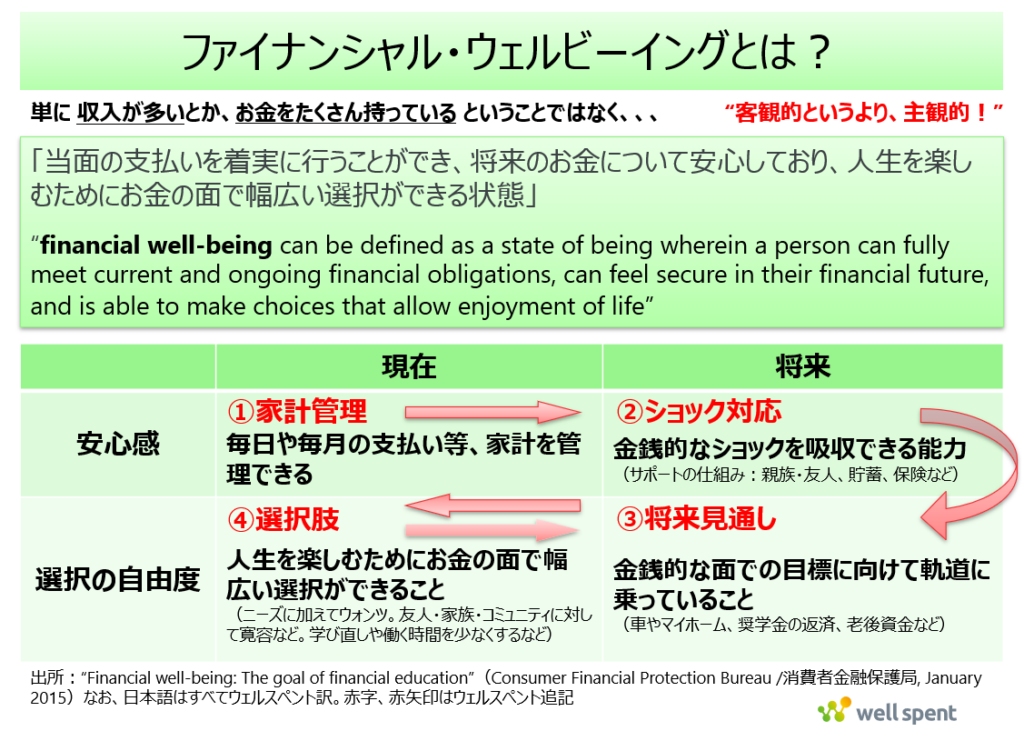

結論:目指すべきは「ファイナンシャル・ウェルビーイング」

これら2つの資本を管理する目的は、単なる蓄財ではありません。ゴールは、お金の面で心身ともに満たされた状態である「ファイナンシャル・ウェルビーイング」の実現です。

ファイナンシャル・ウェルビーイングを構成する4要素

- 家計管理:日々の家計をコントロールできている

- ショック対応:予期せぬ金銭的ショックを吸収できる

- 将来見通し:将来の目標に向けて軌道に乗っている

- 選択肢:人生を楽しむための選択ができる(自由度)

自分(人的資本)を磨き、お金(金融資本)を賢く運用する。この2つのエンジンを上手に使い分けることで、不安を自由、安心に塗り替えていくことができます。

まずは、ご自身の「現在の資産」と「将来の稼ぎ」を棚卸しし、人生のバランスシートを見える化することから始めてみてはいかがでしょうか?

ファイナンシャル・ウェルビーイングについて体系的に学ぶなら、筆者が全面監修している「ファイナンシャル・ウェルビーイング検定」をチェックしてみていただけたらと思います。