病気やケガ、交通事故などのリスクとは異なり、誰もがいつかは迎える老後。

いつまでも収入があればよいのですが、高齢になるにつれて、収入を維持し続けるのは徐々に難しくなっていきます。

その時に備えて、若いうちから計画的に資産形成していくことが、老後のお金に対する漠然とした不安を解消する有力な対策となります。

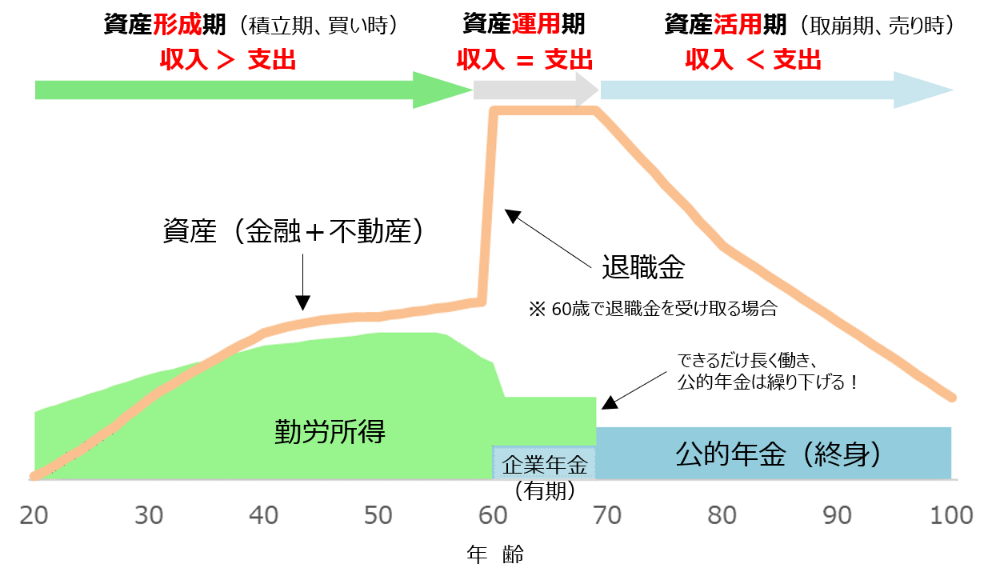

以下の図で、この流れを確認してみましょう。横軸に年齢、縦軸に収入や資産の大きさを取っています。

人にもよりますが、一般的に60~65歳頃まで働きながら資産形成をしていきます。退職金を受け取れる方は、その時点で一時金の形で受け取ります。その頃が、人生における資産のピークになる方も多いかもしれません。

もし60代も働き続けることで公的年金の受給を遅らせても生活上困らないという場合には、公的年金を70歳や75歳(2022年4月より可能に)などに繰り下げて受給することで受給額を大きく増やすことが可能です(70歳なら42%アップ、75歳なら84%アップで、終身で同じ水準となります)。

60代は収入と支出をバランスさせながら、資産を維持、運用する資産運用期と言えるかと思います。

その後、65歳もしくは繰り下げた年齢から公的年金を受け取り始め、足りない分についてはご自身の資産を取り崩しながら生活していくことになります。この最後の時期が、それまでに築いてきた資産を取り崩していく資産活用期となります。

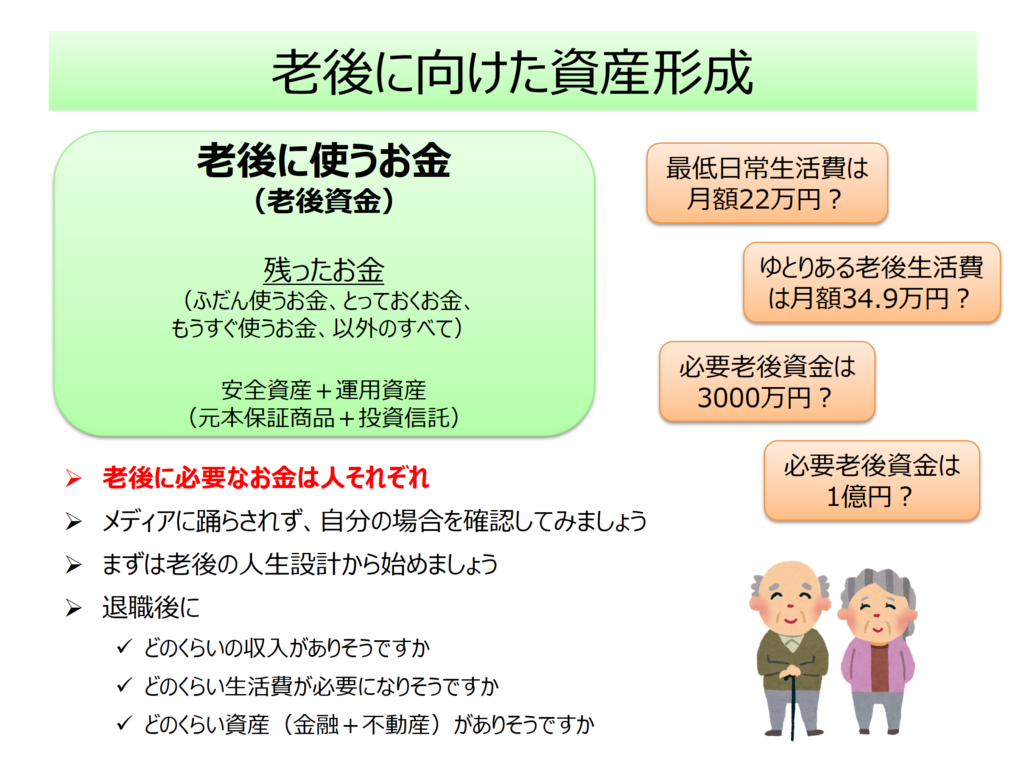

いずれにしても、一般的な数字に躍らされることなく、自分ごととして、自分だったらいくらくらい必要になりそうか、自分の頭で考えるようにしましょう。

現役時代に毎月30万円でゆとりある生活を送れていた人は、老後になってゆとりある生活をしたいからと36.1万円も必要ないでしょう(ここで、36.1万円というのは生命保険文化センター「生活保障に関する調査」(令和元年度)による「ゆとりある老後生活費」です)。

一方、現役時代に毎月50万円で生活してきた人は、老後のゆとりある生活が36.1万円で足りる可能性も低いでしょう。

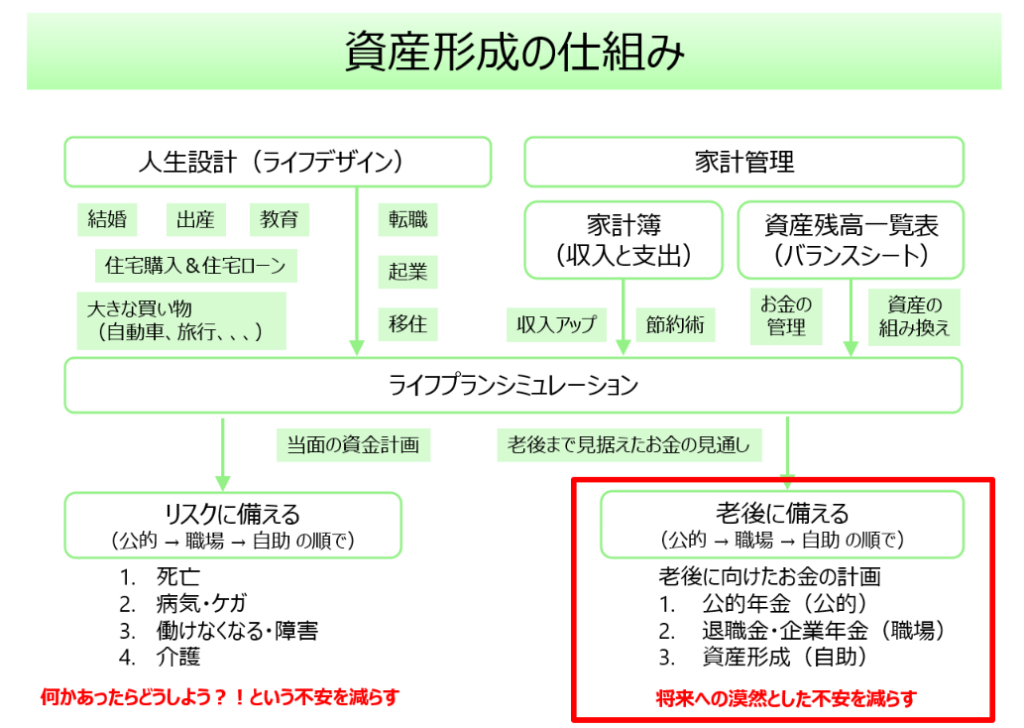

ここで「資産形成の仕組み」という全体の中で確認しておきましょう。

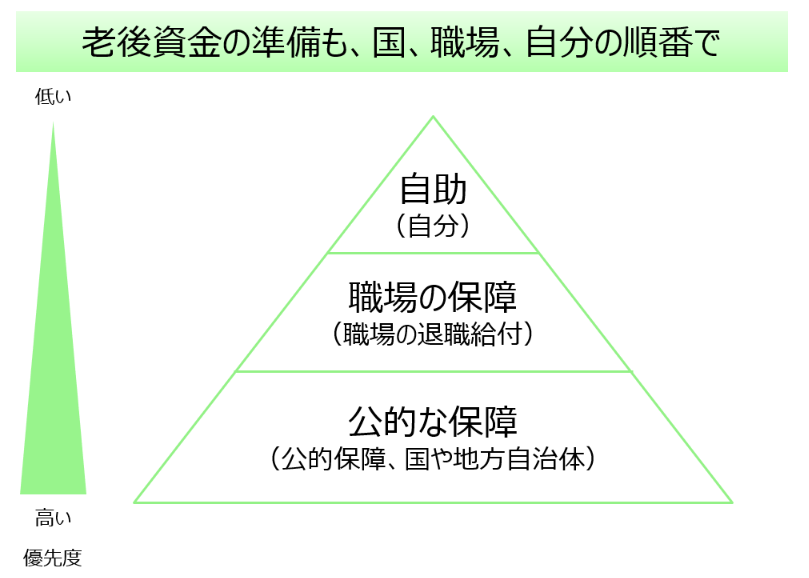

この老後に備えるにあたって、とても大切な考え方が次の

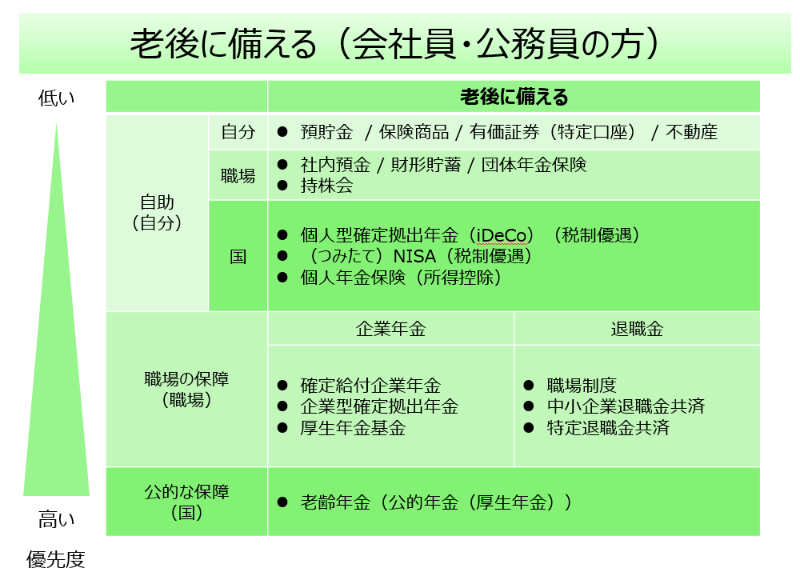

公的な保障 → 職場の保障 → 自助

の順番で考えるということです。

とても重要なので、もう一度、大きめに書いておきます。

(最初)公的な保障 → 職場の保障 → 自助(最後)

実際にどのような制度、商品・サービスが利用できるのか、具体的に確認していきます。ここでは「会社員・公務員の方」と「自営業の方」でかなり異なりますので、それぞれ分けて確認していきます。

ここではまず概要をご説明します。

なお、個別の具体的な内容は、改めて別の記事でご説明しますのでそちらをご覧頂ければと思います。

会社員・公務員の方

会社員・公務員の方は、以下のようになります。

公的な保障

公的な保障としては、公的年金保険です。

会社員・公務員の方は、厚生年金に加入していますので、現役時代の収入水準に応じて受給できる金額が変わってくる老齢厚生年金、また原則として誰もが同額の老齢基礎年金の2つに分かれています。

職場の保障

職場の保障としては、職場の退職金や企業年金があります。

退職金のみが準備されている企業、企業年金のみが準備されている企業、両方共準備されている企業、両方共に準備されていない企業と、その制度は企業によって千差万別です。

ご自身が働いている職場ではどのような制度があり、いつ、いくらくらいもらえそうか、大まかな目安で構いませんので確認しておきましょう。

自助

自助の部分であっても、税制優遇などがある制度や社内独自の制度などもあり、一般の制度、商品・サービスよりも有利なものがありますのでそちらを優先的に利用するのがよいでしょう。

ただし、社内預金や持株会などのように、働いている会社が万が一倒産してしまうと、仕事を失うばかりか、資産も失ってしまうというリスクがあるものもありますので、そのあたりは慎重に考えておく必要があるかと思います。

次に自営業の方です。

自営業・フリーランス(個人事業主)の方

自営業・フリーランスの方は、以下のようになります。

公的な保障

公的な保障としては、公的年金保険です。

老齢基礎年金のみとなり、20歳から60歳になるまでの40年間の全期間保険料を納めた場合、65歳からの受給額は、780,900円(満額、令和3年4月分から)となります。

老後の生活の基礎となる重要な公的年金ですが、さすがにこれだけでは足りないのではないでしょうか。

職場の保障

自営業の方は、職場の保障が基本的にありませんので後述の自助で備えていく部分が中心となります。

自助

自営業の方の老後資金として中心的な役割を果たすのが自助の部分です。

国民年金の付加保険や国民年金基金のような国民年金の上乗せ的な制度、そして小規模企業共済、個人年金保険、個人型確定拠出年金などのように所得控除や税制優遇のある制度がありますので、そういった商品・サービスから優先的に検討していくのがよいかと思います。

そして、あらかじめ運用利回りが確定(例えば1%など)している商品もあれば、自分で運用先を選びながら運用していく商品もあります。

自分で選ぶ場合は、運用先によって期待される利回りがかわってきますが、低いとほぼゼロ%(預金、保険など元本確保型)、高くても4~5%程度(株式などを中心とした投資信託)というのが現実的な利回りになるかと思います。

まとめ

お金に困ることなく、一生安心して暮らしていきたい。

誰もがそのように思いつつも、一体いくら用意すればいいんだろう?どうやって用意すればいいんだろう?と、漠然とした不安をお持ちの方が多いのではないかと思います。

老後資金についても、公的な保障、職場の保障、自助という原則に基づいて、きちんと自分の数字を確認しながら、準備していきましょう。

そして、数字を確認したら具体的な行動につなげていきましょう。

なんとなく、漠然と不安に思っているだけでは、その不安が解消されることはありません。

思い立ったが吉日、実際の行動に移していきましょう。

皆様の資産形成の一助となれば幸いです。

お問合わせはこちらからお待ちしております。