みなさんは、どんな公的医療保険に加入されていますか?

公的医療保険という言葉自体はあまり聞き慣れない言葉かもしれませんが、日本は国民皆保険ですので、原則として、公的医療保険、つまり、国民健康保険、協会けんぽ、健康保険組合、共済組合、後期高齢者医療制度などのいずれかに加入されているはずです。

全体像についてきちんと理解したい方は、以下の厚生労働省のページが参考になります。

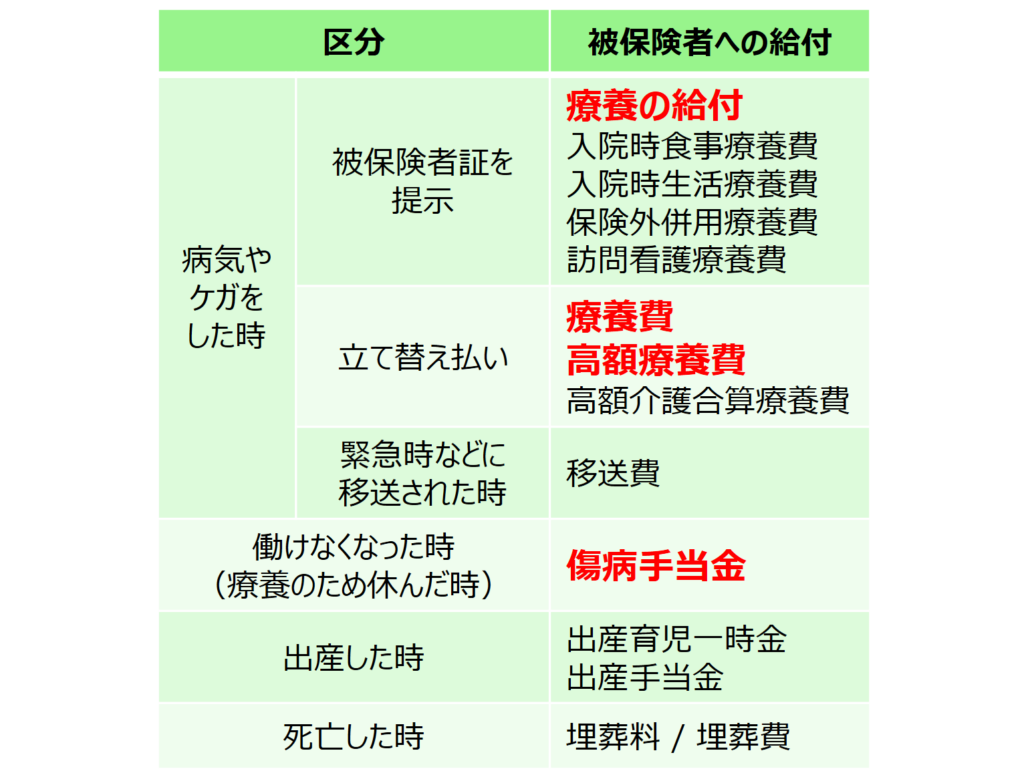

公的医療保険の給付内容

“公的”というだけあって、国が正式にやっている制度ですので、どの公的医療保険制度に加入していたとしても、必ず給付される法定給付というものがあります。

つまり、「病院に行った時に3割負担で済む」(これは療養の給付と呼ばれています)だけではなく、他にもさまざまな給付があるのです。

思い当たる給付はいくつありますでしょうか?

(少し考えてみてください)

一覧にすると、以下のようになります。

保険給付の種類と内容(協会けんぽWebを参考に、株式会社ウェルスペント作成)

このうち、いくつご存知でしたでしょうか。

高額療養費や出産育児一時金/出産手当金あたりはご存知の方もいらっしゃるかと思いますが、それ以外については、「え、こんなのがあるの?!!!」という方が大半なのではないでしょうか。

では、主な給付について確認していきましょう。

療養の給付

まずは、「療養の給付」です。

療養の給付(協会けんぽ)(きちんと理解されたい方のために、協会けんぽのWebから該当箇所をリンクしておきます。以下、同様)

これは、上でもご説明した「病院に行った時に3割負担で済む」というものです。

つまり、保険医療機関において、一部自己負担金を支払うことで、診察・処置・投薬などの治療を受けることができるというものです。

実際の負担割合は、大半の方が3割ですが、小学校入学前や70歳以上の方は、負担割合が1~3割とばらつきがあります。

(注)75歳以上については、2022年10月以降に2割負担の区分が創設される予定です。

(注)75歳以上については、2022年10月以降に2割負担の区分が創設される予定です。

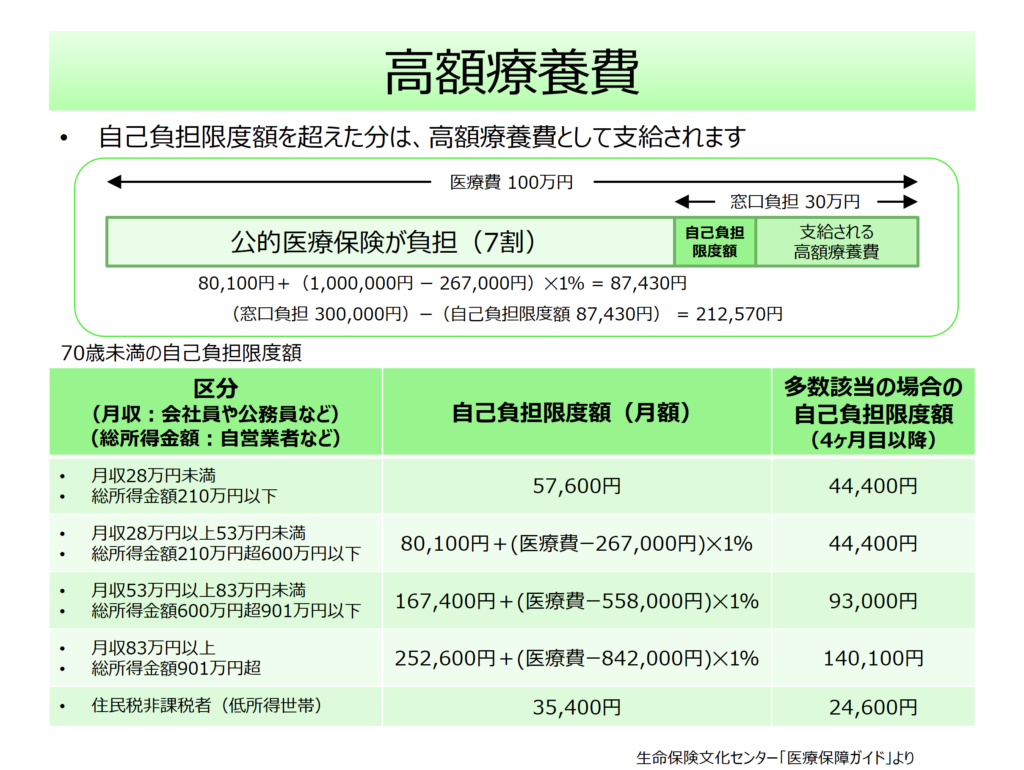

高額療養費

次に、高額療養費です。

これは、大きな病気やケガをした時など医療費が高額になった場合、いくら3割負担と言っても、けっこうな金額になる可能性があります。

そのように高額になる場合には、あらかじめ収入・所得の水準に応じて、1ヶ月あたりに自己負担上限額が決められており、それ以上は負担しなくてよい、という制度です。

以下のスライドの例で具体的にご説明致します(字が細かくなっていますが、ご容赦ください)。

まず、ある月に、医療費が100万円かかったとします。

通常の「療養の給付」であれば、3割負担になりますから、30万円払うことになるわけですが、そうは言っても30万円というのはなかなかの金額です。

そこで、スライドの下段にある表のような形で、収入・所得の水準に1ヶ月あたりの自己負担限度額が定められていて、それ以上は負担する必要がありません。

例えば会社員や公務員で、月収28万円以上53万円未満の方は、上の表に従うと、

自己負担限度額 = 80,100円+(医療費 ー 267,000円) ✕ 1%

ですから、医療費が100万円の場合、

自己負担限度額 = 80,100円+(1,000,000円 ー 267,000円) ✕ 1% = 87,430円

となります。

つまり、3割負担の30万円ではなく、87,430円で済むのです。これくらいの負担であれば、まあ、なんとか、という水準と思われる方が多いのではないでしょうか。

実際に、入院したりすると、家族の交通費や、差額ベッド代、衣類のクリーニング代など、医療費に該当しない費用負担もありますので、この87,430円だけで済むわけにはいかないかもしれません。

しかし、公的医療保険による給付の力強さは十分実感して頂けるのではないかと思います。

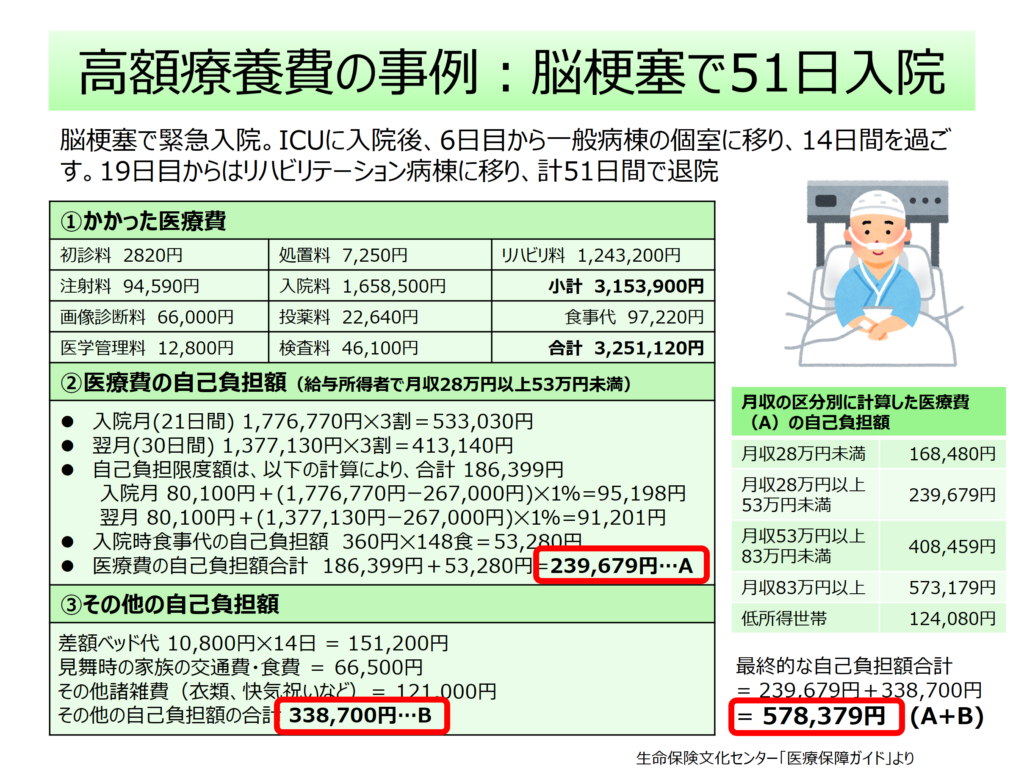

もう一つ、より現実的な事例をご紹介致します(生命保険文化センター「医療保障ガイド」より)。

こちらは、脳梗塞で51日入院した事例です。

詳細は割愛させて頂きますが、

かかった医療費は総額約325万円、3割負担ですと100万円弱になるところ、高額療養費の給付により、医療費の自己負担は約24万円におさえられた

という事例です。

この場合、差額ベッド代や家族の交通費等で別途34万円かかるとしていますが、それでも自己負担額は58万円弱となっています。

こういった病気にかかることはめったにないかと思いますが、そうなったとしても、このくらいの金額で済みそうだ、ということです。

もちろん個々の事例によって実際の医療費は異なりますので一概には言えませんが、こういう給付があるということは頭の片隅に入れておいて頂ければと思います。

ちなみに、主に大企業などにお勤めの方が加入されている健康保険組合の場合、その健康保険組合独自の付加給付という形で、1ヶ月の自己負担は20,000円もしくは25,000円程度になっていることもあります。

ご自身の加入されている組合の給付内容を一度確認しておくことをおすすめします。

そのような付加給付がある場合には、上記の脳梗塞の例ですと医療費の自己負担が4万円/5万円(20,000円/25,000円✕2ヶ月)となりますから、自己負担額はさらに大きく下がることになります。

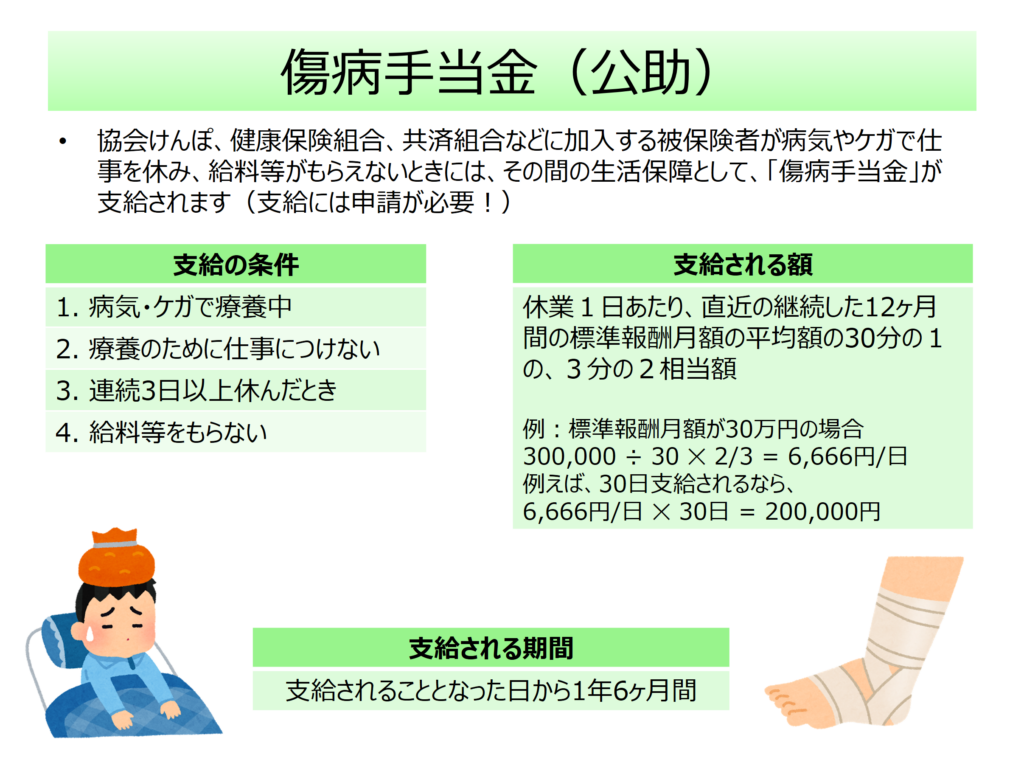

傷病手当金(会社員・公務員の方)

最後に、傷病手当金です。

最近、「働けなくなっ時の保険」というような言葉を聞くことが増えてきましたが、民間の保険に加入する前に、まずは公的医療保険での同様の給付を確認しておきましょう。

傷病手当金と呼ばれるもので、会社員や公務員など被用者保険に加入されている方が対象となります(残念ながら自営業の方は対象ではありません)。

簡単に言うと、

病気やケガで仕事ができなくなり、職場からその間お給料をもらえない場合に、4日目以降最長1年6ヶ月間、普段のお給料の3分の2くらいが給付される

というものです。つまり、平均月収(正確には標準報酬月額)30万円の方でしたら、その3分の2、つまり月に20万円くらい、1日あたりになおすと6,666円くらい給付される、というものです。

もちろん病気やケガで働けないわけですから、その間は普段以上にお金がかかったりする可能性もありますが、普段の収入の3分の2は1年6ヶ月もらえるわけですから、それほど心配する必要はないのではないでしょうか。

もちろん1年6ヶ月よりも長期にわたり働けなくなるリスクなどについては、民間の保険などで備える必要がありますが、そこまで備えが必要かどうかはよく考える必要があると思います。

ちなみに、高額療養費同様、主に大企業などにお勤めの方が加入されている健康保険組合の場合、付加給付がある場合もありますので、そのような方はぜひ一度ご自身の加入されている組合の給付内容を確認してみてください。

(注)2022年1月1日より、支給期間が通算化されることが決まっています。これまでは支給開始時点から、途中に職場復帰したとしても1年6ヶ月後まで支給されることになっていましたが、今後は、傷病手当金が実際に支給された日のみをカウントして1年6ヶ月経過する時点まで支給されることになります。(2021年11月25日追記)

まとめ

以上、公的医療保険の法定給付について駆け足で見てきました。

給付の種類、そして療養の給付、高額療養費、傷病手当金と個別にご説明しましたがいかがでしたでしょうか。

ご存知なかった給付もあったのではないかと思います。

詳しくお知りになりたい方は、以下のページが参考になるかと思います。

(会社員・公務員の方) → 保険給付の種類(協会けんぽ)

(自営業の方) → 国保の給付について(文京区)(ご自身が実際に加入されている自治体のホームページ等でご確認ください)

みなさんがお持ちの保険証で少なくとも、これだけの給付を受けられるということはしっかりご認識頂ければと思います。

次の記事は 公的年金保険 です。

皆様の資産形成の一助となれば幸いです。

お問い合わせはこちらからお待ちしております。