資産形成ハンドブックでは、皆さまがご自身でライフプランシミュレーションを行うことができるよう、ライフプランシミュレーション用のエクセル(Excel)ファイルをご提供しています。

動画および本記事で使い方をご説明していますので、それぞれ参考にしていただければと思います。

なお、動画の方がより詳しい説明となっております。

ライフプランシミュレーション用ツール(Excel)

以下のダウンロードボタンから、ダウンロードしてご利用ください。

※Mac + Safariなど、一部の環境ではうまくダウンロードできないことがあるようです。その場合は、Windows + Chromeなど、異なった環境で試してみていただければと思います(Windows + Chromeで動作確認を行っています)。

【動画(約34分)】ライフプランシミュレーション用ツール(Excel)の使い方

ライフプランシミュレーション用ツール(Excel)の使い方

以下では、本ライフプランシミュレーション用エクセルの基本的な利用方法についてご説明いたします。

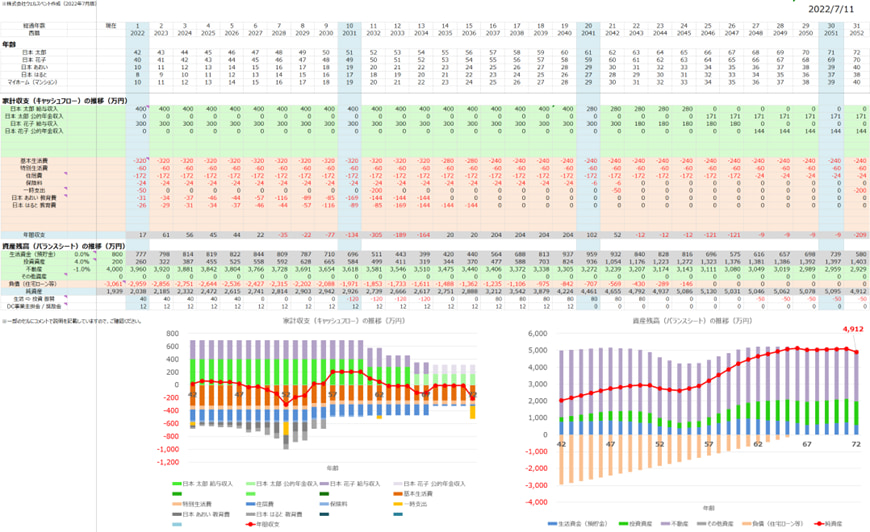

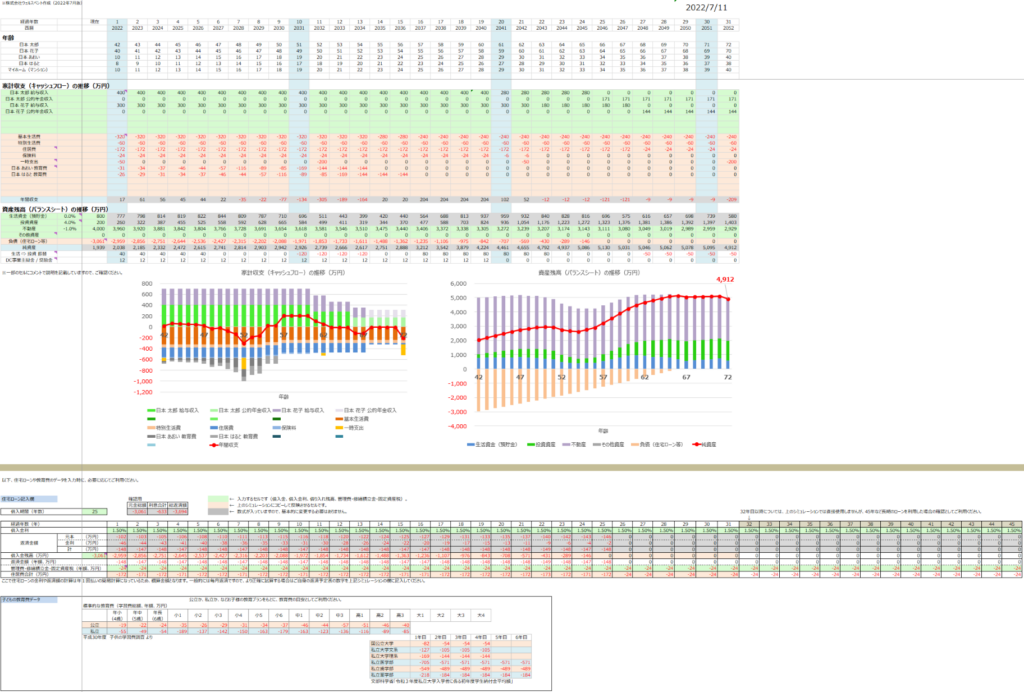

ファイルを開くと、以下のようなシートになっており、上部に家族構成や年齢、家計収支の推移表(キャッシュフロー表)、資産残高推移表(バランスシート)といった表があり、下部には家計収支の推移表(キャッシュフロー表)と資産残高推移表(バランスシート)のグラフが表示されています。

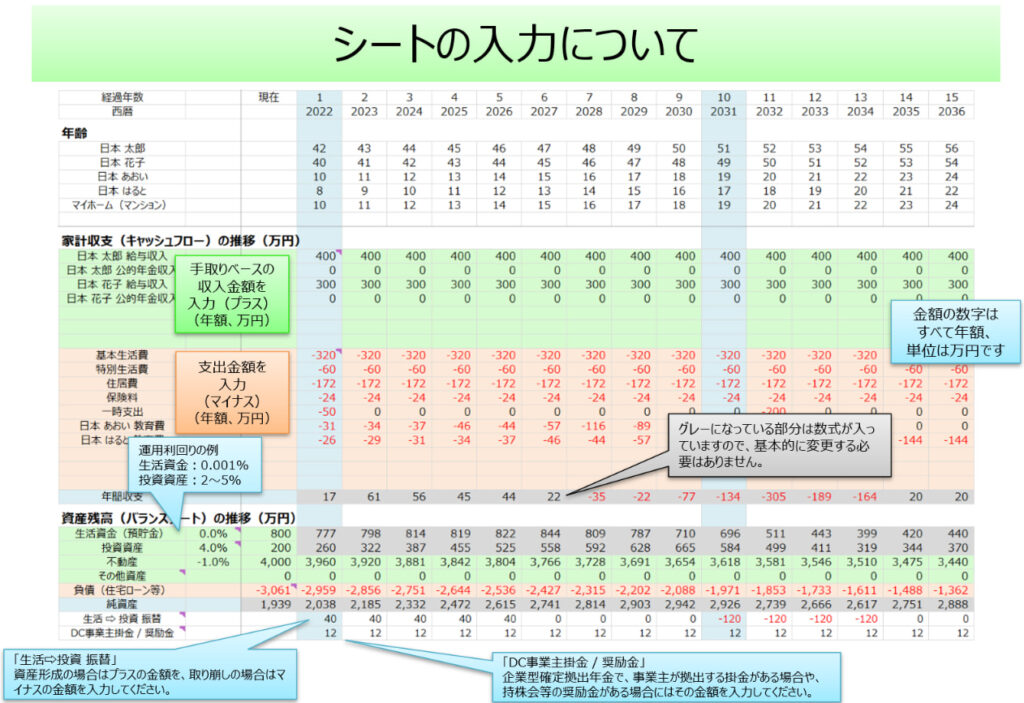

グレーのセルは数式が入っていますので、基本的にはそれ以外の部分にすべて入力していただく形になります。

ライフプランシミュレーションの大まかな入力手順は以下のようになります。なお、金額についてはすべて「万円」単位、収入や支出は「年額」での入力となります。

ライフプランシミュレーションの入力手順

- 西暦、家族構成・年齢を入力

- 家族全員の今後の収入(手取り)を入力。年収ではなく、可処分所得、手取り金額を入力するようにしてください。

- 今後の支出を入力

- 日常的な生活費に加えて、今後のライフイベントに応じて発生する支出も入力していきましょう。

- お子様がいる場合は教育プランに応じた金額

- その他の大きな支出(車の買い替え、リフォームなど)も忘れずに

- 資産残高(生活資金(預貯金)、投資資産、不動産、その他資産、負債(住宅ローン等))を入力

- 預貯金等の生活資金、投資にまわしている投資資産、不動産、その他資産(自動車、貴金属など)などの金額を入力しましょう。

- 不動産、その他資産、負債(住宅ローン等)は、今後の評価額(残高)をすべて入力してください。不動産など将来の金額がわからない場合はとりあえず「変わらず」でも構いませんが、経年劣化を考えて、マイナス1~2%で減価していくとして入力してみるのも一つです。

- 生活資金(預貯金)、投資資産の利回りを入力(例:生活資金 0.001%、投資資産 4%)

- 新規で投資していく場合は、「生活 ⇨ 投資 振替」の欄にプラスの金額(万円、年額)を入力。逆に取り崩す場合は、マイナスの金額を入力

- 確定拠出年金の事業主掛金や持株会等の奨励金がある場合は、その金額を「DC事業主掛金 / 奨励金」に入力

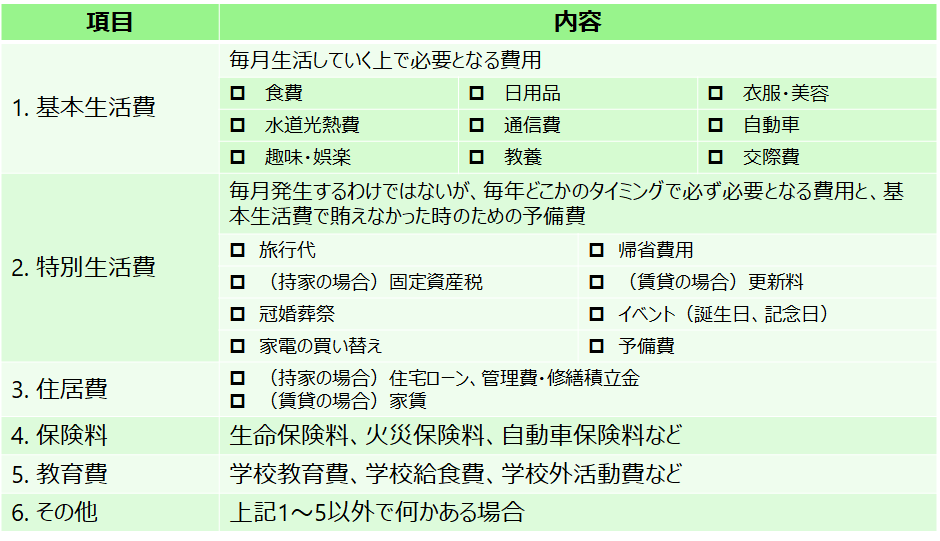

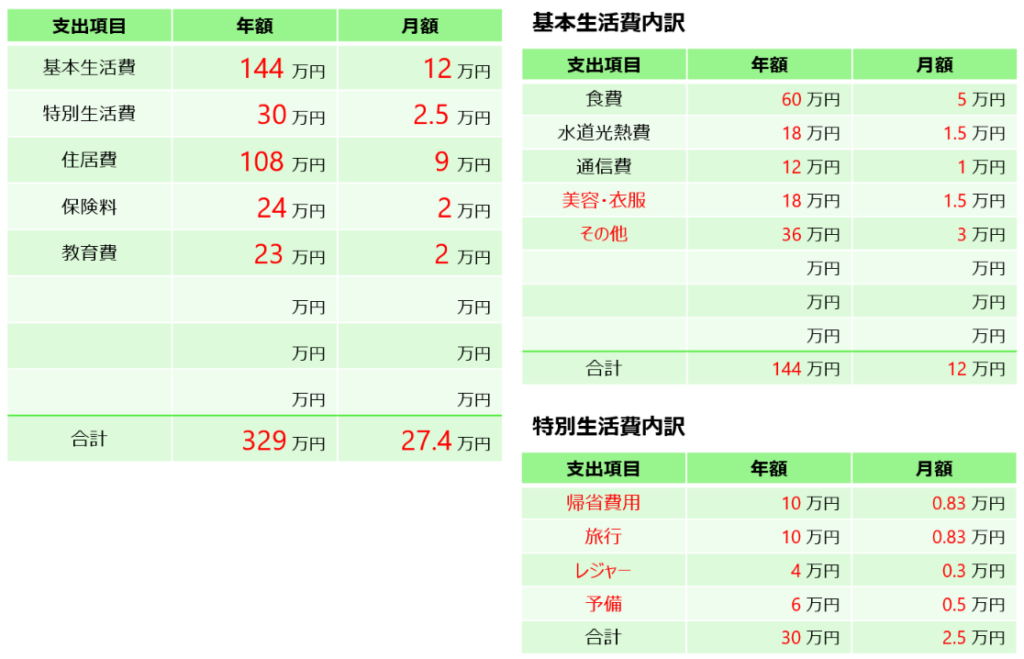

支出については、基本生活費、特別生活費、住居費、保険料、教育費、その他といったレベルで項目分けすると整理しやすいかと思います。

より具体的には以下の図のようなイメージになります。

なお、以下の図のように、2つのグラフのさらに下に、簡易的な住宅ローンの計算ツールと、教育費データを掲載しています。必要に応じてご利用いただければと思います。

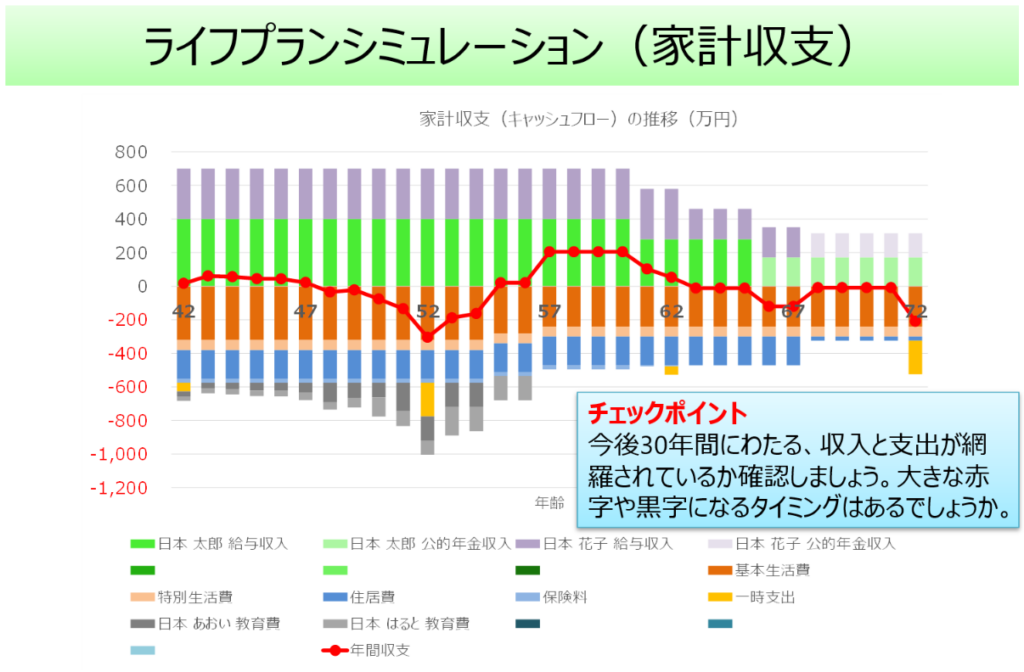

入力がすべて終わると、グラフが2つ出来上がります。左側のグラフは家計収支の推移(キャッシュフロー表)となっています。上向きの棒グラフが収入(手取り)、下向きの棒グラフが支出、そして赤色の折れ線グラフが収支(=収入ー支出)となっています。

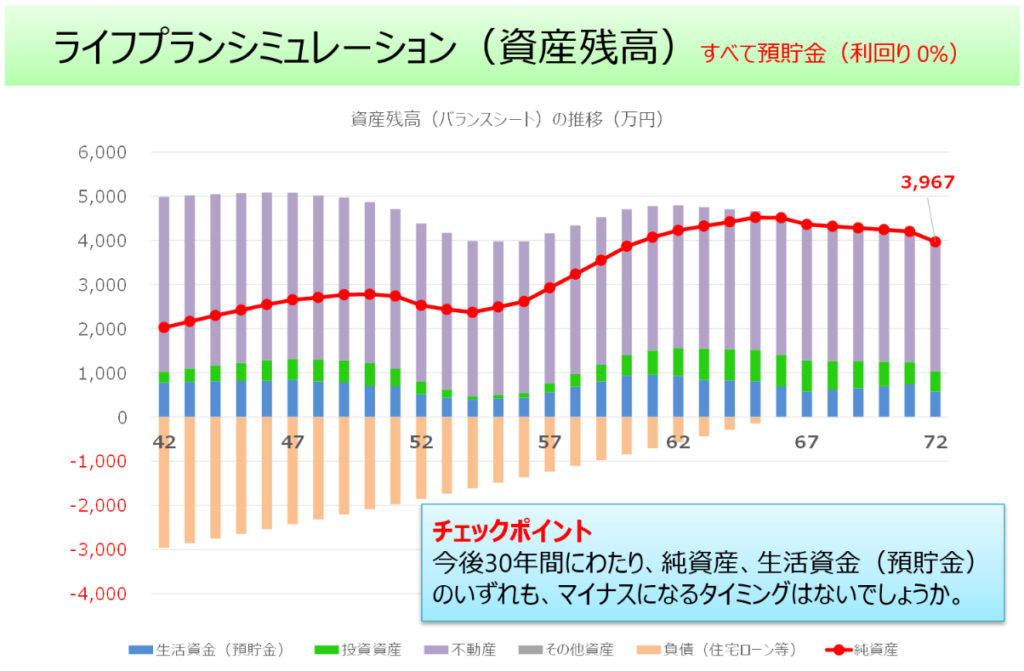

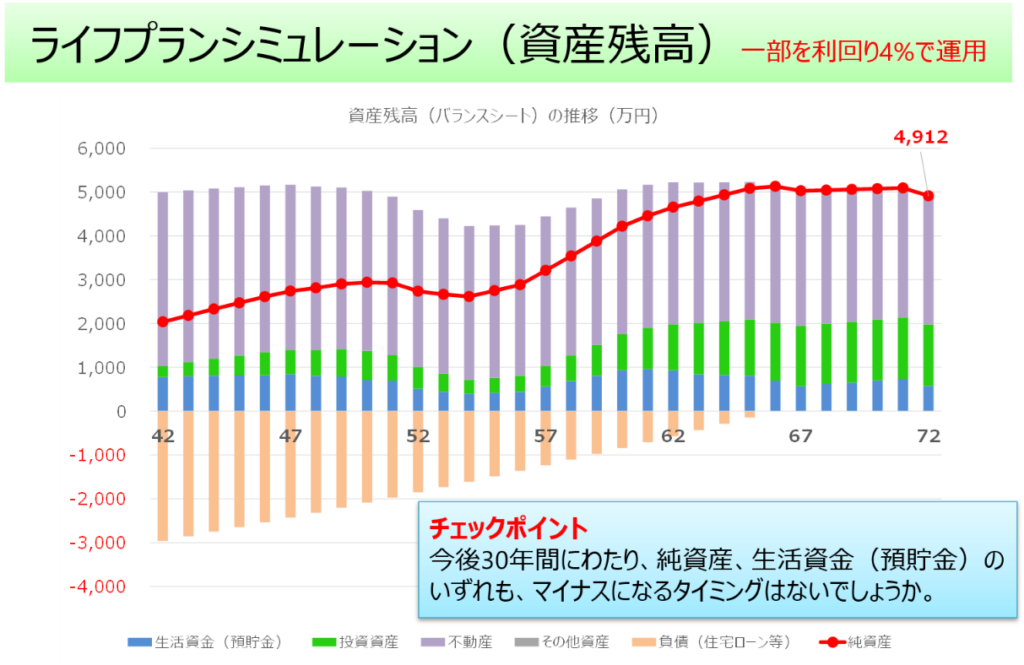

右側にあるもう1つのグラフは資産残高の推移を示しているものです。一般的にバランスシートと呼ばれているものです。上向きの棒グラフが資産、下向きの棒グラフが負債(借入れ)、そして赤色の折れ線グラフが純資産(=資産ー負債)となっています。なお、住宅ローンなどの借入がない場合は、資産の合計と、純資産は一致します。

上のグラフは、投資にまわさず、全額を現預金で保有し続けた場合ですが、一部を4%の利回りで投資にまわせたとすると、家計収支は同じであっても資産残高は下のグラフのように大きく変わります。

今後の収入変化や生活費変化などについて微調整をしながら、基本シナリオを作りこんでいきましょう。

基本シナリオが完成したものの改善が必要な場合には、どのように改善できるか検討してみましょう。

- 収入アップは?

- 支出ダウンは?住宅ローン、保険料、通信費などの固定費の見直し?

- 生活資金(預貯金)と、投資資産の配分は?投資資産の利回りは?今後の新規投資金額は?

基本シナリオが完成したら、シートをコピーして

- 楽観的シナリオ(例:収入アップなど)

- 保守的シナリオ(例:生活費、教育費などを多めに、インフレ(1~2%程度)を考慮など)

の2つについても作成してみましょう。

30年後の純資産はいくらになっているでしょうか?

- 足りない状況になっていないでしょうか?

- 余り過ぎている状況になっていないでしょうか?この場合は、人生をより充実させるために、もう少し多めにお金を使っていっても大丈夫かもしれません。

ライフプランシミュレーションは、未来を厳密かつ正確に予測するようなものではありません。あくまで、現在の収入および支出の見通しを前提にすると、将来のお金はどのようになるか、だいたいのイメージを掴むためのものになります。

人生はシミュレーション通りにはいきませんので、作成する際に、あまり厳密さにこだわりすぎないようにしましょう(ほどほどの正確性で)。

大切なことは、精度の高いものを1回だけ作ることではなく、ライフイベントがある時や、なくても年に1回など定期的にアップデートしながらチェックしていくことです。

健康診断や人間ドックなども定期的に受診していくことが大切ですが、それと同じです。

皆様の資産形成の一助となれば幸いです。

更新情報

- 2025年7月

・年間収支の下(32行目)に「(参考)今後5年間の累計収支」を追加しました。この欄の数字がマイナスとなる場合は、取り崩しが発生することになりますので、預貯金で確保しておく金額の目安としていただければと思います。

・教育費(幼稚園から高校)のデータを令和5年度のものに差し替えました。