では、いよいよ資産の棚卸しをしていきましょう。

基本編をまだ読まれていない方は、こちらを先にお読み頂ければと思います。

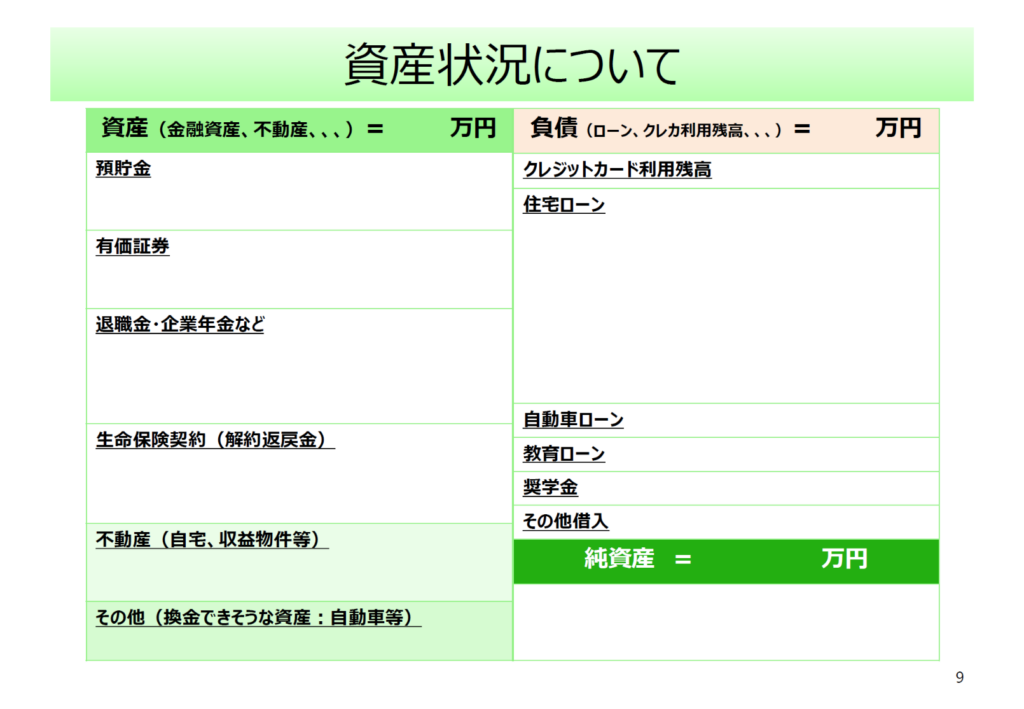

以下のワークシートをダウンロードして印刷の上、お手元にご用意いただければと思います。

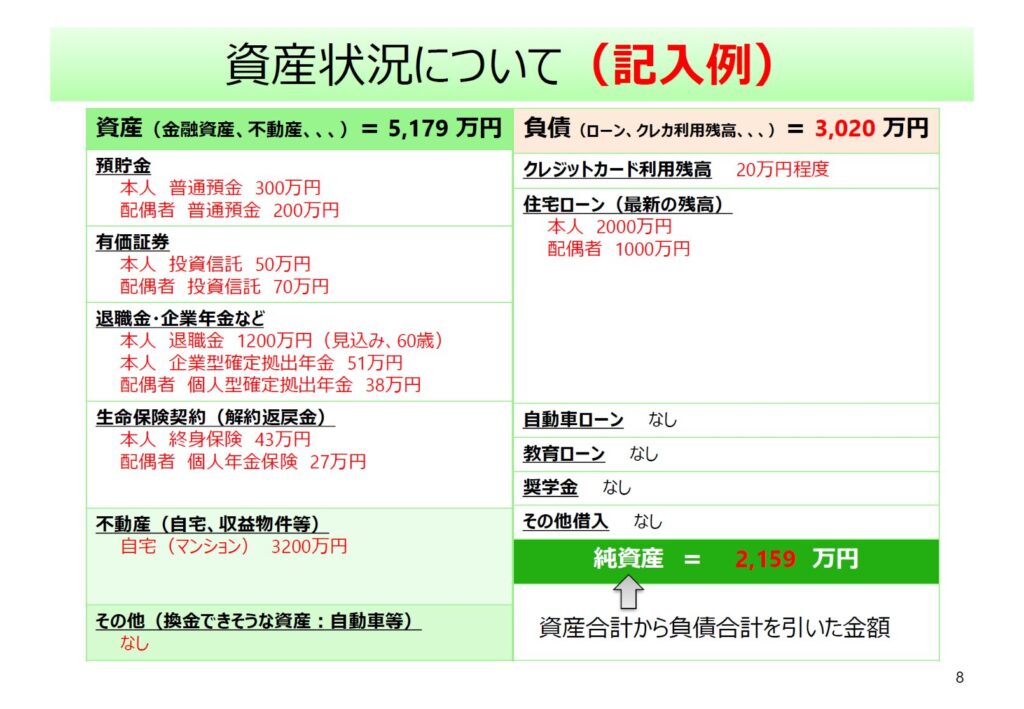

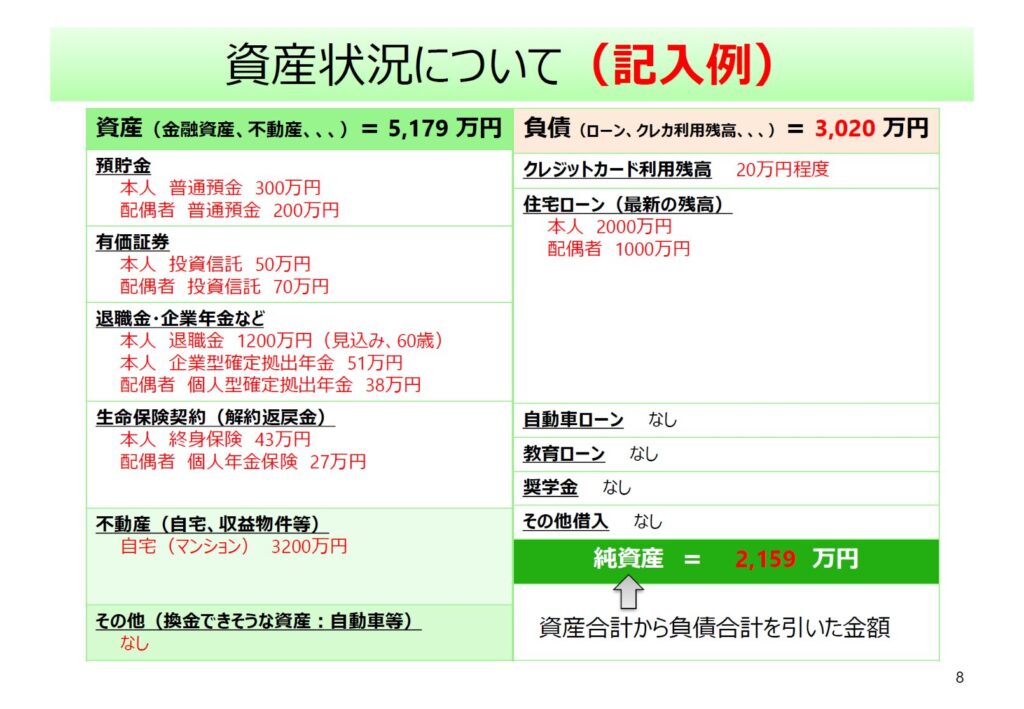

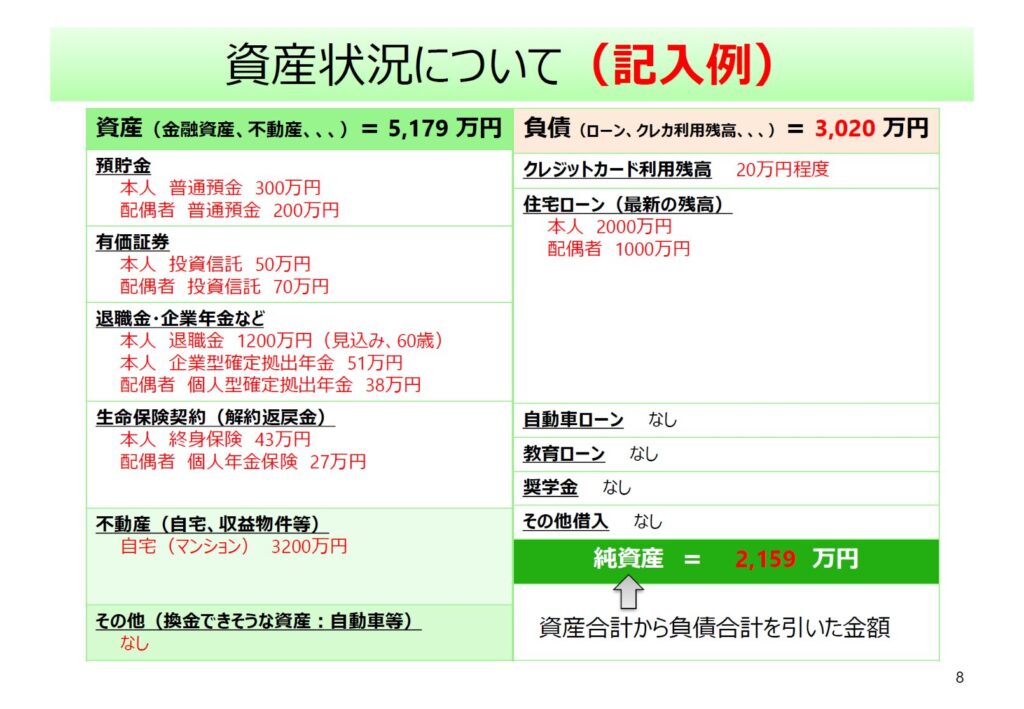

以下の記入例を参考にしながら、ご自身の資産状況について整理していきましょう。

資産状況について(家計版バランスシートの作成例)

ご自身の資産状況について記入してみましょう

では、早速始めていきます。

資産の棚卸し

まずは、ご家庭の資産を棚卸ししていきます。

預貯金、株式や投資信託などの有価証券、保険契約といった金融資産や、ご自宅、収益物件などの不動産、そして自動車や貴金属、ゴルフ・リゾート会員権など、とにかくお金になりそうなものを片っ端から記入していきましょう。

金額は、すべて1万円単位で記入しておけば十分です。

ワークシートを以下のような形で、記入することが目標です。

預貯金

まずは預貯金の欄です。

お手元にある通帳をすべて記帳するか、インターネットバンキング、モバイルバンキングなどで最新の残高を確認していきます。

その上で、あまり細かいことは考えず、預貯金欄に記入していきます。

外貨建て預金をお持ちの方は、為替レートを使って、円建てでの概算金額にした上で、記入してください。

例えば、3,000 米ドル保有していた場合、1ドル150円だったら、3000✕150=450,000円 となりますので、45万円と記入しておけばよいでしょう。

為替レートがわからない場合は、例えば次のサイトが参考になるかと思います。

有価証券

株式、債券、投資信託などの有価証券をお持ちの方は、この欄に記入していきます。

こちらも外貨預金同様、外貨建ての商品については、円建てに換算して大まかな金額を記入しておきましょう。

退職金・企業年金など

会社員や公務員の方は、退職一時金や企業年金などを受け取る方も多いのではないかと思います。

正確な金額はわからないかもしれませんが、1,000万円くらいなのか、2,000万円くらいなのか、大まかで構いませんので確認して記入します。

企業年金については、確定給付企業年金(DB)、確定拠出年金(企業型DC)、厚生年金基金などがあります。

また、中小企業退職金共済(中退共)、特定退職金共済(特退共)、小規模企業共済などに加入されている場合はその金額を書いておきます。

生命保険

ここで対象となる生命保険は、その契約を解約した場合に、お金が一部戻ってくる、つまり解約返戻金/解約払戻金が支払われる契約です。

生命保険会社から送られてくる報告書や、契約時に受け取った設計書などに解約返戻金/解約払戻金の金額が書かれていると思いますので、その金額をワークシートに書き写していきましょう。

ここで確認しているのは、生命保険の保障内容ではなく、「もし契約している生命保険を解約したら、いくら手元にお金が戻ってくるのか」です。

解約返戻金/解約払戻金のある生命保険契約がない方は、この「生命保険」欄は空欄のままで結構です。

不動産

ご自宅をお持ちの方は、記入しておきましょう。

時価の欄には、以下のような優先順位で考えて、記入してみてください。

- 売却査定価格 直近に売却査定を不動産会社に依頼しており、その売却査定価格が判明している場合

- 類似物件価格 各種不動産情報サイトなどで、近隣の類似物件(広さ、駅からの徒歩分、築年数など)から確認

- 購入価格から予想 ご自分が購入された時の価格をもとに予想

売却査定を依頼したことがあるご家庭はかなり少ないと思いますが、SUUMO(スーモ)や、Yahoo!不動産で近隣の類似物件の価格を調べるのはそれほど手間ではないかと思います。サイトで検索する際に、細かく条件をつけすぎると物件があまり出てこなくなりますので、まずは、広さ、駅からの徒歩分、築年数くらいで絞ってみるのがよいかと思います。

サイトでなかなか類似物件が出てこない、という場合には、ご自分の購入価格をもとに時価を推測してみましょう。購入のタイミングによっては、新築時よりも値上がりしている物件もありますが、一般的には、築10年、築20年と経過するについれて不動産価格は低下していきますので、購入価格から、「(年率)1~2% ✕ 経過年数」程度を減額してみるのが一つの目安になるかと思います。

例えば、新築で購入された場合、築10年であれば10~20%減額、築20年であれば20~40%減額、といった具合です。

また、ご自宅の時価を確認されたら、併せて、住宅ローンの状況も確認しておきましょう。住宅ローンの返済予定表が金融機関から送られてきていると思いますが、現在の住宅ローン残高、借入金利、残存年数の3つを確認しておきましょう。

不動産の最後に、ご自宅以外にも不動産をお持ちの場合は同様に記入しておきましょう(セカンドハウス/別荘、収益物件など)。

その他

最後に、換金したらそこそこお金になりそうなものがありましたら、この欄に記入しておきます。

自動車、貴金属、会員権、美術品/骨董品、、、

といったあたりでしょうか。

負債

次に、右半分です。各種ローン、借入金などがある場合は、その残高を記入していきます。

住宅ローンがある方はそれが最も大きいのではないかと思いますが、他にも自動車ローン、教育ローン、奨学金など借り入れがある場合はすべて記入しておきましょう。

そして「負債合計」の欄に、合計金額を記入しましょう。記入例だと3020万円となっています。

純資産

資産合計、負債合計の数字が出たら、その差、つまり「資産合計」ー「負債合計」の金額を「純資産合計」の欄に記入します。

記入例ですと、2,159万円となっています。

これで資産残高一覧表(家計版バランスシート)の完成です!

資産残高一覧表(家計版バランスシート)の見方

完成した資産残高一覧表(家計版バランスシート)をどのように見るか、記入例に沿ってご説明します。

まず資産の数字(例では、5,179万円)が、現在所有されている資産の大きさです。マイホームを購入している方は大きめの数字になるでしょうし、賃貸住宅にお住まいの方はそれほど大きくはならないはずです。

次に、負債の数字(例では、3,020万円)が、いつかは返済しなければならない金額の合計です。住宅ローンのように30年など長期にわたって返していくものもあれば、5~10年程度で返済し終わるものもあるかと思いますが、いつかは返済し終わるはずの金額です。

そして、資産から負債を差し引くと、純資産、つまり純粋にあなたの持ち分相当となる資産、となります。

現時点で、すべての資産を売却して現金化し、すべての負債を返済したとしたら、手元にいくら残るかを示すのが純資産となります。

この純資産の数字が年々増加していっているかを確認することが重要です。

例えば、フルローンで300万円のクルマを購入したとすると、資産は300万円増えますが、同時に負債も300万円増えることになります。その場合、純資産は何の変化もありません。他人からお金を借りてクルマを買っただけなので、お金持ちになったわけではありませんので、当然の結果と言えます。

一方、ボーナスで100万円の収入があったとすると、資産が100万円増えますが、誰かから借入をしたわけではないので負債は変化しません。ということは、純資産が100万円増えますので、その分、お金持ちになった、ということになります。

まとめ

以上、資産残高一覧表(家計版バランスシート)の作成方法をご説明しました。

初めての方は、わかりづらいところもあったかと思いますが、慣れてしまえばそれほど面倒くさいものでもありません(家計簿アプリのマネーフォワードMEを使えば、自動的に作成することも可能です)。

そんなに頻繁に行う必要はありませんが、できれば年に1回は資産残高一覧表(家計版バランスシート)を作成し、どのくらい増えているか、減っているか、確認していくとよいでしょう。

皆様の資産形成の一助となれば幸いです。

お問合わせはこちらからお待ちしております。