本記事の解説動画(YouTube)です。動画は2本に分かれています。

/////////////////////////////////

「株式会社と株式投資」では、株式を購入して株主になることで収益(リターン)が得られるという仕組みをご説明しました。では、資産形成していくために、どの会社の株式を買えばいいのでしょうか?

どの会社を選ぶかは難しいですし、株式を1つ、2つ購入したところで、もしその会社が倒産してしまったら大切な資産を失ってしまうことになります。

そんな時に便利な金融商品が投資信託です。

本記事では投資信託の仕組みについてご説明致します。

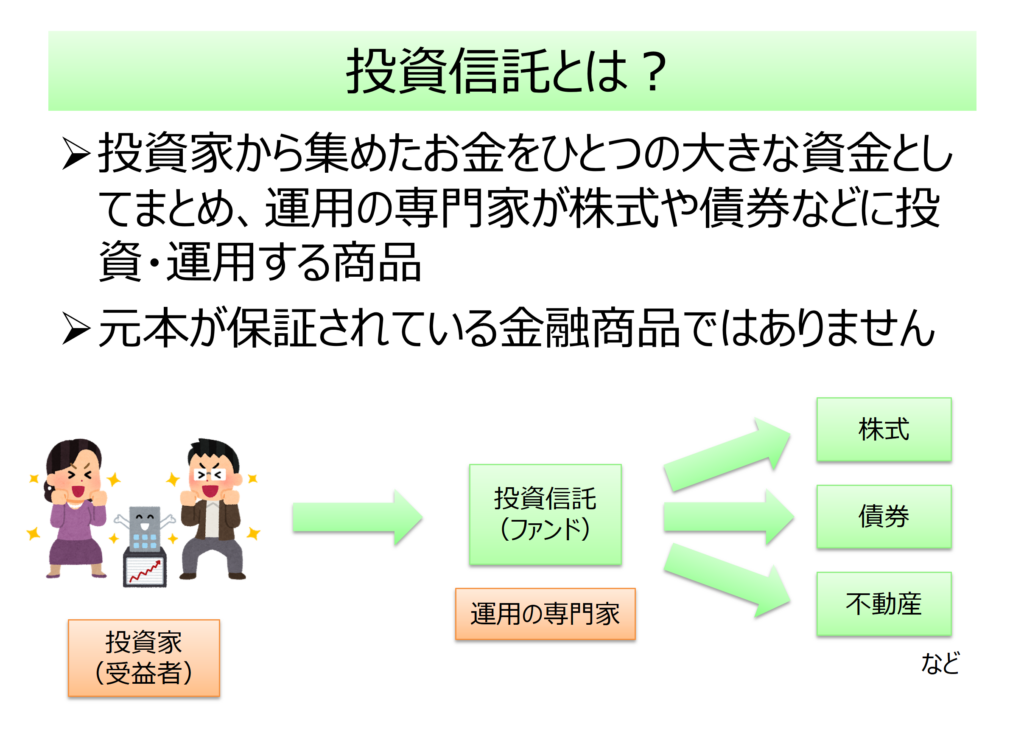

投資信託とは?

投資信託というのは、

投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品

です。

株式を購入する場合、最低取引金額というのがあり、数万円程度で購入できる株式もあれば数百万円くらいないと購入できない株式もあります。

たくさんの株式に分散して投資することでリスクをおさえる分散投資という考え方がありますが、分散投資を実現するためには様々な株式に少しずつ投資していく必要があります。

つまり、分散投資を個人で実行しようとするとかなりまとまった資金が必要になってしまうのです。そこで、投資信託を利用することで、1万円から(積み立て投資の場合は100円から)分散投資をすることが可能になるのです!

つまり、一人ひとりは1万円といった少額でも、何百人、何万人、何百万人と集まれば数億円や数百億円、場合によっては1兆円といったお金を集めることができます。

そのように集めたお金を運用の専門家が株式や債券などの商品を選定し、投資・運用する商品が投資信託ということになります。

なお、投資信託は、株式や債券といった価格変動リスクのある商品に投資しますので、投資信託そのものも預貯金などとは異なり、元本が保証されている商品ではありません。

投資信託の仕組み

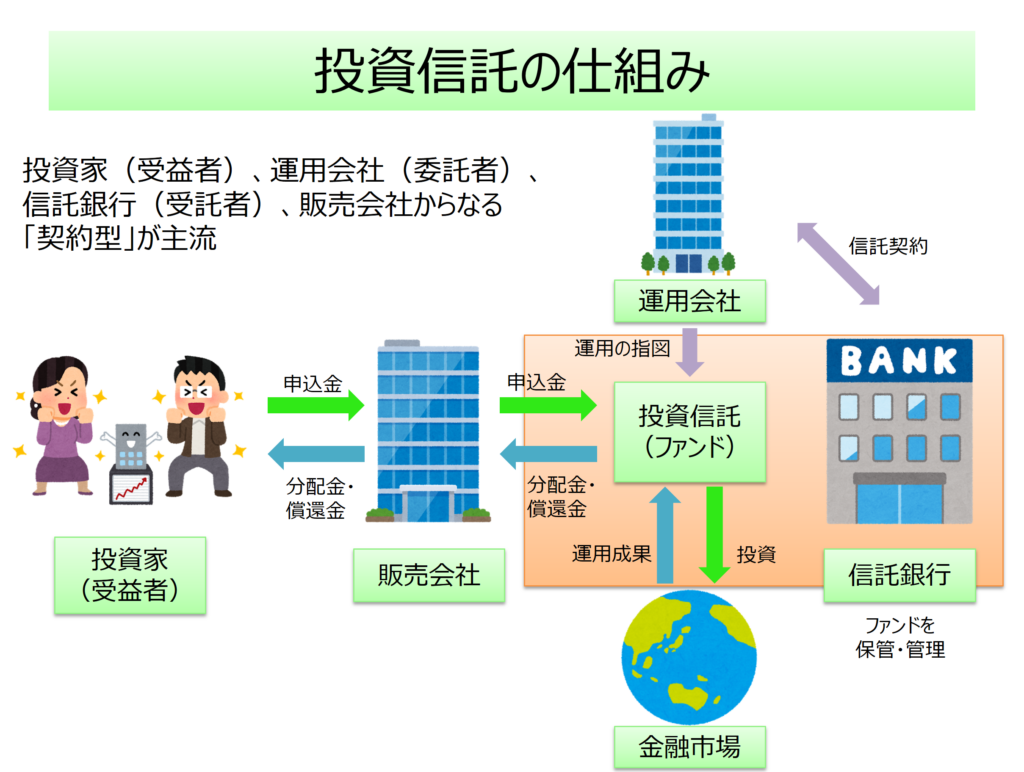

では、実際の投資信託の仕組みはどのようになっているのでしょうか。

次の図をご覧ください。登場人物は、投資家、運用会社、信託銀行、販売会社の4者です。

投資信託は、通常、販売会社(証券会社、銀行、運用会社など)を通して購入することになります。

投資家は販売会社から投資信託の商品性やリスクなどについての説明を受け、購入手続きをします。

購入することが決まったら、投資家が販売会社にお金を払込み購入します(上図左側)。

投資家から払い込まれたお金は投資信託の購入に使われ、そのお金は投資信託の財産として信託銀行が保管・管理することになります(上図右側)。

一方、投資家から集まり信託銀行で保管されているお金を、株式や債券といった、どのような金融商品に投資するかは運用会社が決定します。世界の様々な金融市場で投資可能な商品から選んでくるわけです(上図中央上あたり)。

運用会社は、何をいつ買う、いつ売るなどの指図は行いますが、買った商品の保管・管理を行うことはせず、あくまで信託銀行が保管・管理する形になっています。

投資信託の特徴

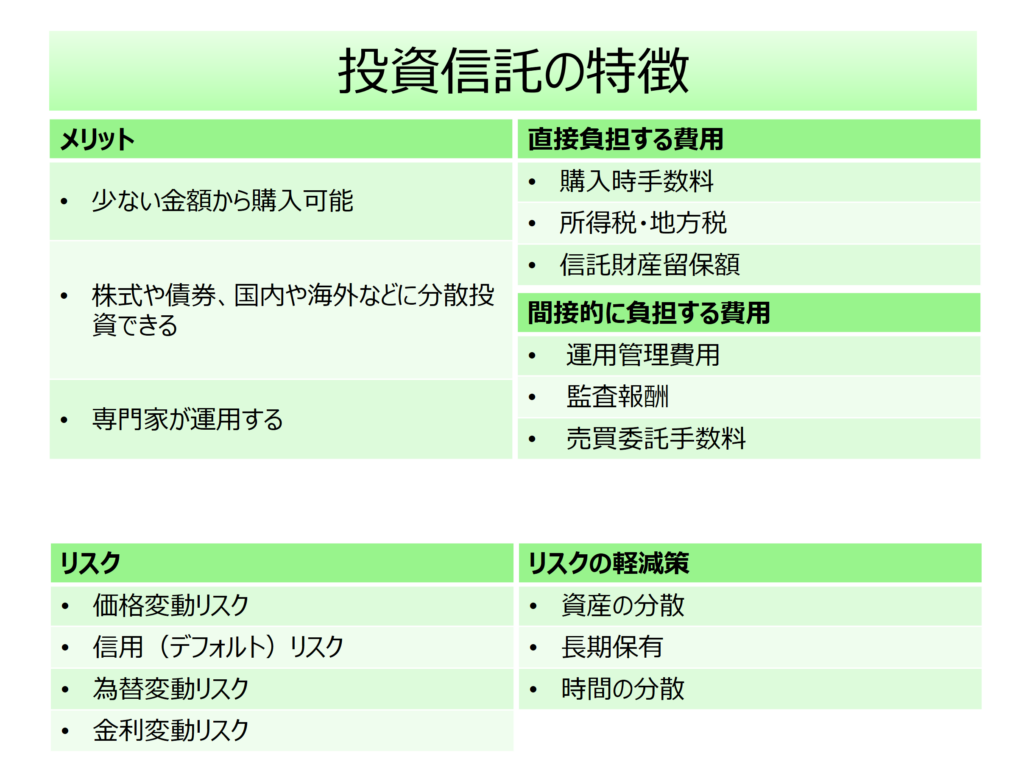

投資信託の特徴を、メリット、費用、リスク、リスクの軽減策という形でまとめておきます。

メリット

- 少ない金額から購入可能

- 株式や債券、国内や海外などに分散投資できる

- 専門家が運用する

投資信託は、少額から購入でき、かつ幅広く分散して投資を行うことができるというのが最大のメリットだと思います。

そして、実際の投資先の選定などは運用の専門家(運用会社)がやってくれますので、投資家としては投資実行時も、保有時も、特に何をやらなければならいということがありません(もちろん申し込み手続き等は必要ですが)。

自分で株式の銘柄を選定して投資すると、その会社の業績はどうなっているのか?次の決算発表はいつか?など気になり始めることが多くなりますが、投資信託であればそういったことをすべて運用の専門家がやってくれるというわけです。

費用

費用は直接負担する費用と、間接的に負担する費用の2つに分かれます。

直接負担する費用

- 購入時手数料

- 所得税・地方税(収益分配時、解約・償還時)

- 信託財産留保額

購入時手数料は、投資信託を購入する際に販売会社に払うものです。最近はノーロードと言って購入時手数料を取らない投資信託もありますが、一般的には購入金額の0~3%程度の手数料を払うことになります。

所得税・地方税は、投資信託の利益が出て収益が分配される時や投資信託を解約したり、定められた運用期間が終了し償還される時などに獲得した利益に応じて支払うことになります。預貯金の利子についても税金がかかりますが、基本的にはそれと同じものです。

信託財産留保額は、少しわかりづらいかもしれませんが投資信託を解約する時に、一部を手数料として投資信託の財産として残すものです(投資信託によっては信託財産留保額が設定されていないものもあります)。具体的には解約金額の0.2%や0.3%程度の金額が差し引かれることになります。

間接的に負担する費用

- 運用管理費用(信託報酬)

- 監査報酬

- 売買委託手数料

投資信託は、運用の専門家が銘柄選定や売買などの取引指図を行うわけですが、そのための報酬を支払う必要があります(タダ働きというわけにはいきません)。それが運用管理費用(信託報酬)と呼ばれるもので、運用金額に対して年率0.1%~2%程度の費用になります。そして、この費用は投資信託の仕組みでご説明した運用会社、販売会社、信託銀行の3者に対して支払う事になります。

監査報酬は、投資信託の財産がきちんと運用されているか監査するためにかかる費用です。

売買委託手数料は、株式などを売買する時に証券会社などに支払う手数料です。頻繁に売買する投資信託はこの手数料が高くなります。

リスク

- 価格変動リスク

- 信用(デフォルト)リスク

- 為替変動リスク

- 金利変動リスク

価格変動リスクは、投資信託に組み入れられている株式や債券などの金融商品の価格が変動する可能性のことです。その金融商品に対する需要と供給だったり、政治、経済情勢、企業業績など様々な要因によって変動します。

信用(デフォルト)リスクは、債券などを発行する国や企業が、財政難・経営不振などの理由により、利息や償還金をあらかじめ定めた条件で支払うことができなくなる可能性のことです。

為替変動リスクは、為替レートが変動する可能性のことです。外国通貨建ての株式や債券などに投資する投資信託の場合、株式や債券そのものの価格が変動していなくても、為替レートが変動することによって円建てでの評価額は変動することになります。

金利変動リスクは、金利が変動する可能性のことです。一般的に金利が上がると債券価格は下落し、金利が下がると債券価格は上昇します。

リスクの軽減策

上記のようなリスクがある投資信託ですが、そのリスクを軽減する策としては次のようなものがあります。

- 資産の分散

- 長期保有

- 時間の分散

資産の分散は、例えば日本の株式だけに投資するのではなく、値動きの異なる他の様々な資産(海外株式、日本債券、海外債券、日本不動産、海外不動産など)に分散して投資することで安定性を高めるものです。

長期的に保有することで、その間に株式、債券、不動産などの価値が上昇する(株式であればビジネスを行い利益を出し続けているはず)ことで、緩やかに投資対象商品(株式、債券、不動産など)の価格も上昇する傾向があります。

最後に、一度にまとめて全額を投資するのではなく複数回に分けて投資すること(時間の分散)で、購入価格を平均的なものにすることができます。すごく安く買えることもないかもしれませんが、ものすごい高値づかみをすることもなくなります。

投資信託の安全性

投資信託の基本的な商品性についてはご理解頂けたのではないかと思いますが、投資信託に関連する金融機関が破たんした場合、投資信託は安全に守られるのでしょうか。

投資信託の安全性について確認しておきましょう。

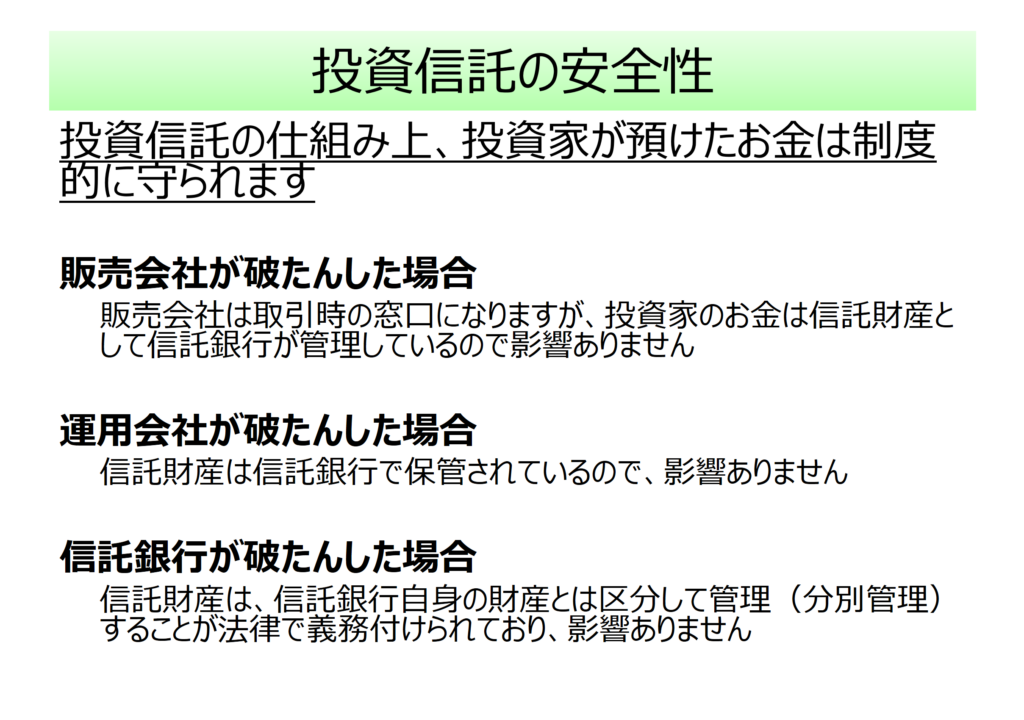

結論から言いますと、投資信託は仕組み上、投資家が預けたお金が制度的に守られるようになっています。

結論から言いますと、投資信託は仕組み上、投資家が預けたお金が制度的に守られるようになっています。

販売会社、運用会社、信託銀行のいずれが破たんしたとしても、投資信託の信託財産は守られることになります。

実際に、これら金融機関が破たんし場合、一時的に追加購入や解約ができないなど実務的に不便なことが起きる可能性はあるかもしれませんが、投資信託の信託財産自体がなくなってしまったりといったことはありませんので、ご安心ください。

まとめ

株式、債券、不動産などに分散して少額から投資できる仕組みである投資信託についてご説明してきました。

個人の方が資産形成していくにあたり、個別の株式を分析したり、様々な証券を比較検討したり、というのはかなりハードルが高いのではないかと思います。

そんな時には投資信託を選ぶことで、そういった負担から開放されます(ただし、またあらためてご説明しますが、現在日本国内で購入できる投資信託は5000本以上あると言われており、その中からどの投資信託を選ぶのがよいか、というのが次のステップになります)。

老後に向けた資産形成の一環として投資信託を利用できるようになると、様々な税制優遇などもありますので運用利回りを高めていくことが可能になってきます。

なお、本記事は、一般社団法人 投資信託協会が発行している「投資信託ガイド」をかなり参考にさせて頂きました。「投資信託ガイド」は、投資信託についての基本事項がわかりやすくまとめられており、しかも一般社団法人 投資信託協会のサイトから申し込むと、無償で郵送してもらうことが可能です。まだお手元にない方は、手に入れられることをオススメします。

次の記事は 資産配分(アセット・アロケーション) です。

皆様の資産形成の一助となれば幸いです。

お問合わせはこちらからお待ちしております。